Főbb számadatok

1 Gazdálkodási jelentés

1.1 Az EKB gazdálkodási jelentésének célja

A gazdálkodási jelentést[1], amely az EKB éves pénzügyi beszámolójának szerves része, arra szánjuk, hogy kiegészítő információkat adjunk az olvasóknak a pénzügyi kimutatásokról.[2] Mivel az EKB tevékenysége és műveletei a szakpolitikai céljait szolgálják, a pénzügyi pozícióját és eredményét a szakpolitikai intézkedéseivel együttesen érdemes vizsgálnunk.

A gazdálkodási jelentésben bemutatjuk az EKB fő feladatait és tevékenységeit, és ezeknek a pénzügyi kimutatásokra gyakorolt hatását. Emellett elemezzük a mérleg és az eredménykimutatás év közbeni fő változásait, kitérve az EKB nettó vagyonáról szóló információkra. Végül leírjuk az EKB működése kockázati környezetét, taglalva a rá ható konkrét kockázatokat, valamint az ezek mérséklésére alkalmazott kockázatkezelő irányelveket.

1.2 Fő feladatok és tevékenységek

Az EKB az eurorendszer tagja, amely rajta kívül az eurót közös valutaként használó európai uniós tagállamok nemzeti központi bankjait (NKB-k) tömöríti.[3] Az eurorendszer elsődleges célja az árstabilitás fenntartása. Feladatait úgy látja el, ahogy azt az Európai Unió működéséről szóló szerződésben[4], valamint a Központi Bankok Európai Rendszere és az Európai Központi Bank alapokmányában (a KBER alapokmánya)[5] előírják (1. ábra). Az EKB tevékenysége megbízatásának teljesítésére, nem pedig nyereségszerzésre irányul.

1. ábra

Az EKB fő feladatai

Az eurorendszer monetáris politikai műveleteiről az EKB és az NKB-k pénzügyi kimutatásaiban számolunk be, ami tükrözi az alapelvet, hogy az eurorendszer monetáris politikáját decentralizáltan folytatják. Az alábbi, 1. táblázatban az EKB megbízatásának teljesítéséhez szükséges legfontosabb műveleteket és funkciókat tekintjük át, valamint bemutatjuk a pénzügyi kimutatásokra gyakorolt hatásukat.

1. táblázat

Az EKB fő tevékenységei és ezek hatása a pénzügyi kimutatásokra

A monetáris politika megvalósítása

Monetáris politikai műveletekkel kapcsolatos hitelek és kötelezettségek az euroövezeti hitelintézetekkel szemben | Monetáris politikai célú értékpapír-állomány | Értékpapír-kölcsönzés |

|---|---|---|

Az eurorendszer monetáris politikájának működési keretébe monetáris politikai eszköztár tartozik. Az eurorendszer nyílt piaci műveleteket végez, állandóan rendelkezésre álló konstrukciókat kínál, és a hitelintézeteknek kötelező tartalékot ír elő.1 A monetáris politikai eszközöket az NKB-k decentralizált módon használják, és pénzügyi kimutatásaikban a következő mérlegtételek alatt mutatják ki: „Az euroövezetbeli hitelintézeteknek a monetáris politikai műveletekkel kapcsolatban nyújtott hitelek euróban”, illetve az „Euroövezeti hitelintézetekkel szemben a monetáris politikai műveletekkel kapcsolatban fennálló kötelezettségek euróban”. Ennek megfelelően nincs hatásuk az EKB pénzügyi kimutatásaira. | Az ilyen értékpapírokat az EKB és az eurorendszer NKB-i vásárolják meg, és a „Monetáris politikai célú értékpapír-állomány” mérlegsoron vannak feltüntetve. Az aktuális értékpapír-állomány kimutatása értékvesztéssel módosított, amortizált bekerülési értéken történik. A kamatszelvényes időbeli elhatárolásokat és leírt ázsiókat, illetve diszázsiókat nettó alapon az eredménykimutatásban kell elszámolni vagy az „Egyéb kamatbevétel”, illetve az „Egyéb kamatráfordítás” soron, attól függően, hogy pozitív vagy negatív-e a nettó összeg. Amennyiben realizált nyereség, illetve veszteség keletkezik, ez az eredménykimutatásban a „Pénzügyi műveletekből származó realizált nyereség, ill. veszteség” soron közlendő. | A monetáris politikai céllal tartott értékpapírok az eurorendszeren belül rendelkezésre állnak kölcsönzés céljára.2 Az EKB részére szakosodott intézmények közvetítik a műveleteket. Ezeket a műveleteket az „Euroövezetbeli hitelintézetekkel szembeni egyéb kötelezettségek euróban” és az „Euroövezeten kívüli rezidensekkel szembeni kötelezettségek euróban” mérlegsorokon kell kimutatni, ha készpénz formában nyújtanak fedezetet, és az összeget továbbra sem fektetik be. Eltérő esetben a kapcsolódó értékpapír-kölcsönzési műveleteket mérleg alatti számlákon kell kimutatni. A kamatszelvényes időbeli elhatárolások az EKB eredménykimutatásában „Egyéb kamatjövedelem”, ill. „Egyéb kamatráfordítás” sorokon szerepelnek. |

Devizalikviditás biztosítása | Az euroövezeten kívüli központi bankoknak nyújtott likviditás euróban |

|---|---|

Az EKB swapügyletek révén jár el közvetítőként az euroövezeten kívüli központi bankok és az eurorendszerbeli NKB-k között, rövid távú devizafinanszírozást biztosítva az eurorendszer partnerkörének.3 Ezeket a műveleteket az „Euroövezeten kívüli rezidensekkel szembeni kötelezettségek euróban” és az „Eurorendszeren belüli egyéb (nettó) követelések”, illetve az „Eurorendszeren belüli egyéb (nettó) kötelezettségek” sorokon, valamint mérleg alatti számlákon kell kimutatni. A kamatszelvényes időbeli elhatárolások az EKB eredménykimutatásában „Egyéb kamatjövedelem”, ill. „Egyéb kamatráfordítás” sorokon szerepelnek. | Az eurorendszer euro-likviditást biztosíthat az euroövezeten kívüli központi bankok számára swapügyletek és repoügyletek útján elfogadható fedezet ellenében.4 Az EKB esetében a swapműveleteket az „Euroövezeten kívüli rezidensekkel szembeni követelések devizában” és az „Euroövezeten kívüli rezidensekkel szembeni kötelezettségek euróban” vagy az „Eurorendszeren belüli egyéb (nettó) követelések”, illetve az „Eurorendszeren belüli egyéb (nettó) kötelezettségek” mérlegtételekben, valamint mérleg alatti számlákon kell nyilvántartani. A kamatszelvényes időbeli elhatárolások az EKB eredménykimutatásában „Egyéb kamatjövedelem”, ill. „Egyéb kamatráfordítás” sorokon szerepelnek. |

Devizaműveletek folytatása és a nemzetközi tartalék kezelése

Devizaműveletek és a nemzetközi tartalék kezelése |

|---|

Az EKB nemzetközi tartalékát a mérlegben kell kimutatni, főként az „Aranykészletek és aranykövetelések”, az „Euroövezeten kívüli rezidensekkel szembeni követelések devizában”, az „Euroövezetbeli rezidensekkel szembeni követelések devizában”, a kapcsolódó kötelezettségeket pedig az „Euroövezetbeli rezidensekkel szembeni kötelezettségek devizában” és az „Euroövezeten kívüli rezidensekkel szembeni kötelezettségek devizában” tételekben. A devizaműveleteket a kiegyenlítés napjáig a mérleg alatti számlákon kell nyilvántartani. Az olyan nettó kamatbevételt, mint a kamatszelvényes időbeli elhatárolások, a leírt ázsiók és diszázsiók az eredménykimutatásnak a „Nemzetközi tartalék utáni kamatbevétel” során kell közölni. A nem realizált ár- és árfolyamveszteségeket, amelyek meghaladják az ugyanazokon a tételeken előzőleg kimutatott nem realizált nyereséget, valamint a nemzetközi tartalék eladásából származó realizált nyereséget, ill. veszteséget szintén az eredménykimutatásban, a „Pénzügyi eszközök és pozíciók értékvesztése”, illetve a „Pénzügyi műveletekből származó realizált nyereség/veszteség” sorokon kell közölni. A nem realizált nyereséget a mérlegben az „Átértékelési számlák” tételben kell feltüntetni. |

A fizetési rendszerek akadálytalan működésének elősegítése

Fizetési rendszerek (TARGET) |

|---|

Az eurorendszeren belüli NKB-knak a TARGET-rendszer5 kapcsán az EKB-val szemben felmerülő követeléseit, ill. kötelezettségeit az EKB mérlegében az „Eurorendszeren belüli egyéb (nettó) követelések”, ill. az „Eurorendszeren belüli egyéb (nettó) kötelezettségek” soron együttesen, egyetlen nettó eszköz-, ill. kötelezettségpozícióként kell kimutatni. Az euroövezeten kívüli nemzeti központi bankok EKB-val szembeni TARGET-egyenlegeit a mérlegben az „Euroövezeten kívüli rezidensekkel szembeni kötelezettségek euróban” soron kell kimutatni. A TARGET-EKB-komponensen keresztül a TARGET-hoz kapcsolódó kiegészítő rendszerek követelései, ill. kötelezettségei6 a mérlegben az „Egyéb euroövezetbeli rezidensekkel szembeni kötelezettségek euróban” vagy az „Euroövezeten kívüli rezidensekkel szembeni kötelezettségek euróban” soron kerülnek kimutatásra attól függően, hogy a számlavezető székhelye az euroövezeten belül vagy azon kívül van-e. A kamatszelvényes időbeli elhatárolások az eredménykimutatásban az „Egyéb kamatjövedelem”, ill. „Egyéb kamatráfordítás” sorokon szerepelnek. |

Hozzájárulás a bankrendszer biztonságához és jó állapotához, valamint a pénzügyi rendszer stabilitásához

Bankfelügyelet – az egységes felügyeleti mechanizmus |

|---|

Az EKB-nak a bankfelügyeleti feladatai kapcsán keletkező éves kiadásait a felügyelt szervezetekre kivetett éves felügyeleti díjból fedezik. A díjat az eredménykimutatásban a „Díjakból, jutalékokból eredő nettó bevétel/ráfordítás” címszó alatt kell kimutatni. Az EKB-nak továbbá jogában áll adminisztratív bírságot kivetni azokra a felügyelt szervezetekre, amelyek nem tesznek eleget a prudenciális követelményekről szóló uniós banki szabályozásnak (például az EKB felügyeleti határozatainak). Az ilyen bevételt az eredménykimutatásban a „Díjakból, jutalékokból eredő nettó bevétel/ráfordítás” soron kell kimutatni. |

Egyéb

Forgalomban lévő bankjegyek | Saját vagyonalap-portfólió |

|---|---|

Az EKB-ra a forgalomban lévő eurobankjegy-állomány összértékének 8%-a van ráosztva. Ezt a részesedést az NKB-kkal szembeni követelések fedezik, amelyek az eurorendszer tendereiben az irányadó refinanszírozási műveleteknél alkalmazott kamatláb szerint kamatoznak, és a mérlegben „Az eurobankjegyek eurorendszeren belüli elosztásával kapcsolatos követelések” tételben vannak kimutatva. A kamatbevételt az eredménykimutatás „Eurobankjegyek eurorendszeren belüli elosztásából származó kamatbevétel” során mutatjuk ki. Az EKB központilag fedezi azokat a ráfordításokat, amelyek a pénzjegynyomdák és az NKB-k közötti nemzetközi eurobankjegy-szállításból, az új bankjegyek kiszállításából, valamint az NKB-k között a bankjegyhiány többletkészletből való kiegyenlítéséből keletkeznek. Ezek a ráfordítások az eredménykimutatás „Bankjegy-előállítási szolgáltatások” során szerepelnek. | Az EKB saját vagyonalap-portfóliója a mérlegben elsősorban az „Egyéb pénzügyi eszközök” soron van feltüntetve. A kamatszelvényes időbeli elhatárolásokat, a leírt ázsiókat és diszázsiókat az eredménykimutatás „Egyéb kamatbevétel”, ill. „Egyéb kamatráfordítás” sorain kell közölni. A nem realizált árfolyamveszteségeket, amelyek meghaladják az ugyanazokon a tételeken előzőleg kimutatott nem realizált árfolyamnyereséget, valamint az értékpapír-eladásból származó realizált nyereséget, ill. veszteséget szintén az eredménykimutatásban, a „Pénzügyi eszközök és pozíciók értékvesztése”, illetve a „Pénzügyi műveletekből származó realizált nyereség/veszteség” sorokon kell közölni. A nem realizált árfolyamnyereséget a mérlegben az „Átértékelési számlák” tételben kell feltüntetni. |

1) Az eurorendszer monetáris politikai eszközeiről, konkrétabban a nyílt piaci műveletekről további részletek az EKB honlapján olvashatók.

2) Az értékpapír-kölcsönzéssel kapcsolatos további adatok az EKB honlapján olvashatók.

3) A swapkeretekkel kapcsolatos további adatok az EKB honlapján olvashatók.

4) Az eurorendszer elfogadható fedezet melletti likviditási műveleteire vonatkozó további adatok az EKB honlapján találhatók.

5) A TARGET-tel kapcsolatos további adatok az EKB honlapján találhatók.

6) A kiegészítő rendszerek olyan pénzügyi piaci infrastruktúrák, amelyek számára a Kormányzótanács hozzáférést biztosított a TARGET-EKB tagrendszerhez, feltéve, hogy teljesítik azokat a követelményeket, amelyek a módosított, 2022. április 19-i EKB/2022/911 számú TARGET-ECB szabályairól és az EKB/2007/7 határozat hatályon kívül helyezéséről szóló (EKB/2022/22) határozatban (HL L 163, 2022.6.17., 1. o.) vannak meghatározva. Az egységes szerkezetbe foglalt nem hivatalos szöveg és a módosítások listája itt található. A kiegészítő rendszerekkel kapcsolatos további információk az EKB honlapján olvashatók.

1.3 Pénzügyi folyamatok

1.3.1 Mérleg

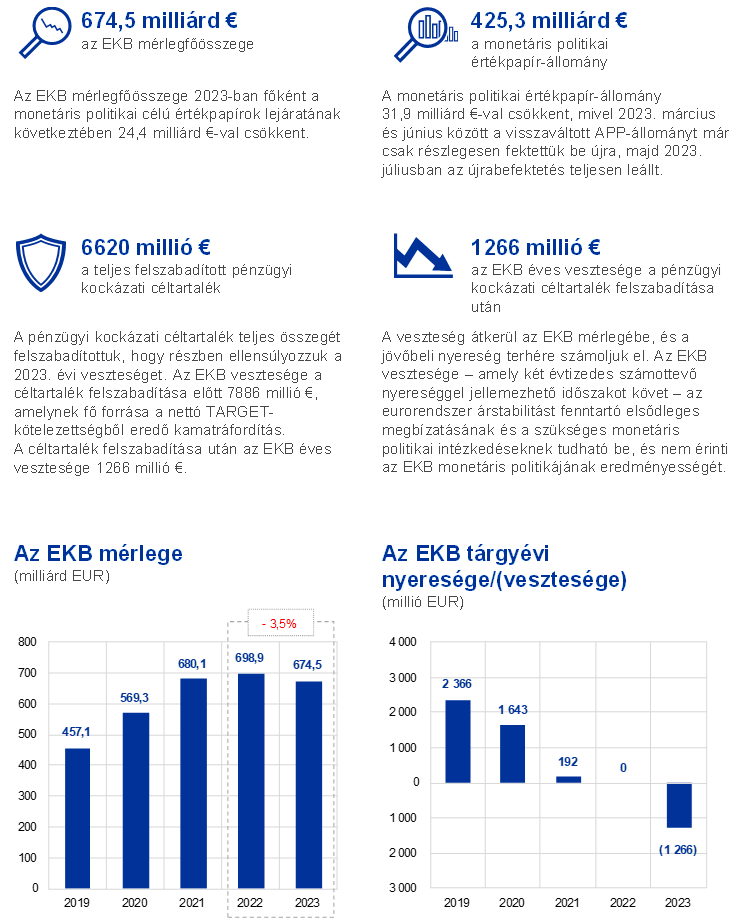

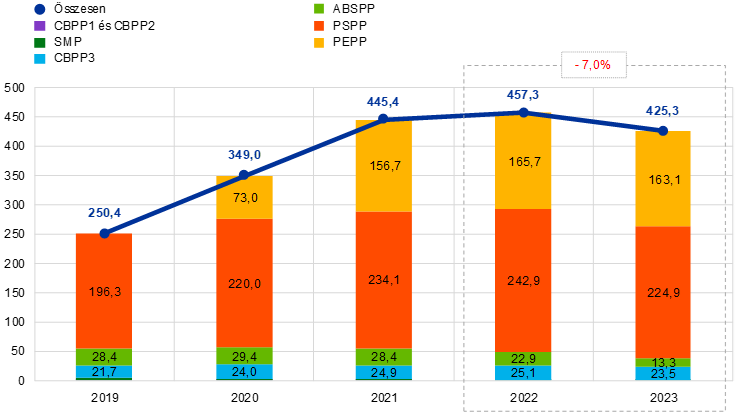

Az EKB mérlege jelentősen bővült a 2019 és 2022 közötti időszakban elsősorban annak köszönhetően, hogy az eurorendszer monetáris politikájának végrehajtásával összefüggésben végleges értékpapír-vásárlásokat hajtott végre (1. diagram). A 2020. és 2021. évi jelentős bővülés fő mozgatórugói az eszközvásárlási program (APP)[6] keretében végrehajtott nettó értékpapír-vásárlások és a pandémiás vészhelyzeti vásárlási program (PEPP)[7] 2020. márciusi elindítása volt. A PEPP és APP alatti nettó értékpapír-vásárlás 2022 márciusának végétől, illetve 2022. július 1-jétől leállt, ezért az EKB mérlegfőösszege 2022-ben mérsékeltebben bővült.

1. diagram

Az EKB mérlegének fő elemei

(milliárd EUR)

Forrás: EKB.

Az EKB mérlege 2023-ban 24,4 milliárd €-val 674,5 milliárd €-ra csökkent, főként az APP-állományok fokozatos csökkenése miatt, ami abból eredt, hogy a portfólióba tartozó lejáró értékpapírokból származó tőketörlesztést 2023 márciusa és júniusa között részlegesen fektettük be újra, majd 2023 júliusától az újrabefektetést beszüntettük.

Az euróban denominált monetáris politikai célú értékpapír-állomány 2023 végén az EKB teljes eszközállományának 63%-át tette ki. Ide az EKB-nak azon értékpapír-állományai tartoznak, amelyeket az értékpapír-piaci program (SMP), a CBPP3, az ABSPP, a PSPP és a PEPP keretében szerzett meg. A fenti programok alatt vásárolt értékpapír-állományokat értékcsökkenéssel módosított, amortizált értéken kell kimutatni.

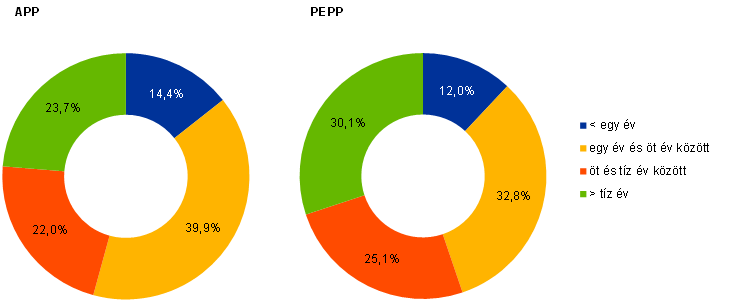

A Kormányzótanács vonatkozó határozatai alapján az eurorendszer a PEPP keretében lejáró értékpapírokból származó tőketörlesztéseket egész évben maradéktalanul újra befektette, míg az APP keretében lejáró értékpapírokból származó tőketörlesztéseket csak 2023. február végéig fektette be újra. 2023. március elejétől június végéig az eurorendszer csak részben fektette be újra az APP keretében lejáró értékpapírokból származó tőketörlesztéseket, 2023 júliusától pedig megszüntette az újrabefektetést. A határozatok nyomán az EKB monetáris politikai célú értékpapír-portfóliója 31,9 milliárd €-val 425,3 milliárd €-ra csökkent (2. diagram) összhangban az APP-hez tartozó PSPP, ABSPP, CBPP3 és portfóliókkal, amelyek főként a visszaváltások miatt 18 milliárd €-val, 9,5 milliárd €-val, illetve 1,6 milliárd €-val csökkentek. A PEPP-portfólió 2,6 milliárd €-val csökkent, főként a portfólióban tartott értékpapírokon keletkezett ázsiók és diszázsiók[8] amortizációjának nettó hatása miatt.

A Kormányzótanács 2024 első felében is teljes egészében újra be kívánja[9] fektetni a PEPP keretében vásárolt lejáró értékpapírokból befolyó tőketörlesztéseket. Az év második felében ezután az eurorendszer szintjén havonta átlagosan 7,5 milliárd €-val szándékozik csökkenteni a PEPP-portfóliót, majd 2024 végén le tervezi állítani az újrabefektetéseket. Ennek során továbbra is rugalmasságot alkalmaz a PEPP-portfólióban esedékessé váló törlesztések újbóli befektetésekor, hogy elhárítsa a pandémiával kapcsolatos, a monetáris politikai transzmissziós mechanizmust fenyegető kockázatokat.

2. diagram

Monetáris politikai célú értékpapír-állomány

(milliárd EUR)

Forrás: EKB.

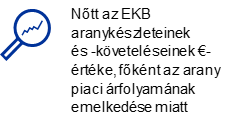

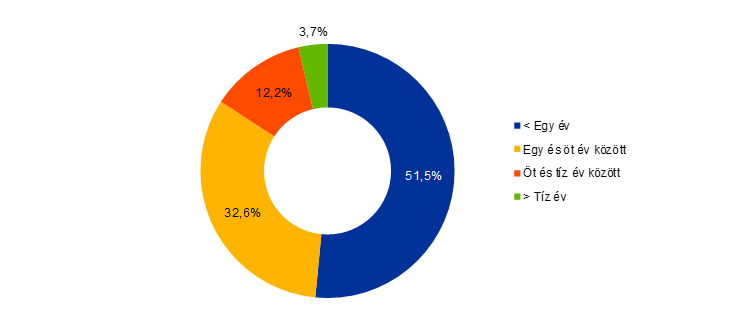

A monetáris politikai célú értékpapír-állomány aktív programjai, nevezetesen az APP és a PEPP esetében az EKB 2023 végén fennálló értékpapír-állománya diverzifikált lejárati profillal[10] rendelkezett (3. diagram).

3. diagram

Az APP és a PEPP lejárati profilja

Forrás: EKB.

Megjegyzés: Az eszközalapú értékpapírok esetében a lejárati profil az értékpapírok súlyozott átlagos élettartamán alapul, nem pedig a jogilag vett lejárati időponton.

Az EKB aranyat, különleges lehívási jogokat, USA-dollárt, japán jent és kínai renminbit tartalmazó nemzetközi tartalékának euróban kifejezett összértéke 2023-ban 3,3 milliárd €-val 87,7 milliárd €-ra emelkedett.

Az EKB aranykészleteinek és aranyköveteléseinek euróban kifejezett értéke 2023-ban 2,7 milliárd €-val 30,4 milliárd €-ra emelkedett (4. diagram), aminek fő oka az arany euróban kifejezett piaci árának emelkedése. Ez a növekedés az EKB aranyátértékelési számláinak ezzel egyenértékű emelkedéséhez is vezetett (lásd az 1.3.2 „Nettó vagyon” pontot). Továbbá, miután Horvátország 2023. január 1-jei hatállyal átvette a közös valutát, a Hrvatska narodna banka 96 millió € értékű aranyat adott át az EKB-nak.

4. diagram

Aranyállományok, aranyárfolyamok

(Bal skála: milliárd EUR; jobb skála: unciánkénti aranyár euróban)

Forrás: EKB.

Megjegyzés: Az „Arany átértékelési számlái” tételben nincsenek benne az euroövezethez 1999. január 1. után csatlakozott tagállamok központi bankjainak azok a hozzájárulásai, amelyeket az eurorendszerbe történő belépésük előtti napig felhalmozott EKB-s arany átértékelési számlákra teljesítettek.

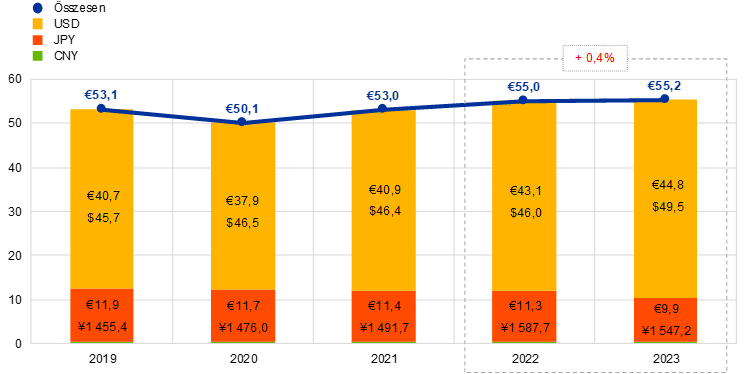

Az EKB USA-dollár-, japán jen- és kínai renminbialapú devizaállománya[11] euróban számolva 0,2 milliárd €-val 55,2 milliárd €-ra nőtt (5. diagram), ami elsősorban az USA-dollár portfóliójából származó éves jövedelemnek köszönhető. Emellett a közös valuta 2023. januári 1-jei horvátországi átvételével párhuzamosan a Hrvatska narodna banka összesen 544 millió € értékű, USA-dollárban denominált devizatartalékot adott át az EKB-nak. A devizaállomány összértékének emelkedését részben és leginkább az ellensúlyozta, hogy az USA-dollár és a japán jen leértékelődött az euróval szemben.

5. diagram

Devizaállományok

(milliárd EUR)

Forrás: EKB.

Az EKB devizaállományának fő alkotóeleme az USA-dollár, amely 2023 végén a teljes állomány 81%-át tette ki.

Az EKB háromlépcsős eljárással kezeli az állomány befektetését. Az első lépcsőben a kockázatkezelői megterveznek egy stratégiai benchmarkportfóliót, amelyet a Kormányzótanács hagy jóvá. A második lépésben a portfóliómenedzserek megtervezik a taktikai benchmarkportfóliót, amelyet az Igazgatóság hagy jóvá. A harmadik lépésben az NKB-k decentralizált módon naponta végeznek befektetéseket.

Az EKB a devizaállományát elsősorban értékpapírba és pénzpiaci betétbe fekteti be, vagy folyószámlán tartja (6. diagram). A portfólióba tartozó értékpapír-állományokat év végi piaci árfolyamon értékelik.

6. diagram

A devizabefektetések összetétele

(milliárd EUR)

Forrás: EKB.

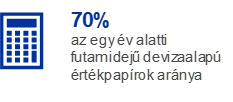

Az EKB a devizaállományával az esetleges devizapiaci intervenciókat kívánja finanszírozni. A tartalékkezeléssel tehát a következő három célt elégíti ki (fontossági sorrendben): likviditás, biztonság és hozam. Ennek megfelelően ez a portfólió főként rövid lejáratú értékpapírokból áll (7. diagram).

7. diagram

A devizában denominált értékpapírok lejárati profilja

Forrás: EKB.

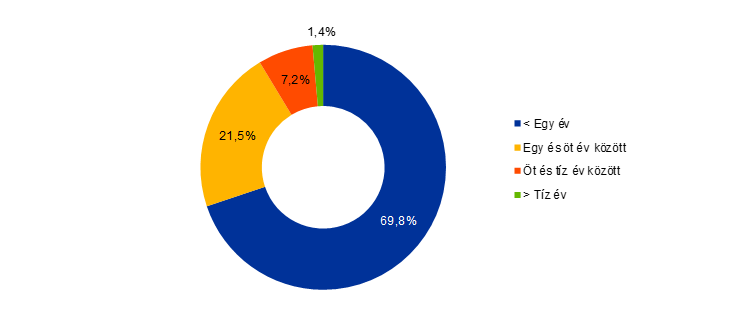

A vagyonalap-portfólió értéke 1,0 milliárd €-val 22,1 milliárd €-ra emelkedett (8. diagram), aminek fő oka (i) a portfólión keletkező kamatbevétel újrabefektetése és (ii) a portfólióban tartott, euróban denominált értékpapír-állomány piaci értékének növekedése, valamint az euroövezet kötvényhozamainak év végi csökkenése (17. diagram).

A portfólió főként euróban denominált értékpapírokat foglal magában, amelyeket év végi piaci árfolyamon értékelünk. 2023-ban az állampapírok a teljes portfólió 77%-át tették ki.

A saját vagyonalap-portfólióban stabilan tovább emelkedett a zöld befektetések aránya, a 2022. végi 13%-ról 2023 végén 20%-ra. Az EKB az elkövetkező években utóbbi részesedés további bővítését tervezi.[12] 2021 óta a másodlagos piaci zöldkötvény-vásárlást a Nemzetközi Fizetések Bankja (BIS) által 2021 januárjában létrehozott, euróban denominált, központi banki zöldkötvény-befektetési alapba való befektetések egészítik ki.

8. diagram

Az EKB saját vagyonalap-portfóliója

(milliárd EUR)

Forrás: EKB.

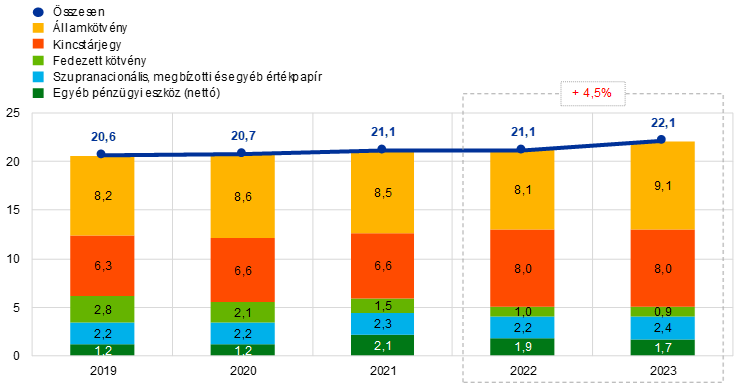

Az EKB vagyonalap-portfóliója a befizetett tőkének, az általános tartalékalapba átvezetett összegeknek és a pénzügyi kockázati céltartaléknak a befektetéséből áll. Célja, hogy az EKB-t olyan jövedelemmel lássa el, amellyel a nem felügyeleti jellegű feladatok ellátásával kapcsolatos működési ráfordításokat fedezi.[13] A portfóliót euroalapú eszközökbe fektetjük, betartva a kockázati kontrollrendszer által megszabott értékhatárokat. Ez a nemzetközi tartalékportfólióénál diverzifikáltabb lejárati szerkezetet eredményez (9. diagram).

9. diagram

Az EKB saját vagyonalapjában tartott értékpapírok lejárati szerkezete

Forrás: EKB.

2023 végén a forgalomban lévő eurobankjegyek összértéke 1567,7 milliárd € volt, ami szinte megegyezik a 2022. év végi értékkel. Az EKB-ra a forgalomban lévő eurobankjegy-állomány összértékéből 8%-ot osztottak, amely az év végén 125,4 milliárd €-t tett ki. Mivel maga az EKB nem bocsát ki bankjegyeket, az euroövezeti NKB-kkal szemben eurorendszeren belüli követelései vannak a rá osztott, forgalomban lévő bankjegyek értékével megegyező értékben.

Az EKB eurorendszeren belüli kötelezettségei – amelyek elsősorban az euroövezeti NKB-k EKB-val szembeni nettó TARGET-egyenlegét és az EKB-nak az euroövezeti NKB-k által az eurorendszerhez való csatlakozásukkor átadott devizatartalék-eszközökkel kapcsolatos kötelezettségeit foglalják magukban – 2023-ban 89,6 milliárd €-val 445,0 milliárd €-ra nőttek.

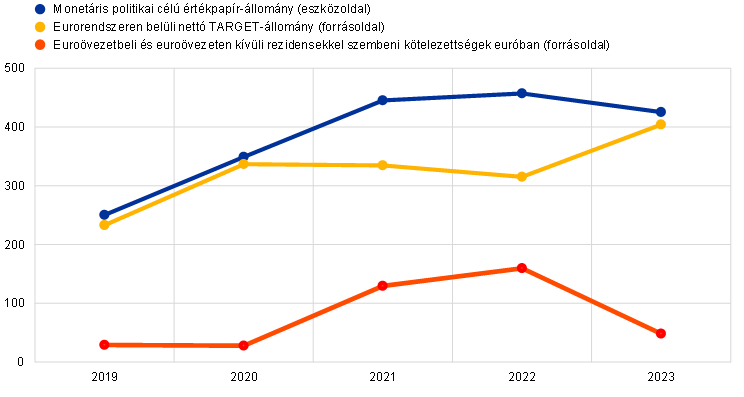

Az eurorendszeren belüli kötelezettségek alakulását főként a nettó TARGET-kötelezettség változása határozza meg. A nettó TARGET-kötelezettség 2019–2023-as időszakban bekövetkezett változásaihoz hozzájárultak a TARGET-számlákon keresztül elszámolt monetáris politikai célú értékpapírok vásárlásai és visszavásárlásai, valamint az euroövezeti és euroövezeten kívüli rezidensekkel szembeni, euróban denominált kötelezettségek változásai (10. diagram). 2023-ban a monetáris politikai célú értékpapír-visszavásárlásból kisebb készpénzbeáramlás származott, mint az euroövezeten belüli és kívüli rezidensekkel szembeni, euróban denominált kötelezettségek csökkenésével kapcsolatos készpénzkiáramlás, ami a nettó TARGET-kötelezettség általános növekedését eredményezte.

10. diagram

Eurorendszeren belüli nettó TARGET-egyenleg, euroövezeten belüli és kívüli rezidensekkel szembeni kötelezettségek és monetáris politikai célú értékpapír-állomány

(milliárd EUR)

Forrás: EKB.

Megjegyzés: Ebből a célból, a diagram „Euroövezeten belüli és kívüli rezidensekkel szembeni kötelezettségek euróban” része az „Euroövezet hitelintézetekkel szembeni egyéb kötelezettségek euróban”, az „Euroövezeten kívüli rezidensekkel szembeni egyéb kötelezettségek euróban” és az „Euroövezeten kívüli rezidensekkel szembeni kötelezettségek euróban” tételekből áll.

Az EKB egyéb kötelezettségei 2023-ban 107,7 milliárd €-val 58,0 milliárd €-ra estek az euroövezeten belüli és kívüli rezidensekkel szembeni, euróban denominált kötelezettségek csökkenése miatt. Nevezetesen csökkent (i) az EKB által fiskális megbízotti[14] szerepben elfogadott betétek száma, (ii) a TARGET-hez a TARGET-EKB tagrendszeren keresztül csatlakozó, euroövezeten kívüli kapcsolódó rendszerek egyenlege; valamint (iii) a PSPP és az állami szektor PEPP-értékpapírjainak hitelezése ellenében fedezetként kapott készpénz mennyisége.

1.3.2 Nettó vagyon

Az EKB nettó vagyona a tőkéjéből, a pénzügyi kockázati céltartalékban és az általános tartalékalapban tartott összegekből, az átértékelési számlákból[15], az előző évek felhalmozott veszteségéből és a tárgyévi nyereségből/veszteségből áll.[16]

2023 végén az EKB nettó vagyona 44,5 milliárd €-t tett ki (11. diagram), amely a 2023. évi veszteségek miatt 7,0 milliárd €-val kevesebb, mint 2022-ben. A pénzügyi kockázatokra felhalmozott céltartalékot teljes mértékben ezen veszteségek egy részének fedezésére fordították, így az éves veszteség 1,3 milliárd €-ra csökkent. Az EKB nettó vagyonának a 2023. évi veszteségekből eredő csökkenését részben ellensúlyozta (i) az átértékelési számlák értékének javulása, amit főként az arany 2023-as piaci árának emelkedése okozott, (ii) a Hrvatska narodna banka hozzájárulása a befizetett tőkéhez, az átértékelési számlákhoz és a pénzügyi kockázati céltartalékhoz azt követően, hogy Horvátország 2023. január 1-jei hatállyal átvette az egységes valutát.

11. diagram

Az EKB nettó vagyona

(milliárd EUR)

Forrás: EKB.

Megjegyzés: „Az átértékelési számlákba” beletartozik az aranyon, devizán és értékpapír-állományokon elért teljes átértékelési nyereség, viszont nem tartozik bele a munkaviszony megszűnése utáni juttatások átértékelési számlája.

Az EKB nettó vagyonában az év folyamán bekövetkezett változásokat a 2. táblázat mutatja be.

2. táblázat

Változások az EKB nettó vagyonában

(millió EUR)

Tőke | Pénzügyi kockázati céltartalék | Átértékelési számlák | Tárgyévi nyereség/ | Nettó saját vagyon összesen | |

|---|---|---|---|---|---|

Mérleg a 2022. december 31-i fordulónapon | 8 880 | 6 566 | 36 118 | - | 51 564 |

A Hrvatska narodna banka tőkerészesedéséből fennmaradó összegének a befizetése | 69 | 69 | |||

A Hrvatska narodna banka pénzügyi kockázati céltartalékhoz való hozzájárulása | 53 | 53 | |||

Átértékelési számlák | 743 | ||||

Arany | 2 634 | ||||

Deviza | (2 562) | ||||

Értékpapír és más instrumentum | 378 | ||||

A Hrvatska narodna banka átértékelési számlákhoz való hozzájárulása1 | 293 | ||||

A pénzügyi kockázatokra képzett céltartalék felszabadítása | (6 620) | (6 620) | |||

Tárgyévi veszteség | (1 266) | (1 266) | |||

Mérleg a 2023. december 31-i fordulónapon | 8 948 | - | 36 861 | (1 266) | 44 543 |

1) Az euro horvátországi bevezetése nyomán a Hrvatska narodna banka 2022. december 31-ével az EKB összes átértékelési számlájára befizetett. A táblázatban szereplő adat nem tartalmazza a volt munkavállalók juttatásainak átértékelési számlájához való hozzájárulást, összhangban az „Átértékelési számlák” ebben a szakaszban szereplő definíciójával.

Az aranykészleteken és devizákon keletkező nem realizált nyereség, valamint az árfolyam-átértékelés alá eső értékpapírokon keletkezett, nem realizált nyereség nem az eredménykimutatásban van bevételként elszámolva, hanem közvetlenül az EKB mérlegének forrásoldalán, az átértékelési számlákon. Az említett számlaállományok arra szolgálnak, hogy az egyes árak, illetve devizaárfolyamok jövőbeli kedvezőtlen alakulásának hatását semlegesítsék, reziliensebbé tegyék az EKB-t az alapvető kockázatokkal szemben. Az arany, deviza és értékpapír átértékelési számlái 2023-ban 0,7 milliárd €-val 36,9 milliárd €-ra emelkedtek, elsősorban az arany magasabb átértékelési állománya miatt, ami az euróban kifejezett piaci aranyár emelkedésének köszönhető. A devizaátértékelési állományok elsősorban az USA-dollár és a japán jen euróval szembeni leértékelődésének okán csökkentek (12. diagram).

12. diagram

A főbb devizaárfolyamok és az aranyárfolyam a 2019–23-as időszakban

(százalékos változás 2019-hez képest; év végi adatok)

Forrás: EKB.

Tekintettel a pénzügyi kockázatoknak való kitettségére (lásd a „Pénzügyi kockázatok” című 1.4.1 pontot), az EKB céltartalékot képezhet a pénzügyi kockázatokra, amelyből a Kormányzótanács által szükségesnek ítélt mértékben a kockázatoknak való kitettségből eredő veszteségeket ellensúlyozza. A céltartalék nagyságát évről évre felülvizsgáljuk, számos olyan tényezőt figyelembe véve, mint például a kockázatos eszközállomány szintje, a következő évre prognosztizált eredmény és a kockázati értékelés. A pénzügyi kockázati céltartalék és az EKB általános tartalékalapjában található összeg együttesen nem haladhatja meg az euroövezeti NKB-k által befizetett tőke értékét. 2022 végén a céltartalék 6566 millió €-t tett ki. Az egységes valuta horvátországi bevezetése nyomán a Hrvatska narodna banka 2023. január 1-jei hatállyal 53 millió €-val járult hozzá a pénzügyi kockázatokra képzett céltartalékhoz, amely így 6620 millió €-ra emelkedett. Az éves felülvizsgálatot követően, 2023 végén a Kormányzótanács úgy határozott, hogy teljes egészében felszabadítja a céltartalékot a 2023-ban elszenvedett veszteségek részleges kompenzálására. A Kormányzótanács az éves felülvizsgálattal összefüggésben határozhat úgy, hogy feltölti a pénzügyi kockázatokra képzett céltartalékot, amint az EKB ismét nyereséges lesz.

Az EKB tárgyévi vesztesége a pénzügyi kockázati céltartalék felszabadítása után 1,3 milliárd €-t tett ki (lásd az „Eredménykimutatás” 1.3.3 pontját). A Kormányzótanács úgy határozott, hogy átviszi ezt a veszteséget az EKB mérlegébe, amelyet a jövőbeli nyereség terhére kell elszámolni.

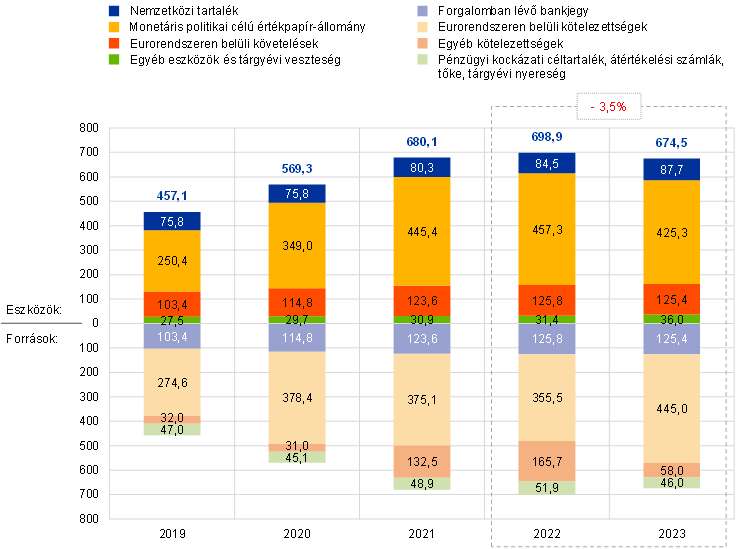

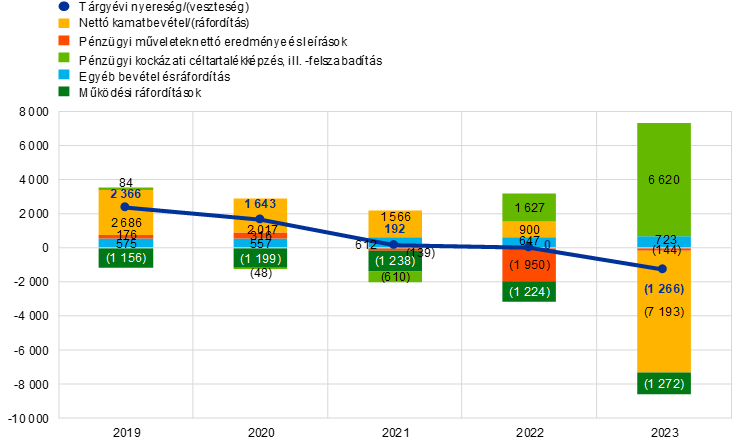

1.3.3 Eredménykimutatás

Az EKB eredménye 2019 óta fokozatosan csökkent (13. diagram). A 2020-as és 2021-es csökkenést főként a nemzetközi tartalékon és a monetáris politikai célú értékpapír-állományon keletkező alacsonyabb jövedelem okozta. Az EKB 2022-es és 2023-as eredményének csökkenését elsősorban a kamatlábkockázatok realizálódásának eredménye okozta, mivel az euroövezeti kamatemelkedés az EKB által nettó TARGET-kötelezettség kamatráfordításainak azonnali emelkedéséhez vezetett, míg az EKB eszközein keletkező bevételek nem nőttek hasonló mértékben és ütemben (lásd a „Pénzügyi kockázatok” című 1.4.1 pontot).

Az EKB 2023-as vesztesége – amely jelentős nyereséget felhalmozó, hosszú időszakot követett – az eurorendszer árstabilitás fenntartására vonatkozó megbízatásának fontosságát és szükséges politikai intézkedéseit tükrözi, és nincs hatással a hatékony monetáris politika folytatására vonatkozó képességére. Az elmúlt években az EKB mérlege jelentős mértékben bővült, főleg az eszközvásárlási programok keretében végrehajtott értékpapír-vásárlásoknak köszönhetően. Az eszközoldalt nézve, a jelenleg monetáris politikai céllal tartott értékpapírok többségét alacsony kamatozású időszakban vásároltuk, hosszú futamidővel és rögzített kamatszelvénnyel. Ezek továbbra is viszonylag alacsony kamatjövedelmet fognak generálni, amelyet nem befolyásolnak közvetlenül az EKB irányadó kamatlábainak változásai. Ezzel egyidőben a vásárlások TARGET-en keresztül történő készpénzes kiegyenlítése megnövelte az EKB nettó TARGET-kötelezettségét, amely az irányadó refinanszírozási műveletek kamatlába (MRO) szerint kamatozik. Az euroövezeti infláció leküzdése érdekében 2022-ben emelni kezdték az említett kamatlábat, ami az EKB kamatráfordításának azonnali növekedését eredményezte.

Az EKB-nak a következő néhány évben valószínűleg vesztesége keletkezik a kamatlábkockázat realizálódása miatt, mielőtt visszatérne a tartós nyereségesség. A veszteségek realizálódása és nagyságrendje bizonytalan, elsősorban az EKB irányadó kamatlábainak jövőbeni alakulásától, valamint az EKB mérlegének méretétől és összetételétől függ majd. Azonban az EKB tőkéje és jelentős átértékelési számlái, amelyek összértéke 2023 végén 45,8 milliárd €-t tett ki (lásd a „Nettó vagyon” című 1.3.2 pontot) hangsúlyozzák az intézmény pénzügyi erejét, és azt, hogy az EKB minden esetben hatékonyan működik és veszteségtől függetlenül teljesíteni tudja elsődleges megbízatását, az árstabilitás fenntartását.

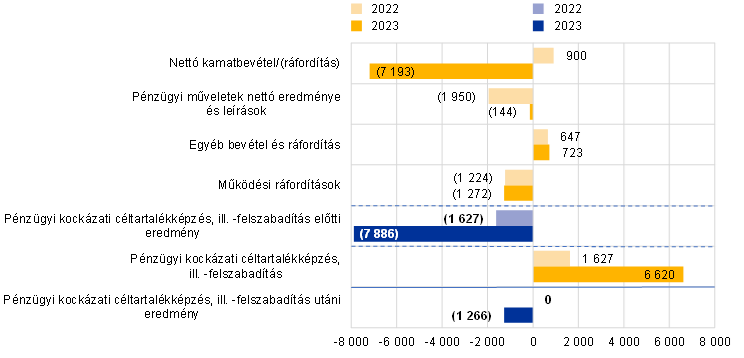

13. diagram

Az EKB eredménykimutatásának fő elemei

(millió EUR)

Forrás: EKB.

Megjegyzés: Az „Egyéb bevételek és ráfordítások” alá a „Díjakból, jutalékokból származó nettó bevétel/ráfordítás”, a „Részvényekből és részesedésekből származó bevétel”, az „Egyéb bevétel” és az „Egyéb ráfordítás” sorok tartoznak.

Az EKB a 2023-as év során elszenvedett veszteségek részleges ellensúlyozására a pénzügyi kockázatokra képzett céltartalék teljes összegét, azaz 6620 millió €-t használt fel. A céltartalék felszabadítása után az EKB vesztesége 1266 millió € volt (2022: nulla). A veszteség fő oka a jelentős nettó kamatráfordítás (14. diagram).

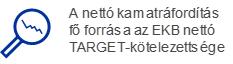

14. diagram

Az EKB eredményének összetevői 2022-ben és 2023-ban

(millió EUR)

Forrás: EKB.

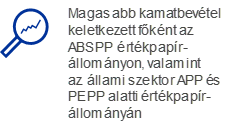

Az EKB nettó kamatráfordítása 2023-ban 7193 millió €, szemben a 2022. évi 900 millió €-s nettó kamatbevétellel (15. diagram). Ez leginkább az EKB nettó TARGET-kötelezettségéből eredő kamatráfordításnak tulajdonítható. A csökkenéshez hozzájárultak az egyéb nettó kamatráfordítások, valamint az euroövezeti NKB-tól az EKB-nak átadott nemzetközi tartalék utáni követelésekre fizetett kamatráfordítás. Ezeket a ráfordításokat részben ellensúlyozta a magasabb kamatbevétel, amely (i) az EKB-nak az eurobankjegyek eurorendszeren belüli elosztásához kapcsolódó követeléseiből, (ii) monetáris politikai célú értékpapír-állományából, valamint (iii) a nemzetközi tartalékból származik.

15. diagram

Nettó kamatbevétel/(ráfordítás)

(millió EUR)

Forrás: EKB.

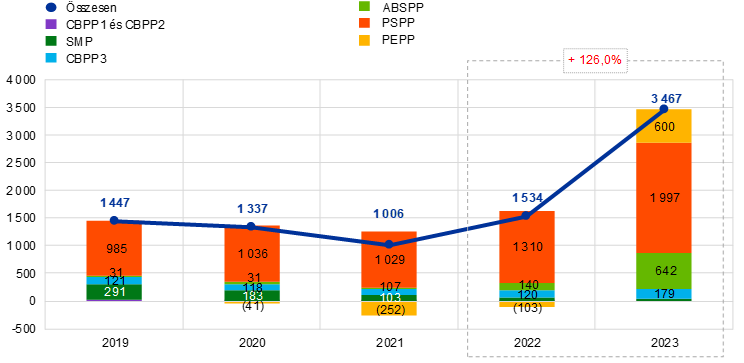

A monetáris politikai célú értékpapír-állományon keletkezett nettó kamatbevétel 2023-ban 1933 millió €-val 3467 millió €-ra emelkedett (16. diagram), ami elsősorban az APP-ből (a CBPP3, ABSPP és PSPP alatti értékpapír-állományok) és a PEPP-ből származó magasabb nettó kamatbevételnek köszönhető. Az APP-állományokból származó nettó kamatbevétel 2023-ban 1247 millió €-val 2818 millió €-ra nőtt, míg a PEPP-portfólió 2023-ban 600 millió € nettó kamatbevételt generált, szemben az előző évi 103 millió €-s nettó kamatráfordítással. Ezeket a folyamatokat főként az euroövezeti kamatlábak és kötvényhozamok 2022-ben kezdődő jelentős emelkedése vezérelte (17. diagram), amely (i) lehetővé tette az APP és PEPP portfóliók múltbeli hozamainál magasabb hozamok melletti újrabefektetését és (ii) pozitív hatást gyakorolt több, főképp (az ABSPP alatti), változó kamatozású értékpapírból kapott kamatszelvényre. Az emelkedéshez hozzájárult az állami szektor korábban vásárolt értékpapírjainak alacsonyabb felár-amortizációja is. Emellett az SMP-portfólión keletkező nettó kamatbevétel 16 millió €-val 49 millió €-ra csökkent, mivel a lejáró értékpapírok miatt csökkent a portfólió mérete.

16. diagram

Monetáris politikai célú értékpapír-állományon keletkezett nettó kamatbevétel/(-ráfordítás)

(millió EUR)

Forrás: EKB.

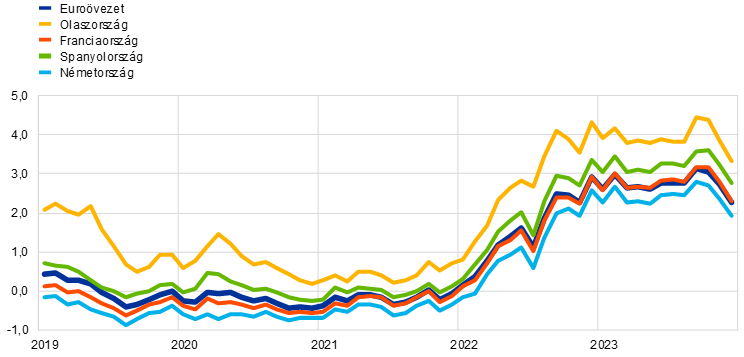

17. diagram

Hétéves államkötvényhozamok az euroövezetben

(éves százalékok; hó végi adatok)

Forrás: EKB.

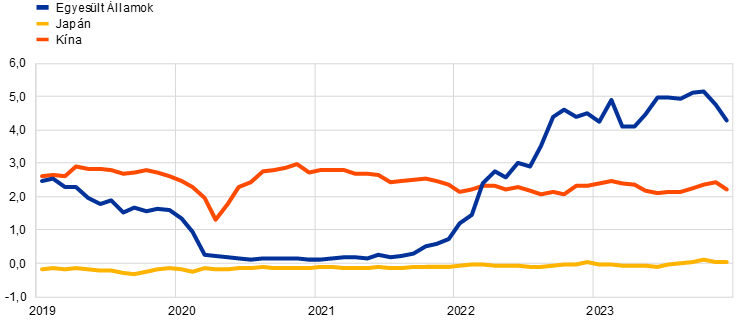

A nemzetközi tartalékon keletkezett nettó kamatbevétel 1583 millió €-val 2382 millió €-ra nőtt, ami főként az USA-dollárban tartott értékpapír-állományokon szerzett nagyobb kamatbevételnek tudható be. Az EKB USD-portfólióján elért átlagos kamatláb 2023-ban az előző évhez képest a következők miatt emelkedett: (i) a múltban vásárolt alacsonyabb hozamú kötvények eladásai és visszaváltásai; és (ii) az USA-dollár kötvényhozamok 2021 vége óta emelkedő trendje miatt magasabb hozamú értékpapír-vásárlások (18. diagram).

18. diagram

Kétéves államkötvény-hozamok az Egyesült Államokban, Japánban és Kínában

(éves százalékok; hó végi adatok)

Forrás: LSEG.

Az EKB-ra osztott eurobankjegyek elosztásából származó kamatjövedelem és az NKB-knak az átadott nemzetközi tartalékból eredő követelései utáni kamatráfordítás 2023-ban 4081 millió €-val 4817 millió €-ra, valamint 1133 millió €-val 1335 millió €-ra emelkedett. A változások az MRO-kamatláb emelkedéséből adódtak, amely segítségével ezen egyenlegek kamatát számítják. Az MRO-kamatláb 2023 végére elérte a 4,5%-ot, míg az éves átlagos kamat a 2022. évi 0,6%-ról 2023-ban 3,8%-ra emelkedett.

Az NKB-k TARGET-követeléseiből/kötelezettségeiből eredő nettó kamatráfordítás 2023-ban 12 161 millió €-val 14 236 millió €-ra nőtt. A növekedés főként a 2023. évi magasabb átlagos MRO-kamatláb eredménye, amelyen az eurorendszeren belüli TARGET-állományok kamatoznak.

Az egyéb nettó kamatráfordítás 2023-ban 2288 millió €-t tett ki, szemben az előző évi 108 millió €-s egyéb nettó kamatbevétellel. A változás fő oka az EKB által fiskális megbízotti szerepben elfogadott betétek és a kiegészítő euroövezeti rendszerek egyenlegének kamatozása. 2022 második felében, amikor az alkalmazandó kamatlábak pozitív tartományba kerültek, az EKB elkezdett kamatot fizetni ezen tételek után. 2023-ban ezen tételek kamatozása és átlagos egyenlege tovább emelkedett, ami a kamatráfordítások növekedéséhez vezetett. Ezt a kamatráfordítást részben ellensúlyozta a saját vagyonalap-portfólióból származó nagyobb kamatbevétel, amely az euroövezetben megfigyelhető magasabb hozamok eredménye (17. diagram).

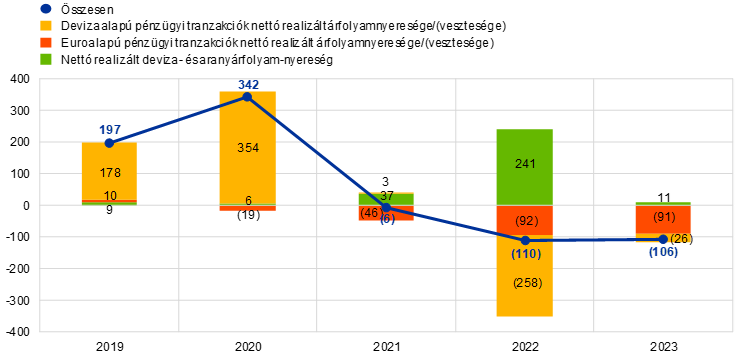

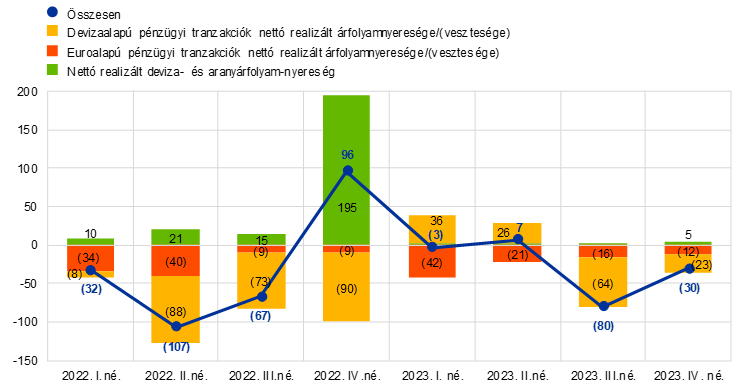

A pénzügyi műveletekből származó realizált nettó veszteség 2023-ban 4 millió €-val 106 millió €-ra csökkent (19. diagram). Ez a veszteség (i) az ABSPP-ben tartott értékpapírok lejárat előtt visszafizetett felárának ráfordításából, valamint (ii) az USA-dollárban denominált értékpapírok eladásából származó, 2023 második felében realizált nettó árfolyamveszteségből (20. diagram) adódott, mivel piaci értéküket az USA-dollárban denominált kötvényhozamok emelkedése ezen időszak alatt negatívan befolyásolta (18. diagram).

19. diagram

Pénzügyi műveletekből származó realizált nyereség/veszteség

(millió EUR)

Forrás: EKB.

20. diagram

Pénzügyi műveletekből származó negyedéves realizált nyereség/veszteség 2022-ben és 2023-ban

(millió EUR)

Forrás: EKB.

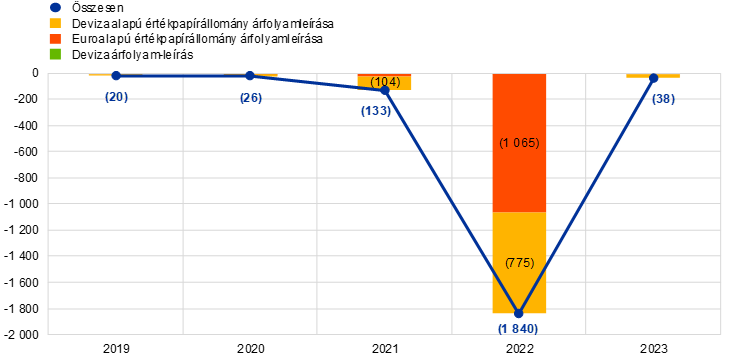

A nem realizált átértékelési veszteséget az EKB eredménykimutatásában év végi értékvesztési leírás formájában kell elszámolni. 2023-ban ez az értékvesztés 38 millió €, amely főként több USA-dollár- és szavatolótőke-portfólióban tartott értékpapír-állomány nem realizált árfolyamveszteségéből eredt. 2022-ben a veszteség lényegesen magasabb volt, összesen 1840 millió €-t tett ki (21. diagram), mivel a hozzá kapcsolódó hozamok jelentősen emelkedtek, aminek eredményeként az év végén nagymértékben csökkent a saját vagyonalapban és USD-portfólióban tartott értékpapírok többségének piaci értéke.

21. diagram

Pénzügyi eszközök és pozíciók értékvesztési leírása

(millió EUR)

Forrás: EKB.

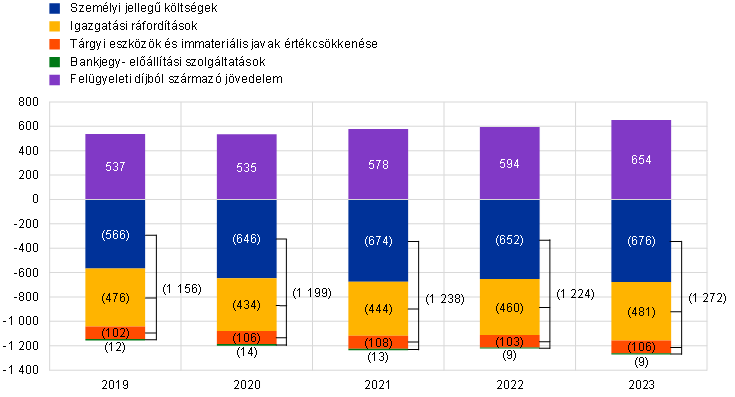

Az EKB teljes működési ráfordításai, ideértve az értékcsökkenést és a bankjegy-előállítási szolgáltatásokat, 48 millió €-val 1272 millió €-ra emelkedtek (22. diagram). A 2022-höz viszonyított emelkedés oka főként a 2023. évi átlagosan nagyobb dolgozói létszámból eredő magasabb személyi jellegű ráfordítás, többnyire a bankfelügyeletben dolgozók magasabb létszáma, valamint a fizetésemelések. Az emelkedést részben ellensúlyozták a munkaviszony megszűnése utáni juttatások kisebb költségei, amelyeket az éves aktuáriusi értékelés utáni alacsonyabb folyó szolgálati költségek eredményeztek. Az igazgatási költségek megnőttek, ami betudható elsősorban a külső tanácsadói támogatások miatti magasabb ráfordításnak és annak, hogy a világjárvány után – különösen a bankfelügyeletben – helyreállt a teljes tevékenység, de az infláció hatása is szerepet játszott a költségek megemelkedésében.

A bankfelügyelettel kapcsolatos ráfordítást teljes egészében fedezik a felügyelt pénzintézetekre kivetett díjak. Az EKB bankfelügyeleti feladatainak ellátása során felmerülő tényleges kiadások alapján a felügyeleti díjakból származó bevétel 2023-ban 654 millió € volt.[17]

22. diagram

Működési ráfordítások és felügyeleti díjbevétel

(millió EUR)

Forrás: EKB.

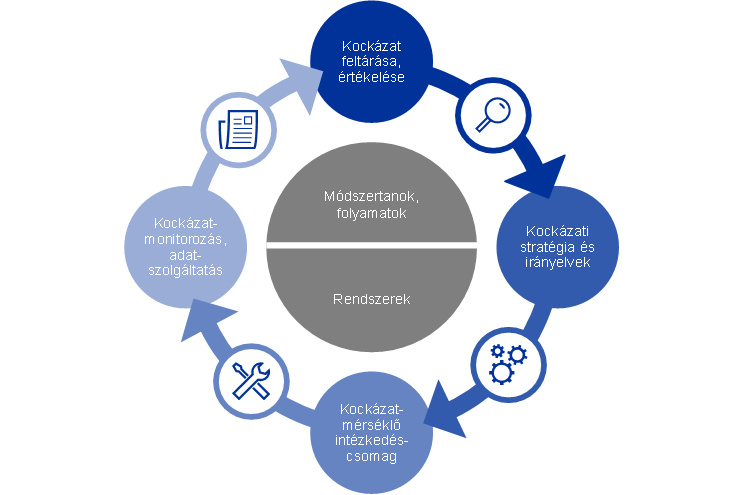

1.4 Kockázatkezelés

Az EKB tevékenységének meghatározó eleme a kockázatkezelés, amely folyamatosan zajlik a következő témakörökben:(i) a kockázatok feltárása és értékelése, (ii) a kockázati stratégia és irányelvek felülvizsgálata, (iii) kockázatmérséklő intézkedések meghozatala és (iv) a kockázatok monitorozása, jelentése. Minden felsorolt folyamatot hatékony módszertanok, eljárások és rendszerek támogatnak.

2. ábra

Kockázatkezelési ciklus

A következő pontokban a kockázatokkal, ezek forrásaival és az alkalmazandó kockázati kontrollrendszerekkel foglalkozunk.

1.4.1 Pénzügyi kockázatok

Az EKB Igazgatósága olyan irányelveket és eljárásokat javasol, amelyekkel az EKB megfelelően megvédhető a felmerülő pénzügyi kockázatoktól. Az eurorendszerbeli központi banki szakértőket tömörítő Kockázatkezelési Bizottság (RMC) olyan pénzügyi kockázatok monitorozásában, mérésében és adatszolgáltatásában működik közre, amelyek az eurorendszer mérlegéhez kapcsolódnak; az RMC hatáskörébe tartozik még a kapcsolódó módszertanok és keretek meghatározása és felülvizsgálata. Ezzel segíti a döntéshozó testületeket az eurorendszer megfelelő szintű védelmének biztosításában.

A pénzügyi kockázatok az EKB tevékenységeiből és a hozzájuk kapcsolódó kitettségekből származnak. Az EKB kockázati profiljának kezelése során művelettípusonként más-más kockázatikontroll-rendszereket és határértékeket alkalmazunk, amelyek a különféle portfóliók monetáris politikai vagy befektetési céljait és a műveletbe bevont eszközök kockázati jellemzőit tükrözik.

A kockázatmonitorozás és -értékelés céljából az EKB több, szakértői kockázatbecslő technikára támaszkodik. A technikák alapja közös piaci és hitelkockázati szimulációs keret. A kockázati mérőszámokat megalapozó legfontosabb modellezési fogalmakat, technikákat és feltevéseket az ágazati normák és a rendelkezésre álló piaci adatok alapján alakítjuk ki. A kockázatokat jellemzően a várható veszteség (ES)[18] mutatójával számszerűsítjük, amelyet 99%-os konfidenciaszinten egyéves időtávon becslünk. A kockázatokat két megközelítésben számítjuk: (i) a számviteli megközelítéssel, amelynek értelmében a kockázati becslések számítása során az EKB átértékelési számláit puffernek tekintjük a vonatkozó számviteli szabályokkal összhangban; és (ii) a pénzügyi megközelítéssel, amely szerint az átértékelési számlákat nem tekintjük puffernek a kockázatszámításkor. Az EKB emellett egyéb kockázati mérőszámokat is számít eltérő konfidenciaszinteken, érzékenységi és stresszforgatókönyv-elemzéseket készít, valamint a kockázatokról alkotott átfogó kép fenntartása céljából hosszabb távú kitettségi és bevételi prognózisokat is vizsgál.[19]

Az EKB összes kockázata csökkent az év során. 2023 végén az EKB mérlegéhez tartozó pénzügyi kockázatok számviteli megközelítés szerinti, ES-mutatóval mért értéke, 99%-os konfidenciaszinten, egyéves időtávon 16,7 milliárd €-t tett ki, amely 1,6 milliárd €-val kevesebb, mint a 2022 végén becsült kockázati érték (23. diagram). A kockázatcsökkenés az EKB APP-állományainak zsugorodását tükrözi, ami kezdetben abból ered, hogy 2023 márciusa és júniusa között a lejáró értékpapírokból származó tőketörlesztéseket csak részlegesen fektettük be újra, majd 2023. júliustól az újrabefektetést teljesen beszüntettük.

23. diagram

Teljes pénzügyi kockázat (ES 99%-os számviteli megközelítés)

(milliárd EUR)

Forrás: EKB.

Megjegyzés: A 2023 végén fennálló teljes pénzügyi kockázatot fejlettebb módszertan alapján számoltuk ki, mégpedig az EKB eszközein szerzett kamat és a kötelezettségei után fizetett kamat közötti megfelelés hiányából adódó kamatlábkockázatot is figyelembe vettük mint kockázati tényezőt az ES99%-os méréskor, és emellett rendszeresen monitoroztuk a nettó jövedelemre vonatkozó prognózisokat. Az összehasonlíthatóság érdekében a 2022. évi becslést újra kiszámítottuk.

A hitelkockázat forrásai az EKB monetáris politikai portfóliói, az euróban denominált saját vagyonalap-portfóliója és nemzetközi tartaléka. Bár a monetáris politikai célból vásárolt értékpapír-állományt értékvesztéssel módosított, amortizált bekerülési értéken mutatjuk ki, és ezért értékesítés híján nincs kitéve a hitelminőség változásához kapcsolódó árváltozásnak, továbbra is ki van téve a hitel-nemteljesítési kockázatnak. Az euróban denominált saját vagyonalapot és a nemzetközi tartalékot piaci árfolyamon kell értékelni, ezért ki van téve a hitelmigrációs kockázatnak és a hitel-nemteljesítési kockázatnak. A hitelkockázat 2022-höz viszonyítva többnyire stabil maradt.

A hitelkockázatot elsősorban az elfogadhatósági követelmények, az elvárható gondosságra vonatkozó eljárások és az egyes portfóliók között eltérő határértékek alkalmazásával enyhítjük.

A deviza- és árupiaci kockázatok az EKB deviza- és aranyállományaiból származnak. A devizakockázat 2022-höz viszonyítva többnyire stabil maradt.

Az említett eszközök szakpolitikai szerepére tekintettel az EKB nem fedezi a kapcsolódó deviza- és árukockázatokat, hanem átértékelési számlák fenntartásával és az állományoknak a különféle devizanemek és arany közötti diverzifikálásával mérsékli őket.

Az EKB nemzetközi tartalékait és az euróban denominált saját vagyonalapját főként rögzített kamatozású értékpapírokba fektetjük; a piaci alapú értékelésből eredő kamatkockázatnak vannak kitéve, mivel értékelésükhöz a piaci árakat alkalmazzuk. Az EKB nemzetközi tartalékát elsősorban viszonylag rövid lejáratú eszközökbe fektetjük (lásd a „Mérleg” című 1.3.1 pontban a 7. diagramot), a saját vagyonalapban található eszközöknek viszont általában hosszabb a futamideje (lásd a „Mérleg” című 1.3.1 pontban a 9. diagramot). Az említett portfóliók kamatlábkockázata a számviteli megközelítés szerint mérve 2022-höz képest csökkent, ami a piaci helyzet alakulásának tudható be.

Az EKB piaci alapú értékelésből eredő kamatkockázatát eszközallokációs intézkedésekkel és az átértékelési számlákon keresztül mérsékeljük.

További kamatkockázat forrása az EKB eszközei után kapott kamat és a kötelezettségei után fizetett kamat közötti megfelelés hiánya, amely kihat az EKB nettó kamatbevételére. A kockázat nem valamely konkrét portfólióhoz, hanem közvetlenül az EKB teljes mérlegének szerkezetéhez kapcsolódik, különös tekintettel az eszközök, illetve források lejárati és hozamszerkezetei közötti megfelelés hiányára. Amellett, hogy szerepel a rendszeres, éves pénzügyikockázat-elemzésben, ezt a kockázatot az EKB közép- és hosszú távú jövedelmezőségi előrejelzéseinek segítségével is monitorozzuk.

Az ilyen fajta kockázatot eszközallokációs intézkedésekkel kezeljük, és nagyságát tovább mérsékli, hogy az EKB mérlegében kamatmentes kötelezettségek is vannak.

Mindazonáltal a kockázat 2023-ban realizálódott, ami miatt a következő néhány évben pénzügyi veszteséget jelzünk előre, majd az EKB várhatóan visszatér a tartós nyereségességhez. A prognosztizált veszteségek fő oka az EKB nettó kamatbevételének csökkenése. A rögzített kamatozású kamatszelvényekkel rendelkező közép- és hosszú lejáratú eszközök nagy részét akkor szerezte meg az EKB, amikor a kamatlábak szintje nagyon alacsony vagy épp nulla volt, és főként rövid lejáratú kötelezettségekkel finanszírozták őket, amelyek az MRO-kamatlábon kamatoznak. Amint a kamatok 2022 közepén emelkedni kezdtek, a kötelezettségek költsége meghaladta az eszközökön szerzett kamatot. Következésképpen az előző év nettó kamatbevétele nettó kamatráfordítássá alakult át.

A klímaváltozással kapcsolatos kockázatok fokozatosan beépülnek az EKB kockázatkezelési keretébe. 2022-ben az eurorendszer elvégezte az eurorendszer mérlegének[20] első klímastressztesztjét, amely lehetővé tette a kockázat által az EKB mérlegére gyakorolt hatás előzetes becslését. Az elkövetkező években rendszeresen végzünk klímastresszteszteket, a következő vizsgálatot 2024-ben tervezzük.

1.4.2 Működési kockázat

Az Igazgatóság feladata az EKB működésikockázat-kezelésének[21] (ORM) meghatározása, jóváhagyása és keretének létrehozása. Az Igazgatóságot a működésikockázat-kezelést érintő felvigyázói szerepkörének ellátásában a Működési Kockázati Bizottság (ORC) támogatja. Az ORM az EKB szervezetirányítási szerkezetének[22] és irányítási folyamatainak szerves része.

Az ORM-keretrendszer fő célja lehetővé tenni, hogy az EKB teljesítse küldetését és elérje céljait, megőrizve eközben az intézmény hírnevét, megvédve eszközeit a veszteségtől, visszaéléstől és káreseménytől. Az ORM-keretrendszerben az egyes szakterületek feladata a saját működési kockázataik, incidenseik és kontrollrendszereik meghatározása, értékelése, monitorozása, valamint a megfelelő válaszlépések megtétele és jelentése. Ezzel összefüggésben kockázati válaszstratégiákhoz és a kockázatvállalási eljárásokhoz az EKB kockázati toleranciára vonatkozó elvei nyújtanak útmutatást. Ezek olyan ötször ötös kockázati mátrixhoz kapcsolódnak, amely mennyiségi és minőségi kritériumokat alkalmazó hatás- és valószínűségi skálákra épül.

Az EKB egyre összetettebb, összefonódottabb veszélyhelyzetek környezetében üzemel, továbbá napi tevékenysége során is igen sokféle működési kockázattal szembesül. A legtöbb gondot jelentő területek közé sokrétű, nem pénzügyi kockázatok is beletartoznak, amelyek személyekből, rendszerekből, folyamatokból és külső eseményekből erednek. Az EKB ezért olyan eljárásokat vezetett be, amelyek lehetővé teszik a működési kockázatok folyamatos és eredményes kezelését, valamint a kapcsolódó információk döntéshozatalba történő beépítését. Az EKB továbbra is nagy figyelmet fordít emellett a rugalmasságának a növelésére, tágabb képet alkotva a kockázatokról és a lehetőségekről a fenntarthatósági aspektusokat is figyelembe véve. Válaszadási struktúrákat és készenléti terveket dolgozunk ki, amelyek bármiféle működési zavar vagy válság esetén biztosítják a kritikus üzletmeneti funkciók folytonosságát.

1.4.3 Üzletviteli kockázat

Az EKB az őt érintő üzletviteli kockázat kezelésére külön Jogkövetési és Szervezetirányítási Irodát tart fenn, amely alapvető kockázatkezelési funkciót lát el, és megerősíti a bank irányítási rendszerét.[23] Feladata az Igazgatóság tevékenységének támogatása, amely az EKB feddhetetlenségének és hírnevének védelmére irányul, az etikus viselkedési normák előmozdítása, valamint az EKB elszámoltathatóságának és átláthatóságának erősítése. A független Etikai Bizottság a feddhetetlenséggel és helyes üzletvitellel kapcsolatos tanácsokkal és útmutatással látja el az EKB felsővezető tisztségviselőit, valamint támogatja a Kormányzótanácsot a végrehajtói szinten jelentkező kockázatok megfelelő, koherens kezelésében. Az eurorendszer és az egységes felügyeleti mechanizmus (SSM) szintjén az Etikai és Jogkövetési Bizottság (ECC) feladata az NKB-k és az illetékes nemzeti hatóságok (INH-k) üzletviteli kereteinek koherens érvényesítése.

2023-ban az ECC üzletviteli kockázati munkacsoportot hozott létre, hogy összehasonlítsa a meglévő üzletviteli szabályokat, valamint az EKB-nál, az NKB-knál és az INH-knál érvényben lévő monitoring- és adatszolgáltatási folyamatokat. A munkacsoport célja, hogy közös minimumelőírásokat határozzon meg, és egyszerű üzletviteli kockázati keretet biztosítson, amely az évek során kiterjeszthető és megerősíthető.

2 Az EKB pénzügyi kimutatásai

2.1 Mérleg a 2023. december 31-i fordulónapon

ESZKÖZÖK | Vonatkozó | 2023 | 2022 |

|---|---|---|---|

Aranykészletek és aranykövetelések | 1. | 30 419 | 27 689 |

Euroövezeten kívüli rezidensekkel szembeni devizakövetelések | 2. | 55 876 | 55 603 |

Az IMF-fel szembeni követelések | 2.1. | 2 083 | 1 759 |

Bankokkal szembeni számlakövetelések, értékpapír-befektetések, euroövezeten kívüli hitelek és egyéb euroövezeten kívüli eszközök | 2.2. | 53 793 | 53 844 |

Euroövezeti rezidensekkel szembeni követelések devizában | 2.2. | 1 450 | 1 159 |

Euroövezeti hitelintézetekkel szembeni egyéb követelések euróban | 3. | 17 | 12 |

Euroövezeti rezidensek értékpapír-állományai euróban | 4. | 425 349 | 457 271 |

Monetáris politikai célú értékpapír-állomány | 4.1. | 425 349 | 457 271 |

Eurorendszeren belüli követelések | 5. | 125 378 | 125 763 |

Az eurobankjegyek eurorendszeren belüli elosztásával kapcsolatos követelések | 5.1. | 125 378 | 125 763 |

Egyéb eszközök | 6. | 34 739 | 31 355 |

Tárgyi eszközök és immateriális javak | 6.1. | 1 023 | 1 105 |

Egyéb pénzügyi eszközök | 6.2. | 22 172 | 21 213 |

Mérleg alatti instrumentumok átértékelési különbözete | 6.3. | 552 | 783 |

Aktív időbeli elhatárolások | 6.4. | 10 905 | 7 815 |

Vegyes tétel | 6.5. | 88 | 438 |

Tárgyévi veszteség | 1 266 | - | |

Eszközök összesen | 674 496 | 698 853 |

Megjegyzés: A pénzügyi kimutatásokban és a részletező pontok táblázataiban szereplő részösszegek a kerekítés miatt nem feltétlenül adják ki a végösszeget. A 0 és (0) számadatok nullára kerekített pozitív vagy negatív összegeket jelölnek, a (-) kötőjel pedig nullát jelöl.

FORRÁSOK | Vonatkozó | 2023 | 2022 |

|---|---|---|---|

Forgalomban lévő bankjegyek | 7. | 125 378 | 125 763 |

Euroövezeti hitelintézetekkel szembeni egyéb kötelezettségek euróban | 8. | 4 699 | 17 734 |

Egyéb euroövezeti rezidensekkel szembeni kötelezettségek euróban | 9. | 20 622 | 63 863 |

Államháztartás | 9.1. | 143 | 48 520 |

Egyéb kötelezettségek | 9.2. | 20 479 | 15 343 |

Euroövezeten kívüli rezidensekkel szembeni kötelezettségek euróban | 10. | 23 111 | 78 108 |

Euroövezeten kívüli rezidensekkel szembeni kötelezettségek devizában | 11. | 24 | - |

Betétek, egyenlegek, egyéb kötelezettségek | 11.1. | 24 | - |

Eurorendszeren belüli kötelezettségek | 12. | 445 048 | 355 474 |

Devizatartalék-átadás mértékének megfelelő kötelezettségek | 12.1. | 40 671 | 40 344 |

Eurorendszeren belüli egyéb (nettó) kötelezettségek | 12.2. | 404 377 | 315 130 |

Egyéb kötelezettségek | 13. | 9 498 | 5 908 |

Mérleg alatti instrumentumok átértékelési különbözete | 13.1. | 68 | 430 |

Passzív időbeli elhatárolások | 13.2. | 8 030 | 3 915 |

Vegyes tétel | 13.3. | 1 401 | 1 562 |

Céltartalékok | 14. | 67 | 6 636 |

Átértékelési számlák | 15. | 37 099 | 36 487 |

Saját tőke | 16. | 8 948 | 8 880 |

Tőke | 16.1. | 8 948 | 8 880 |

Források összesen | 674 496 | 698 853 |

2.2 Eredménykimutatás a 2023. december 31-én záródó évről

Vonatkozó | 2023 | 2022 | |

|---|---|---|---|

Kamatbevétel devizatartalékot megtestesítő eszközökön | 23.1. | 2 382 | 798 |

Eurobankjegyek eurorendszeren belüli elosztásából származó kamatbevétel | 23.2. | 4 817 | 736 |

Egyéb kamatbevétel | 23.4. | 56 552 | 11 001 |

Kamatbevétel | 63 751 | 12 536 | |

Az NKB-knak az átadott nemzetközi tartalék utáni követeléseire fizetett kamat | 23.3. | (1 335) | (201) |

Egyéb kamatráfordítás | 23.4. | (69 609) | (11 434) |

Kamatráfordítás | (70 944) | (11 636) | |

Nettó kamatbevétel | 23. | (7 193) | 900 |

Pénzügyi műveletekből származó realizált nyereség/veszteség | 24. | (106) | (110) |

Pénzügyi eszközök és pozíciók értékcsökkenési leírása | 25. | (38) | (1 840) |

Pénzügyi kockázatokkal kapcsolatos céltartalékképzés, ill. -felszabadítás | 6 620 | 1 627 | |

Pénzügyi műveletek, értékvesztés és kockázati céltartalékképzés nettó eredménye | 6 476 | (322) | |

Díjakból, jutalékokból eredő nettó bevétel/ráfordítás | 26. | 650 | 585 |

Részvényekből és részesedésekből származó bevétel | 27. | 1 | 1 |

Egyéb bevétel | 28. | 72 | 61 |

Teljes nettó bevétel | 6 | 1 224 | |

Személyi jellegű költségek | 29. | (676) | (652) |

Igazgatási ráfordítások | 30. | (481) | (460) |

Tárgyi eszközök és immateriális javak értékcsökkenése | (106) | (103) | |

Bankjegy-előállítási szolgáltatások | 31. | (9) | (9) |

Tárgyévi nyereség/(veszteség) | (1 266) | - |

Frankfurt am Main, 2024. február 13.

Európai Központi Bank

Christine Lagarde

elnök

2.3 Számviteli irányelvek

A pénzügyi kimutatások megjelenítése, felépítése

Az EKB pénzügyi kimutatásait olyan számviteli irányelvek[24] szerint állítottuk össze, amelyek az EKB Kormányzótanácsának megítélése szerint megbízható és valós képet adnak a pénzügyi kimutatásokról, kifejezve ugyanakkor a központi banki tevékenység természetét.

Számviteli alapelvek

A következő számviteli alapelveket alkalmaztuk: valódiság, átláthatóság, óvatosság, a mérlegfordulónap után bekövetkezett gazdasági esemény kimutatása, lényegesség, folytonosság, időbeli elhatárolás elve, következetesség és összehasonlíthatóság.

Az eszközök és források kimutatása

Valamely eszköz vagy forrás a mérlegben csak akkor kerül kimutatásra, ha valószínűsíthető, hogy az EKB-nak a jövőben hozzá kapcsolódóan gazdasági haszna vagy ráfordítása keletkezik, ha az eszközzel vagy forrással összekapcsolható minden kockázat, illetve hozadék lényegében átszállt az EKB-ra, valamint az eszköz költsége vagy értéke, illetve a kötelezettség összege megbízhatóan mérhető.

Az elszámolás alapja

A beszámoló készítésénél az EKB a beszerzési értéken alapuló elszámolást alkalmazza azzal a módosítással, hogy a forgalomképes értékpapírok (kivéve a jelenleg monetáris politikai céllal tartott állományt), az arany és egyéb, mérlegben és mérleg alatt nyilvántartott devizaeszközök és -kötelezettségek piaci értéken vannak kimutatva.

A pénzügyi eszközöket és forrásokat érintő tranzakciók az elszámolásuk napjával kerülnek a könyvekbe.

Az azonnali értékpapírügyletek kivételével a devizaalapú pénzügyi instrumentumokban kötött ügyleteket mérleg alatti számlákban, a kötés napján mutatjuk ki. Az elszámolás napjával a mérleg alatti tételeket vissza kell vezetni, és az ügyleteket a mérlegben kell kimutatni. A devizakereskedelem a nettó devizapozíciót az üzletkötés napján érinti, továbbá az eladásból realizált eredményt is az üzletkötés napján számítjuk. A devizaalapú pénzügyi instrumentumok után felhalmozott kamatot, ázsiót és diszázsiót naponta számítjuk és könyveljük, ezek a felhalmozott összegek tehát naponta befolyásolják a devizapozíciót.

Arany- és devizaeszközök, illetve -források

A devizában denominált eszközök és források euróra történő átváltása a mérlegfordulónapon érvényes árfolyamon történik. A bevételek és a ráfordítások átváltása a kimutatás napján érvényes devizaárfolyamon valósul meg. A devizaeszközök és -források átértékelése mind a mérlegben, mind a mérlegen kívül szereplő instrumentumok esetében devizanemenként történik.

A devizaeszközök és -források piaci értékelését az árfolyamváltozás miatti átértékeléstől elkülönítve kell kezelni.

Az aranykészleteket a mérlegforduló napján érvényes piaci árfolyamon kell kimutatni. Az arany esetében nincs megkülönböztetve az ár és a devizaárfolyam szerinti átértékelésből adódó különbözet, értékelésük az unciánkénti euroár alapján történik, amelyet a 2023. december 31-ével záruló évre a 2023. december 29-én érvényes EUR/USD árfolyamból számítunk.

A különleges lehívási jogot (SDR) egy valutakosár alapján definiáljuk, értékét pedig öt főbb devizanem (USA-dollár, euro, kínai renminbi, japán jen és font sterling) árfolyamainak súlyozott összege alapján határozzuk meg. Az EKB SDR-állományát a 2023. december 29-én érvényes EUR/SDR árfolyam alapján konvertáltuk euróra.

Értékpapír

Monetáris politikai célú értékpapír-állomány

A meglevő, monetáris politikai célú értékpapír-állomány kimutatása értékvesztéssel módosított, amortizált bekerülési értéken történik.

Egyéb értékpapír

A forgalomképes értékpapírokat (a jelenleg monetáris politikai céllal tartott állomány kivételével) és hasonló eszközöket vagy a mérlegfordulónapon érvényes piaci középárfolyamon, vagy a vonatkozó hozamgörbe alapján külön-külön kell értékelni. Az értékpapírba ágyazott opciót nem különítjük el értékelési célból. A 2023. december 31-ével záruló évben a 2023. december 29-én érvényes piaci középárfolyamokat alkalmaztuk.

A forgalomképes befektetési alapokat nettó alapon forrásszinten értékeljük át, nettó eszközértéken számolva. A különféle befektetési alapok nem realizált nyeresége, illetve vesztesége között nem alkalmazunk nettósítást.

Az alacsony likviditású részvényeket és az egyéb, állandó befektetésként tartott részvényinstrumentumokat értékvesztéssel módosított bekerülési értéken tartjuk nyilván.

Az eredményelszámolás

A bevételeket és a ráfordításokat a keletkezés, illetve a felmerülés időszakában kell kimutatni.[25] A deviza-, arany- és értékpapír-eladáson realizált nyereség és veszteség az eredménykimutatásban kerül elszámolásra. A realizált nyereséget, illetve veszteséget az adott eszköz átlagos bekerülési értékének figyelembevételével kell kiszámítani.

A nem realizált nyereség nem kerül bevételként elszámolásra, és közvetlenül egy átértékelési számlára van átvezetve.

A nem realizált veszteséget abban az esetben kell az eredménykimutatásba átvezetni, ha az értéke az év végén meghaladja a megfelelő átértékelési számlán felhalmozott korábbi átértékelési nyereséget. A valamely értékpapírból, devizából vagy aranyból származó nem realizált veszteség nem kerül nettósításra a más értékpapírból, devizából vagy aranyból származó nem realizált nyereséggel szemben. Amennyiben az eredménykimutatásba átvezetett bármely tétel esetében ilyen jellegű nem realizált veszteségek állnak fenn, az adott tétel átlagos bekerülési értéke az év végi deviza-, illetve piaci árfolyamra csökken.

Az értékvesztés hatását az eredménykimutatásban kell megjeleníteni, és a következő években csak abban az esetben vezethető vissza, ha az értékvesztés csökken, és ha ez összefüggésbe hozható az értékvesztés első kimutatása után megfigyelhető valamely eseménnyel.

Az értékpapírokon keletkezett ázsió, illetve diszázsió értékvesztését az értékpapír szerződés szerint hátralévő élettartamára vetítve írjuk le.

Penziós ügyletek

A penziós ügylet olyan művelet, amellyel az EKB visszavásárlási megállapodás alapján eszközöket vásárol vagy ad el, illetve biztosíték fedezete mellett hitelműveletet végez.

A visszavásárlási megállapodás (repó) keretében értékpapírt adunk el készpénzért azzal az egyidejű megállapodással, hogy azt a partnertől egy meghatározott jövőbeli időpontban a megállapodás szerinti áron visszavásároljuk. A repót fedezett betétként a mérleg forrásoldalán kell kimutatni. A megállapodás keretében eladott értékpapírok az EKB mérlegében maradnak.

A passzív visszavásárlási megállapodás (passzív repó) értelmében értékpapírt vásárolunk készpénzért azzal az egyidejű megállapodással, hogy az értékpapírt egy meghatározott jövőbeli időpontban a megegyezés szerinti áron újra eladjuk a partnernek. A passzív repó a mérleg eszközoldalán fedezett hitelként kerül kimutatásra, de nem képezi az EKB értékpapír-állományának részét.

A valamely szakosodott pénzintézet programja keretében lebonyolított penziós ügylet (ideértve az értékpapír-kölcsönzést) csak akkor szerepel a mérlegben, ha az ügylet fedezete készpénz, amelyet továbbra sem fektetnek be.

Mérleg alatti instrumentumok

A devizainstrumentumokat, nevezetesen a határidős devizaügyletet, a devizaswapügylet határidős lábát és más olyan devizainstrumentumot, amely egy devizának egy későbbi időpontban egy másikra történő átváltását foglalja magában, a devizanyereség, illetve -veszteség számítása céljából a nettó devizapozíció részének kell tekinteni.

Az egyes kamatlábak változásától függő instrumentum átértékelése tételenként történik. A tőzsdei határidős nyitott kamatlábkontraktus változó letétének napi ingadozásából származó eredményt az eredménykimutatásban kell elszámolni. A határidős értékpapírügylet értékelését az EKB végzi a megfigyelhető piaci árfolyamok és kamatokat felhasználva, az általánosan elfogadott értékelési módszerek alapján, valamint az elszámolás és az értékelés napjai közötti időszak diszkonttényezői alapján.

Tárgyi eszközök

A tárgyi eszközt – beleértve az immateriális javakat a föld és a műtárgyak kivételével – az értékcsökkenéssel csökkentett bekerülési értéken kell kimutatni. A földet és a műtárgyakat ugyanakkor a bekerülési értéken kell nyilvántartani. Az EKB főépületét az értékcsökkenéssel módosított, amortizált bekerülési értéken kell megjeleníteni. A főépület értékcsökkenésének elszámolásában a költségeket az eszközök hasznos élettartamára vonatkozó becslések alapján kell a megfelelő eszközelemhez rendelni és leírni. Az értékcsökkenés kiszámítása lineáris módszerrel, az eszköz várható hasznos élettartama idejére vetítve történik, amely az eszköz használatba vételét követő negyedévtől indul. A legfontosabb eszközkategóriák hasznos élettartama a következő:

Épület | 20, 25 vagy 50 év |

Üzemi felszerelés | 10 vagy 15 év |

Műszaki berendezés | 4, 10 vagy 15 év |

Számítógép, kapcsolódó hardver és szoftver, gépjármű | 4 év |

Bútor | 10 év |

Az EKB jelenleg bérelt irodaházainak fenntartási és karbantartási munkáiból eredő aktivált költség leírási időszakát azoknak az eseményeknek a figyelembevételével kell kiigazítani, amelyek befolyásolják az érintett eszköz várható hasznos élettartamát.

Az EKB évente értékvesztési vizsgálatot végez a főépületén, valamint az irodaépületekhez kapcsolódó használatijog-eszközökön (lásd alább a „Bérleti viszony” pontot). Amennyiben olyan értékvesztési mutatót azonosítunk, amely szerint az eszköz értéke csökkenhetett, megbecsüljük a megtérülő értéket. Amennyiben a megtérülő érték kevesebb, mint a nettó könyv szerinti érték, az eredménykimutatásban értékvesztés miatti veszteség kerül rögzítésre.

A 10 000 €-nál kisebb értékű tárgyi eszközöket a beszerzés évében kell leírni.

Azok a tárgyi eszközök, amelyek megfelelnek az aktiválási kritériumoknak, de előállításuk vagy adaptációjuk folyamatban van, a „Folyamatban lévő beruházás” soron vannak kimutatva. Az eszközök használatba vételével a kapcsolódó költségeket át kell vezetni a megfelelő tárgyi eszköz tételsorba.

Bérleti viszony

Az EKB bérlőként és további bérbeadóként egyaránt eljár.

Az EKB mint bérlő

Minden olyan tárgyi eszközre vonatkozó bérleti viszonyban, ahol az EKB bérlő, a kapcsolódó használatijog-eszköz és bérleti kötelezettség a bérleti viszony kezdőnapján, azaz akkor kerül kimutatásra a mérlegben, amikor az eszköz használatba vehető, és a „Tárgyi eszközök és immateriális javak” megfelelő tárgyi eszköz során, illetve a „Vegyes tétel” (források) alatt kell kimutatni. Amennyiben az adott bérleti viszony megfelel az aktiválási kritériumoknak, de az érintett eszköz előállítása vagy adaptációja még folyamatban van, akkor a bérleti viszony kezdőnapja előtt felmerülő költségek a „Folyamatban lévő beruházás” soron vannak kimutatva.

A használatijog-eszközöket értékcsökkenéssel csökkentett bekerülési értéken kell kimutatni. Emellett az irodaépületekhez kapcsolódó használatijog-eszközöket értékvesztéssel kell módosítani (az éves értékvesztési vizsgálatokkal kapcsolatban lásd fentebb a „Tárgyi eszközök” pontot). Az értékcsökkenés kiszámítása lineáris alapon történik, a kezdőnaptól a használatijog-eszköz hasznos élettartamának vége vagy a bérleti futamidő vége közül a korábbi időpontig.

A bérleti kötelezettség mérése kezdetben a (kizárólag bérleti komponenseket tartalmazó) jövőbeli bérleti díj fizetés jelenértékén történik, amelyet az EKB járulékos kamatlábával kell diszkontálni. A bérleti kötelezettséget ezt követően amortizált bekerülési értéken, az effektív kamat módszer alkalmazásával kell mérni. A kapcsolódó kamatráfordítás az eredménykimutatás „Egyéb kamatráfordítás” során kerül feltüntetésre. Amennyiben a jövőbeli bérleti díj kifizetés valamely index változása vagy a meglévő szerződés egyéb újraértékelése miatt módosul, a bérleti kötelezettséget újra kell értékelni. Minden ilyen újraértékelés után ki kell igazítani a használatijog-eszköz könyv szerinti értékét.

A rövid távú, legfeljebb 12 hónapos bérlést és a kis értékű, 10 000 € alatt bérelt eszközöket (a tárgyi eszközök megjelenítésének küszöbértékével összhangban) ráfordításként kell kimutatni az eredménykimutatásban.

Az EKB mint „al” bérbeadó

Az EKB minden olyan bérleti viszonyra, amelynél „al” bérbeadó szerepét tölti be, jogot biztosít harmadik félnek a fedezeti eszköz (vagy annak egy része) használatára, míg az eredeti bérbeadó és az EKB közötti bérleti viszony (fő bérleti viszony) érvényben marad. Az „al” bérleti viszony nem a fedezeti eszköz, hanem a fő bérleti viszonyból eredő használatijog-eszköz alapján minősül pénzügyi vagy operatív bérleti viszonynak[26].

Az az albérleti viszony, amelyben az EKB „al” bérbeadóként érintett, pénzügyi bérleti viszonynak minősül, az EKB pedig a „Tárgyi eszközök és immateriális javak” közül kivezeti a fő bérleti viszonyhoz kapcsolódó, albérlőre ruházott használatijog-eszközt (vagy annak egy részét), és a „Vegyes tétel” (eszközök) között alárendelt bérleti viszonyból eredő követelésként jeleníti meg. A fő bérleti viszonyhoz kapcsolódó bérleti kötelezettséget az albérleti viszony nem érinti.

A kezdőnapon az alárendelt bérleti viszonyból eredő követelést kezdetben az EKB-t megillető jövőbeli bérleti kifizetések fő bérleti viszonynál alkalmazott diszkontrátával diszkontált jelenértékén kell mérni. Ezt követően az albérleti viszonyból származó követelést az effektívkamatláb-módszer alkalmazásával, amortizált bekerülési értéken kell mérni. A kapcsolódó kamatbevétel az eredménykimutatás „Egyéb kamatbevétel” során kerülnek feltüntetésre.

Az EKB munkaviszony megszűnését követő juttatásai, egyéb hosszú távú juttatások és végkielégítések

Az EKB járadékkal meghatározott nyugdíjrendszert alkalmaz a munkavállalók, az Igazgatóság tagsága és az EKB alkalmazásában álló felügyeleti testületi tagok részére.

A rendszer finanszírozása a hosszú távú munkavállalói juttatások alapjában tartott eszközökkel történik. Az EKB, illetve a munkavállalók kötelező járulékának mértéke a nyugdíjrendszer járadékkal meghatározott pillérében jelenik meg. A munkavállalóknak lehetőségük van további önkéntes befizetésre egy járulékkal meghatározott pillérbe, amivel kiegészítő járadékra szerezhetnek jogosultságot.[27] Utóbbi összegét az önkéntes befizetések összege határozza meg a rajtuk keletkező befektetési hozammal együtt.

Az EKB igazgatósági tagjainak és az EKB által alkalmazott felügyeleti testületi tagoknak a munkaviszonyuk megszűnése után, illetve egyéb hosszú távú juttatásként fizetett juttatásokra a tőkefedezeti rendszertől eltérő rendszer érvényes. A munkavállalók esetében a nyugdíjon kívüli juttatásokat és egyéb hosszú távú juttatásokat fedezik a nem tőkefedezeti rendszer alapján.

Járadékkal meghatározott nettó kötelezettség

A járadékkal meghatározott nyugdíjrendszerekkel – például egyéb hosszú távú juttatásokkal és a végkielégítéssel[28] – kapcsolatos, a mérleg „Vegyes tétel” (kötelezettségek) során kimutatott kötelezettség azzal a jelenértékkel egyezik meg, amelyet a mérlegfordulónapon fennálló járadékkal meghatározott kötelezettségnek a szóban forgó kötelezettség finanszírozását szolgáló nyugdíjrendszereszközök valós értékével csökkentett értéke ad.

A járadékkal meghatározott kötelezettséget évről évre független aktuárius számítja ki a halmozott jogosultság (projected unit credit) módszerrel. Jelenértékét úgy számítják, hogy a jövőbeni pénzáramlások becsült értékét diszkontálják kiváló besorolású, euróban vezetett, az adott kötelezettséghez hasonló lejárati idejű vállalati kötvények mérlegfordulónapi piaci hozamából számított rátával.

Az aktuáriusi nyereség és veszteség keletkezhet a tapasztalaton alapuló kiigazításokból (ahol a tényleges eredmények eltérnek a korábbi aktuáriusi feltevésektől) és az aktuáriusi feltevések módosulásából.

A járadékkal meghatározott kötelezettség nettó költsége

A járadékkal meghatározott rendszer nettó költsége részekre bontva egyrészt az eredménykimutatásban, másrészt pedig a mérlegben a munkaviszony megszűnése utáni juttatásokhoz kapcsolódó újraértékelt állományokat tartalmazó „Átértékelési számlák” soron kerül kimutatásra.

Az eredménykimutatásban szereplő nettó összeg a következő tételekből áll:

- az év folyamán felhalmozódó, meghatározott összegű járadékok folyó szolgálati költsége;

- a meghatározott összegű járadékoknak a nyugdíjrendszer változásából eredő múltbeli szolgálati költsége;

- a járadékkal meghatározott nettó kötelezettség diszkontrátán számított nettó kamata;

- egyéb hosszú távú juttatásokhoz és az esetleges távlatibb jellegű végkielégítésekhez kapcsolódó újraértékelések[29] teljes kimutatása.

Az „Átértékelési számlák” soron kimutatott nettó összeg a következő tételekből áll:

- a járadékkal meghatározott kötelezettségből eredő aktuáriusi nyereség, illetve veszteség;

- a nyugdíjrendszer eszközei utáni tényleges megtérülés a járadékkal meghatározott nettó kötelezettség utáni nettó kamatban foglalt összegek levonásával;

- a maximális eszközhatár hatásának bármilyen változása, a nettó járadékfizetési kötelezettség utáni nettó kamatban foglalt összegek levonásával.

A fenti összegeket évente független aktuárius értékeli, hogy megállapítsa a pénzügyi kimutatásokban szereplő megfelelő kötelezettséget.

KBER-en/eurorendszeren belüli követelések, ill. kötelezettségek

A KBER-en belüli követelések, ill. kötelezettségek elsősorban a határon átnyúló, Európai Unión (EU) belüli, euro jegybankpénzben elszámolt átutalásokból keletkeznek. Ezeket az ügyleteket többnyire a lakossági szektor (pl. hitelintézet, vállalat, magánszemély) kezdeményezi. A TARGET-ben (transzeurópai automatizált valós idejű bruttó elszámolású rendszer) elszámolt ügyletek az EU központi bankjainak TARGET-számláin bilaterális követelések, illetve kötelezettségek létrejöttét eredményezik. Az EKB és a nemzeti központi bankok (NKB-k) által lebonyolított fizetések is hatással vannak ezekre a számlákra. Minden elszámolás automatikusan összesítésre és korrigálásra kerül, hogy az egyes NKB-k EKB-val szembeni egységes pozíciójának részét képezze. Az EKB könyveiben ezek a pozíciók az adott NKB-nak a Központi Bankok Európai Rendszerének (KBER) többi részével szemben fennálló nettó követelését, ill. kötelezettségét mutatják. A TARGET-számlák mozgásait az EKB és az NKB-k napi számviteli nyilvántartásai tükrözik.

Az eurorendszeren belüli NKB-knak a TARGET kapcsán az EKB-val szemben felmerülő követeléseit, illetve kötelezettségeit, valamint az egyéb, eurorendszeren belüli, euróban vezetett állományokat (pl. az EKB által az NKB-k közti évközi nyereségfelosztás, ha van ilyen) az EKB mérlegében vagy az „Eurorendszeren belüli egyéb (nettó) követelések”, vagy az „Eurorendszeren belüli egyéb (nettó) kötelezettségek” soron, egyetlen nettó eszköz-, illetve kötelezettségpozícióként kell kimutatni. Az euroövezeten kívüli NKB-knak az EKB-val szemben a TARGET-ben[30] való részvételből eredő, KBER-en belüli egyenlegeit az „Euroövezeten kívüli rezidensekkel szembeni kötelezettségek euróban” soron kell kimutatni.

Azok az eurorendszeren belüli egyenlegek, amelyek az eurobankjegyek eurorendszeren belüli elosztásából származnak, „Az eurobankjegyek eurorendszerbeli elosztásával kapcsolatos követelések” soron egyetlen nettó eszközként vannak feltüntetve (lásd alább a „Forgalomban lévő bankjegyek” pontot).

Azok az eurorendszeren belüli egyenlegek, amelyek az eurorendszerhez csatlakozó NKB-k nemzetközi tartalékának az EKB részére történő átadásából származnak, euróban vannak denominálva, és a „Nemzetközi tartalék átadásának megfelelő kötelezettségek” soron vannak kimutatva.

Forgalomban lévő bankjegyek

Az eurorendszer tagjai – az EKB és az euroövezet nemzeti központi bankjai – eurobankjegyeket bocsátanak ki.[31] A forgalomban lévő eurobankjegyek összértékét az elosztási kulcs alapján, a hónap utolsó munkanapján allokálják az eurorendszer központi bankjaira.[32]

Az EKB-ra a forgalomban lévő eurobankjegy-állomány összértékének 8%-a van ráosztva, amely a mérleg forrásoldalán, a „Forgalomban lévő bankjegyek” soron szerepel. A teljes eurobankjegy-kibocsátásban fennálló EKB-részesedést az NKB-kkal szembeni követelések fedezik. Ezeket a kamatozó követeléseket[33] „Az eurobankjegyek eurorendszeren belüli elosztásával kapcsolatos követelések” tételben kell feltüntetni (lásd fentebb a „KBER-en/eurorendszeren belüli követelések, illetve kötelezettségek” című pontot). A követeléseken keletkező kamatbevételt az eredménykimutatás „Eurobankjegyek eurorendszeren belüli elosztásából származó kamatbevétel” során kell kimutatni.

Évközi nyereségfelosztás

Az EKB – amennyiben nincs ellenkező értelmű kormányzótanácsi határozat – előzetes nyereségfelosztással a következő év januárjában kioszt egy összeget, amely megegyezik az EKB-nak a forgalomban lévő eurobankjegyekből, valamint a monetáris politikai célú értékpapír-állományból származó jövedelmeinek az összegével; a monetáris politikai célú értékpapírokat a következő programokban vásárolja: (i) értékpapírpiaci program,(ii) harmadik fedezett kötvényvásárlási program, (iii) eszközfedezetű értékpapír-vásárlási program, (iv) közszektort érintő vásárlási program és (v) pandémiás vészhelyzeti vásárlási program.[34] Bármely ilyen döntés az Igazgatóság által előkészített indoklással ellátott becslés alapján abban az esetben kerül meghozatalra, ha a Kormányzótanács arra számít, hogy az EKB-nál összességében éves veszteség keletkezik, vagy az éves nyeresége kisebb lesz, mint ez a jövedelem. A Kormányzótanács dönthet úgy is, hogy részben vagy egészben átutalja a pénzügyi kockázatokra képzett céltartalékba. A Kormányzótanács továbbá határozhat úgy, hogy a forgalomban lévő eurobankjegyekből származó, januárban felosztandó jövedelmét csökkenti az eurobankjegyek kibocsátásából és kezeléséből az EKB-ra háruló költségekkel.

A mérlegfordulónap után bekövetkezett gazdasági események

Az eszközök és források értékét korrigáljuk azokkal az eseményekkel, amelyek a mérlegforduló napja és azon nap közé esnek, amelyen az EKB Igazgatósága engedélyezi a bank Éves beszámolójának a kormányzótanácsi jóváhagyásra való beterjesztését, amennyiben ezek az események lényegesen befolyásolják az eszközöknek, illetve a forrásoknak a mérlegforduló napján fennálló állapotát.

A mérlegfordulónap után bekövetkező olyan fontos gazdasági események, amelyek nem befolyásolják a mérlegfordulónapi eszköz- és forrásállományokat, a részletező pontokban vannak feltüntetve.

A számviteli irányelvek módosulása

2023-ban nem módosultak az EKB által alkalmazott számviteli irányelvek.

Egyéb kérdések

A KBER-alapokmány 27. cikkével összhangban, valamint a Kormányzótanács ajánlása alapján az Európai Unió Tanácsa először ötéves időtartamra, a 2022. pénzügyi év végéig hagyta jóvá a Baker Tilly GmbH & Co. KG Wirtschaftsprüfungsgesellschaft, Düsseldorf (Németország) vállalatnak az EKB független könyvvizsgálójaként való kinevezését. A Tanács a Kormányzótanács ajánlása alapján 2023-ban jóváhagyta ezen időszak további két évvel, a 2024. pénzügyi év végéig történő meghosszabbítását.

2.4 A mérleg kiegészítő melléklete

1. pont - Aranykészletek és aranykövetelések

Ez a tétel az EKB aranyállományát tartalmazta:

2023 | 2022 | |

|---|---|---|

Mennyiség | ||

Uncia színarany1 | 16 285 778 | 16 229 522 |

Ár | ||

USD/uncia színarany | 2 063,950 | 1 819,700 |

USD/EUR | 1,1050 | 1,0666 |

Piaci érték (millió €) | 30 419 | 27 689 |

1) Ez 2023-ban 506,5, 2022-ben pedig 504,8 tonnának felelt meg.

Az EKB aranyállományának euróban kifejezett értéke az euróban denominált piaci aranyárfolyam emelkedése miatt megnőtt (lásd a 2.3. „Számviteli irányelvek” szakasz „Arany- és devizaeszközök, illetve -források” című pontját és az „Átértékelési számlák” című 15. részletező pontot). Továbbá, miután Horvátország 2023. január 1-jei hatállyal bevezette a közös valutát, a Hrvatska narodna banka 96 millió € értékben 56 256 uncia aranyat adott át az EKB-nak.

2. pont - Euroövezeten kívüli és euroövezeti rezidensekkel szembeni követelések devizában

2.1 pont - Az IMF-fel szembeni követelések