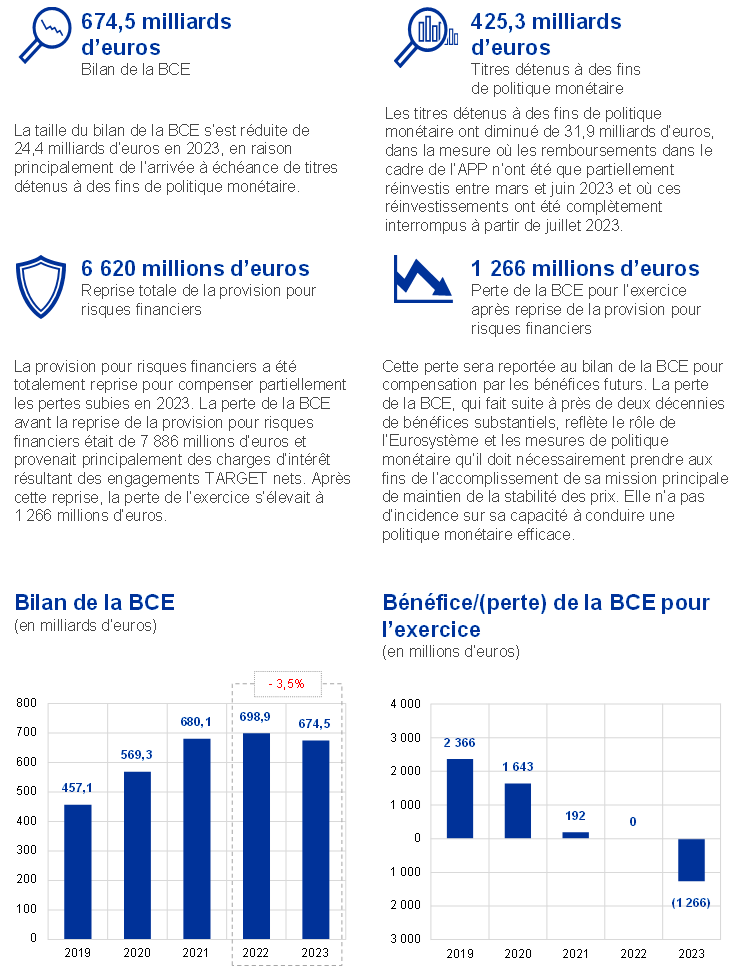

Chiffres-clés

1 Rapport de gestion

1.1 Objet du rapport de gestion de la BCE

Le rapport de gestion[1] fait partie intégrante des comptes annuels de la BCE et fournit au lecteur des informations contextuelles relatives aux états financiers[2]. Étant donné que la BCE conduit ses activités et ses opérations à l’appui de ses objectifs, il convient d’examiner sa situation financière et son résultat financier à l’aune des mesures prises.

À cette fin, le rapport de gestion présente les principales missions et activités de la BCE ainsi que leur incidence sur ses états financiers. Il analyse en outre les principaux développements du bilan et du compte de résultat au cours de l’exercice et inclut des informations sur les fonds propres nets de la BCE. Il décrit enfin, d’une part, l’environnement de risque dans lequel la BCE opère, à travers des informations sur les risques spécifiques auxquels la BCE fait face, et, d’autre part, les politiques de gestion des risques qu’elle a mises en place pour les atténuer.

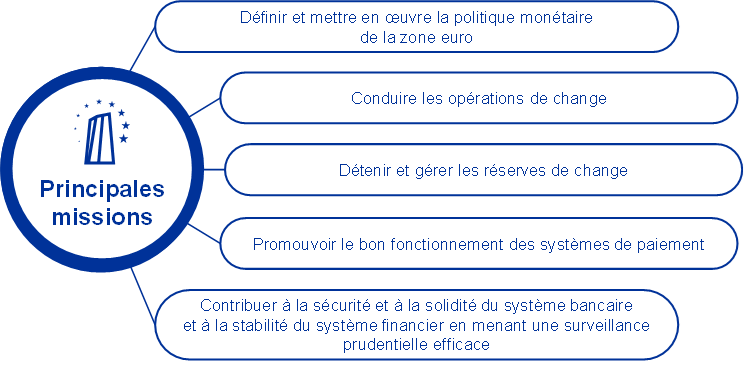

1.2 Principales missions et activités

La BCE fait partie de l’Eurosystème, qui comprend, outre la BCE, les banques centrales nationales (BCN) des pays de l’Union européenne (UE) dont la monnaie est l’euro[3]. L’objectif principal de l’Eurosystème est le maintien de la stabilité des prix. La BCE accomplit ses missions telles que décrites dans le traité sur le fonctionnement de l’Union européenne[4] et dans les statuts du Système européen de banques centrales et de la Banque centrale européenne (statuts du SEBC)[5] (cf. figure 1). La BCE exerce ses activités dans le but de remplir son mandat et non de faire des bénéfices.

Figure 1

Les principales missions de la BCE

Les opérations de politique monétaire de l’Eurosystème sont comptabilisées dans les états financiers de la BCE et des BCN de la zone euro, conformément au principe de mise en œuvre décentralisée de la politique monétaire de l’Eurosystème. Le tableau 1 ci-dessous fournit une vue d’ensemble des principales opérations et fonctions de la BCE dans la réalisation de son mandat et leur incidence sur les états financiers de la BCE.

Tableau 1

Les principales activités de la BCE et leur incidence sur les états financiers

Mise en œuvre de la politique monétaire

Concours à/engagements envers des établissements de crédit de la zone euro liés aux opérations de politique monétaire | Titres détenus à des fins de politique monétaire | Opérations de prêt de titres |

|---|---|---|

Le cadre opérationnel de politique monétaire de l’Eurosystème consiste en un ensemble d’instruments de politique monétaire. L’Eurosystème effectue des opérations d’open market, offre des facilités permanentes et assujettit les établissements de crédit à la constitution de réserves obligatoires1. Ces instruments de politique monétaire sont utilisés de manière décentralisée par les BCN, et sont reflétés dans leurs états financiers sous les postes « Concours en euros à des établissements de crédit de la zone euro liés aux opérations de politique monétaire » et « Engagements en euros envers des établissements de crédit de la zone euro liés aux opérations de politique monétaire ». Ils n’ont donc aucune incidence sur les états financiers de la BCE. | Les achats de titres sont conduits par la BCE et les BCN de l’Eurosystème et sont comptabilisés au bilan dans la rubrique « Titres détenus à des fins de politique monétaire ». Les titres actuellement détenus sont comptabilisés au coût amorti et soumis à dépréciation. Les coupons courus ainsi que les décotes et primes amorties sont portés au compte de résultat, sur une base nette, sous la rubrique « Autres produits d’intérêts » ou « Autres charges d’intérêts », selon que le montant net est positif ou négatif. Les éventuelles plus-values et moins-values réalisées figurent au compte de résultat, à la rubrique « Plus/moins-values réalisées sur opérations financières » | Les titres détenus à des fins de politique monétaire sont mis à disposition à des fins de prêt par l’Eurosystème2. Ces opérations sont effectuées, pour la BCE, par des établissements spécialisés. Elles sont comptabilisées au bilan sous les rubriques « Autres engagements en euros envers des établissements de crédit de la zone euro » et « Engagements en euros envers des non-résidents de la zone euro » si la garantie est fournie sous forme d’espèces et si ces espèces restent non placées. Dans le cas contraire, les opérations de prêt de titres sont comptabilisées dans les comptes hors bilan. Les intérêts courus sont portés au compte de résultat de la BCE sous la rubrique « Autres produits d’intérêts » ou « Autres charges d’intérêts ». |

Apport de liquidité en devises | Apport de liquidité en euros aux banques centrales hors zone euro |

|---|---|

La BCE agit en tant qu’intermédiaire entre les banques centrales n’appartenant pas à la zone euro et les BCN de l’Eurosystème par le biais d’opérations de swap visant à offrir des financements à court terme en devises aux contreparties de l’Eurosystème3. Ces opérations sont comptabilisées au bilan dans les rubriques « Engagements en euros envers des non-résidents de la zone euro » et « Autres créances sur l’Eurosystème (nettes) » / « Autres engagements envers l’Eurosystème (nets) » ainsi que dans des comptes hors bilan. Les intérêts courus sont portés au compte de résultat de la BCE sous la rubrique « Autres produits d’intérêts » ou « Autres charges d’intérêts ». | L’Eurosystème peut fournir des liquidités en euros aux banques centrales n’appartenant pas à la zone euro par le biais d’opérations de swap et de pension en échange de garanties éligibles4. Pour la BCE, les opérations de swap sont comptabilisées au bilan dans les rubriques « Créances en devises sur des non-résidents de la zone euro » et « Engagements en euros envers des non-résidents de la zone euro » ou « Autres créances sur l’Eurosystème (nettes) » / « Autres engagements envers l’Eurosystème (nets) » ainsi que dans des comptes hors bilan. Les intérêts courus sont portés au compte de résultat de la BCE sous la rubrique « Autres produits d’intérêts » ou « Autres charges d’intérêts ». |

Conduite des opérations de change et gestion des réserves de change

Opérations de change et gestion des réserves de change |

|---|

Les réserves de change de la BCE sont inscrites au bilan, essentiellement dans les rubriques « Avoirs et créances en or », « Créances en devises sur des non-résidents de la zone euro », et « Créances en devises sur des résidents de la zone euro », tandis que les engagements correspondants seraient comptabilisés dans les rubriques « Engagements en devises envers des résidents de la zone euro » et « Engagements en devises envers des non-résidents de la zone euro ». Les opérations de change sont enregistrées dans des comptes hors bilan jusqu’à la date de règlement. Le produit net d’intérêts, y compris les coupons courus et les décotes/primes amorties, est porté au compte de résultat sous la rubrique « Produit d’intérêts au titre des avoirs de réserve en devises ». Les moins-values latentes sur les prix et cours de change supérieures aux plus-values latentes enregistrées précédemment sur les mêmes postes ainsi que les plus-values et moins-values réalisées sur la vente de réserves de change sont également portées au compte de résultat, respectivement sous les rubriques « Moins-values latentes sur actifs financiers et positions de change » et « Plus/moins-values réalisées sur opérations financières ». Les plus-values latentes sont enregistrées au bilan dans la rubrique « Comptes de réévaluation ». |

Promotion du bon fonctionnement des systèmes de paiement

Systèmes de paiement (TARGET) |

|---|

Les soldes intra-Eurosystème des BCN de la zone euro vis-à-vis de la BCE constitués lors de l’utilisation de TARGET5 sont présentés ensemble dans le bilan de la BCE sous la forme d’une position nette unique à l’actif ou au passif et figurent dans la rubrique « Autres créances sur l’Eurosystème (nettes) » ou « Autres engagements envers l’Eurosystème (nets) ». Les soldes TARGET des BCN hors zone euro auprès de la BCE figurent au bilan à la rubrique « Engagements en euros envers des non-résidents de la zone euro ». Les soldes des systèmes exogènes6 connectés à TARGET par l’intermédiaire de la composante TARGET-BCE sont reportés dans le bilan à la rubrique « Engagements en euros envers d’autres résidents de la zone euro » ou « Engagements en euros envers des non-résidents de la zone euro », selon que l’entité gestionnaire est établie dans ou hors de la zone euro. Les intérêts courus sont portés au compte de résultat de la BCE sous la rubrique « Autres produits d’intérêts » ou « Autres charges d’intérêts ». |

Contribution à la sécurité et à la solidité du système bancaire ainsi qu’à la stabilité du système financier

Supervision bancaire – le mécanisme de surveillance unique |

|---|

Les dépenses annuelles de la BCE relatives à ses missions de surveillance prudentielle sont recouvrées grâce aux redevances prudentielles annuelles perçues auprès des entités supervisées. Les redevances prudentielles sont comptabilisées dans le compte de résultat sous la rubrique « Produits/charges nets de commissions ». Par ailleurs, la BCE est habilitée à imposer des sanctions administratives aux entités soumises à la surveillance prudentielle en cas de non-respect du droit bancaire applicable de l’UE en matière d’exigences prudentielles (y compris les décisions prudentielles de la BCE). Les revenus correspondants sont comptabilisés dans le compte de résultat sous la rubrique « Produits/charges nets de commissions ». |

Autres

Billets en circulation | Portefeuille de fonds propres |

|---|---|

La part attribuée à la BCE de la valeur totale des billets en euros en circulation est de 8 %. Elle est adossée à des créances sur les BCN, qui sont rémunérées au taux utilisé par l’Eurosystème pour conduire ses appels d’offres dans le cadre des opérations principales de refinancement, et portées au bilan sous la rubrique « Créances relatives à la répartition des billets en euros au sein de l’Eurosystème ». Les intérêts sont inclus, dans le compte de résultat, sous la rubrique « Produit d’intérêts au titre de la répartition des billets en euros dans l’Eurosystème ». Les dépenses liées au transport transfrontière des billets en euros entre imprimeries et BCN pour la livraison des nouvelles coupures, d’une part, et entre BCN lorsqu’il s’agit de compenser les pénuries en faisant appel à des stocks excédentaires, d’autre part, sont supportées de façon centralisée par la BCE. Ces dépenses sont présentées dans le compte de résultat sous la rubrique « Services de production des billets ». | Le portefeuille de fonds propres de la BCE est présenté au bilan, principalement sous la rubrique « Autres actifs financiers ». Les coupons courus ainsi que les décotes et primes amorties sont portés au compte de résultat sous les rubriques « Autres produits d’intérêts » et « Autres charges d’intérêts ». Les moins-values latentes sur les prix supérieures aux plus-values latentes enregistrées précédemment sur les mêmes postes ainsi que les plus-values et moins-values réalisées sur la vente de titres sont également portées au compte de résultat, respectivement sous les rubriques « Moins-values latentes sur actifs financiers et positions de change » et « Plus/moins-values réalisées sur opérations financières ». Les plus-values latentes sont enregistrées au bilan dans la rubrique « Comptes de réévaluation ». |

1) Des informations supplémentaires sur les instruments de politique monétaire de l’Eurosystème et plus précisément sur les opérations d’open market sont disponibles sur le site Internet de la BCE.

2) Des informations supplémentaires sur les prêts de titres sont disponibles sur le site Internet de la BCE.

3) Des informations supplémentaires sur les accords de swap de devises sont disponibles sur le site Internet de la BCE.

4) Des informations supplémentaires sur les opérations d’apport de liquidité en euros de l’Eurosystème contre remise de garanties éligibles sont disponibles sur le site Internet de la BCE.

5) Des informations supplémentaires sur TARGET sont disponibles sur le site Internet de la BCE.

6) Les systèmes exogènes sont des infrastructures de marchés financiers auxquelles le Conseil des gouverneurs donne accès à la composante TARGET-BCE, à condition qu’ils remplissent les conditions définies dans la décision (UE) 2022/911 de la BCE du 19 avril 2022 relative aux modalités de TARGET-BCE et abrogeant la décision BCE/2007/7 (BCE/2022/22) (JO L 163 du 17.6.2022, p. 1), telle que modifiée. La version consolidée non officielle du texte, avec la liste des modifications, est disponible ici. Des informations supplémentaires sur les systèmes exogènes sont disponibles sur le site Internet de la BCE.

1.3 Évolutions financières

1.3.1 Bilan

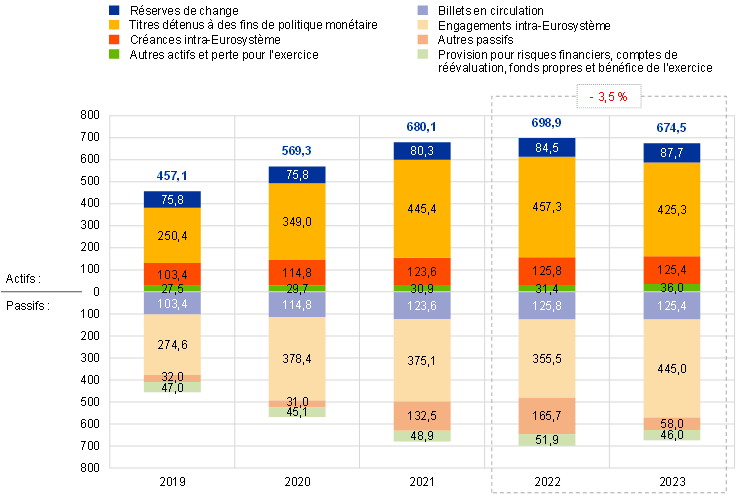

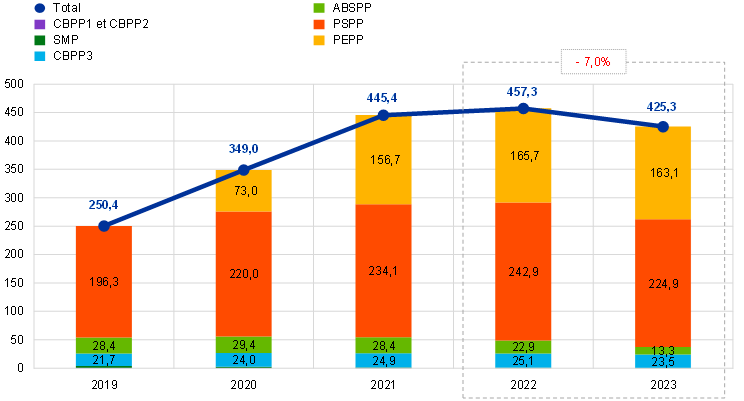

Le bilan de la BCE s’est fortement élargi durant la période 2019‑2022, en raison principalement des achats fermes de titres réalisés par la BCE dans le cadre de la mise en œuvre de la politique monétaire de l’Eurosystème (cf. graphique 1). En particulier, les facteurs principaux de l’expansion considérable en 2020 et 2021 étaient les achats nets de titres dans le cadre du programme d’achats d’actifs (asset purchase programme, APP)[6], et le lancement du programme d’achats d’urgence face à la pandémie (pandemic emergency purchase programme, PEPP)[7] en mars 2020. Les achats nets de titres dans le cadre du PEPP et de l’APP ont été interrompus, respectivement, à la fin mars 2022 et le 1er juillet 2022, entraînant une hausse plus modérée du bilan de la BCE en 2022.

Graphique 1

Principales composantes du bilan de la BCE

(en milliards d’euros)

Source : BCE.

En 2023, la taille du bilan de la BCE s’est réduite de 24,4 milliards d’euros, à 674,5 milliards d’euros, du fait essentiellement de la diminution graduelle des avoirs au titre de l’APP, qui a résulté du réinvestissement seulement partiel des remboursements au titre du principal des titres arrivant à échéance dans le cadre de ce portefeuille entre mars et juin 2023, et de l’arrêt complet de ces réinvestissements à partir de juillet 2023.

Les titres libellés en euros détenus à des fins de politique monétaire représentaient 63 % du total des actifs de la BCE à la fin de 2023. Cette rubrique du bilan de la BCE comprend les titres acquis en vertu du Programme pour les marchés de titres (Securities Markets Programme, SMP), du CBPP3, de l’ABSPP, du PSPP et du PEPP. Les titres acquis dans le cadre de ces programmes sont valorisés au coût amorti et soumis à dépréciation.

Sur la base des décisions correspondantes du Conseil des gouverneurs, l’Eurosystème a continué toute l’année de réinvestir, en totalité, les remboursements au titre du principal des titres arrivant à échéance acquis dans le cadre du PEPP, et en a fait de même, jusque fin février 2023 pour les titres arrivant à échéance acquis dans le cadre de l’APP. Entre début mars et fin juin 2023, l’Eurosystème n’a réinvesti que partiellement les remboursements au titre du principal des titres arrivant à échéance achetés dans le cadre de l’APP pour les interrompre à compter de juillet 2023. À la suite de ces décisions, le portefeuille de titres détenus par la BCE à des fins de politique monétaire a diminué de 31,9 milliards d’euros, à 425,3 milliards d’euros (cf. graphique 2), les avoirs du PSPP, de l’ABSPP et du CBPP3 détenus dans le cadre de l’APP diminuant de 18,0, 9,5 et 1,6 milliards d’euros respectivement en raison des remboursements. Quant au portefeuille PEPP, il s’est réduit de 2,6 milliards d’euros essentiellement du fait de l’incidence nette de l’amortissement des décotes et des primes[8] sur les titres détenus.

Au cours du premier semestre 2024, le Conseil des gouverneurs entend[9] poursuivre le réinvestissement intégral des remboursements au titre du principal des titres arrivant à échéance acquis dans le cadre du PEPP. Il prévoit ensuite de réduire le portefeuille PEPP au niveau de l’Eurosystème de 7,5 milliards d’euros par mois en moyenne au second semestre de l’année et d’arrêter les réinvestissements fin 2024. Le Conseil des gouverneurs continuera de faire preuve de flexibilité dans le réinvestissement des remboursements des titres arrivant à échéance détenus dans le portefeuille PEPP, afin de contrer les risques liés à la pandémie qui pèsent sur le mécanisme de transmission de la politique monétaire.

Graphique 2

Titres détenus à des fins de politique monétaire

(en milliards d’euros)

Source : BCE.

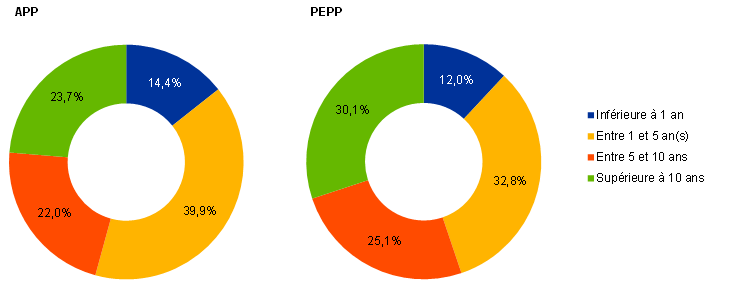

S’agissant des programmes en cours d’achats de titres détenus à des fins de politique monétaire (APP et PEPP), le profil des échéances des titres détenus par la BCE fin 2023 était diversifié[10] (cf. graphique 3).

Graphique 3

Profil des échéances des titres détenus dans le cadre de l’APP et du PEPP

Source : BCE.

Note : Pour les titres adossés à des actifs, le profil des échéances est déterminé à partir de la durée de vie moyenne pondérée des titres plutôt que de la date d’échéance légale.

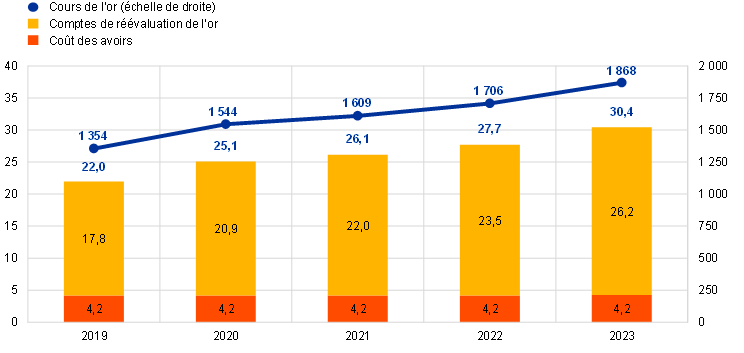

En 2023, la contre-valeur en euros totale des avoirs de réserve de change de la BCE, qui se composent d’or, de droits de tirage spéciaux, de dollars des États-Unis, de yens japonais et de renminbis chinois, a augmenté de 3,3 milliards d’euros, à 87,7 milliards d’euros.

La contre-valeur en euros des avoirs et des créances en or de la BCE a enregistré une hausse de 2,7 milliards d’euros, à 30,4 milliards d’euros, en 2023 (cf. graphique 4), essentiellement en raison d’une augmentation du prix de marché (exprimé en euros) de l’or. Cette progression a aussi entraîné un accroissement, du même montant, des comptes de réévaluation de l’or de la BCE (cf. section 1.3.2 « Fonds propres nets »). En outre, lors de l’adoption de la monnaie unique par la Croatie, avec effet au 1er janvier 2023, la Hrvatska narodna banka (Banque de Croatie) a transféré à la BCE de l’or pour une valeur de 96 millions d’euros.

Graphique 4

Avoirs en or et prix de l’or

(échelle de gauche : en milliards d’euros ; échelle de droite : en euros par once d’or fin)

Source : BCE.

Note : La rubrique « Comptes de réévaluation de l’or » ne comprend pas les contributions des banques centrales des États membres ayant adhéré à la zone euro après le 1er janvier 1999 aux comptes de réévaluation agrégés de l’or de la BCE à la date précédent leur entrée dans l’Eurosystème.

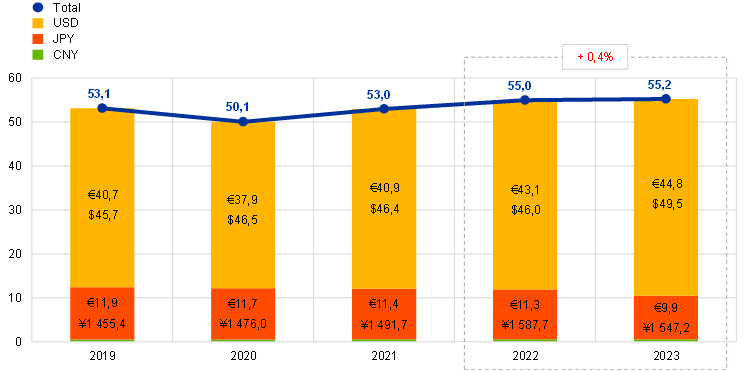

Exprimés en euros, les avoirs en devises de la BCE[11] libellés en dollars, en yens et en renminbis ont augmenté de 0,2 milliard d’euros, à 55,2 milliards d’euros (cf. graphique 5), principalement sous l’effet des revenus perçus durant l’année, essentiellement au titre du portefeuille en dollars. En outre, lors de l’adoption de la monnaie unique par la Croatie, avec effet au 1er janvier 2023, la Hrvatska narodna banka a transféré à la BCE des avoirs de réserve libellés en dollars des États-Unis d’une valeur totale de 544 millions d’euros. La hausse de la valeur totale des réserves de change a été partiellement contrebalancée, principalement par la dépréciation du dollar des États-Unis et du yen japonais par rapport à l’euro.

Graphique 5

Avoirs en devises

(en milliards d’euros)

Source : BCE.

Avec 81 % des avoirs de change totaux de la BCE fin 2023, le dollar des États-Unis en est la principale composante.

La BCE gère le placement de ses avoirs en devises selon une approche en trois étapes. Les gestionnaires des risques de la BCE déterminent tout d’abord un portefeuille stratégique de référence, qui est approuvé par le Conseil des gouverneurs. Les gestionnaires de portefeuille de la BCE définissent ensuite le portefeuille tactique de référence, qui est approuvé par le directoire. Enfin, les opérations de placement sont menées au jour le jour, de façon décentralisée, par les BCN.

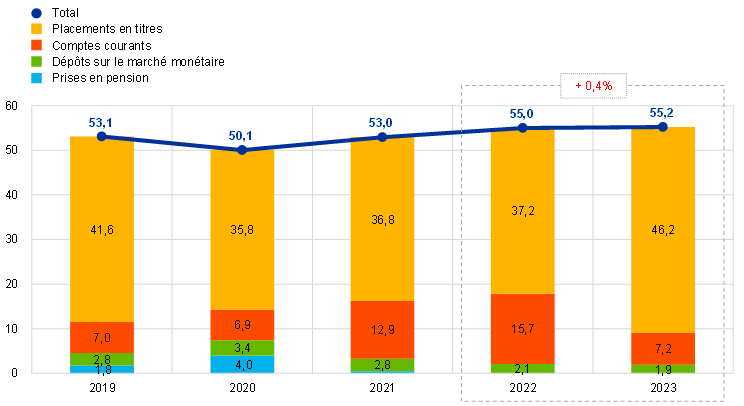

Les avoirs en devises de la BCE sont principalement placés en titres et en dépôts sur le marché monétaire ou sont détenus sur des comptes courants (cf. graphique 6). Les titres compris dans ce portefeuille sont valorisés aux prix du marché en fin d’exercice.

Graphique 6

Composition des placements en devises

(en milliards d’euros)

Source : BCE.

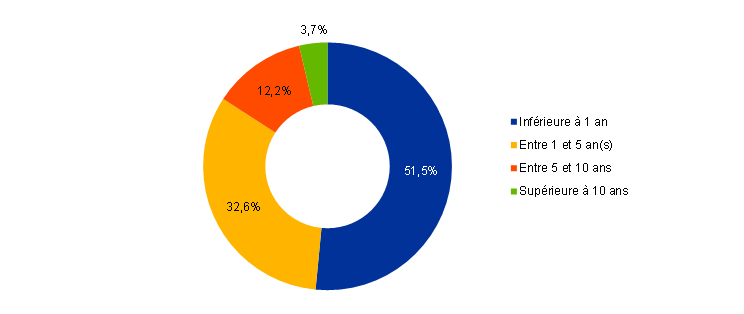

Les avoirs en devises de la BCE visant à financer d’éventuelles interventions sur le marché des changes, ils sont gérés en fonction de trois objectifs : liquidité, sécurité et rendement (par ordre de priorité). C’est la raison pour laquelle ce portefeuille comprend essentiellement des titres assortis d’échéances courtes (cf. graphique 7).

Graphique 7

Profil des échéances des titres libellés en devises

Source : BCE.

La valeur du portefeuille de fonds propres a progressé de1,0 milliard d’euros, à 22,1 milliards d’euros (cf. graphique 8), principalement sous l’effet a) du réinvestissement du produit d’intérêts tiré de ce portefeuille et b) de la hausse de la valeur de marché des titres libellés en euros détenus dans ce portefeuille en raison du recul des rendements obligataires dans la zone euro en fin d’année (cf. graphique 17).

Ce portefeuille se compose principalement de titres libellés en euros valorisés aux prix du marché en fin d’exercice. En 2023, les titres de créance des administrations publiques ont représenté 77 % de l’ensemble du portefeuille.

La part des investissements verts dans le portefeuille de fonds propres a poursuivi sa hausse, passant de 13 % fin 2022 à 20 % fin 2023. La BCE prévoit de continuer à accroître cette part au cours des prochaines années[12]. Depuis 2021, les obligations vertes achetées par la BCE sur les marchés secondaires sont complétées par un placement dans le fonds d’investissement en obligations vertes libellées en euros destiné aux banques centrales que la Banque des règlements internationaux a lancé en janvier 2021.

Graphique 8

Portefeuille de fonds propres de la BCE

(en milliards d’euros)

Source : BCE.

Le portefeuille de fonds propres de la BCE comprend principalement le placement de son capital libéré et les montants réservés dans le fonds de réserve générale et la provision pour risques financiers. Ce portefeuille vise à fournir une source de revenus contribuant à couvrir les charges d’exploitation de la BCE non liées à l’exécution des missions de surveillance prudentielle[13]. Il est investi dans des avoirs libellés en euros, dans la limite imposée par le dispositif de contrôle des risques. Il en résulte une structure d’échéances plus diversifiée (cf. graphique 9) que celle du portefeuille des réserves de change.

Graphique 9

Profil des échéances des titres de fonds propres de la BCE

Source : BCE.

Fin 2023, la valeur totale des billets en euros en circulation s’élevait à 1 567,7 milliards d’euros, un montant sensiblement identique à celui enregistré fin 2022. La part attribuée à la BCE de la valeur totale des billets en euros en circulation est de 8 %, soit 125,4 milliards d’euros à la fin de l’année. Étant donné que la BCE n’émet pas de billets elle-même, elle détient des créances intra-Eurosystème vis-à-vis des BCN de la zone euro pour une valeur équivalente à la valeur des billets en circulation qui lui est attribuée.

Les engagements intra-Eurosystème de la BCE, qui comprennent principalement le solde TARGET net des BCN de la zone euro vis-à-vis de la BCE et les engagements de la BCE au titre des avoirs de réserve transférés à la BCE par les BCN de la zone euro lorsqu’elles ont rejoint l’Eurosystème, ont augmenté de 89,6 milliards d’euros, s’établissant à 445,0 milliards d’euros en 2023.

La variation des engagements intra-Eurosystème s’explique principalement par l’évolution des engagements TARGET nets. Durant la période 2019-2023, les principaux facteurs ayant contribué aux modifications des engagements TARGET nets ont été les achats et remboursements de titres détenus à des fins de politique monétaire, qui sont réglés via des comptes TARGET, ainsi que les changements apportés aux autres engagements en euros envers des résidents et des non-résidents de la zone euro (cf. graphique 10). En 2023, les entrées de trésorerie résultant des remboursements des titres détenus à des fins de politique monétaire ont été inférieures aux sorties de trésorerie liées à la diminution des engagements en euros envers des résidents et des non-résidents de la zone euro, ce qui a entraîné une augmentation globale des engagements TARGET nets.

Graphique 10

Solde TARGET intra-Eurosystème net, engagements en euros envers des résidents et des non-résidents de la zone euro et titres détenus à des fins de politique monétaire

(en milliards d’euros)

Source : BCE.

Note : Pour les besoins de ce graphique, les « Engagements en euros envers des résidents et des non-résidents de la zone euro » regroupent les « Autres engagements en euros envers des établissements de crédit de la zone euro », les « Engagements en euros envers d’autres résidents de la zone euro » et les « Engagements en euros envers des non-résidents de la zone euro ».

En 2023, les autres engagements de la BCE se sont contractés de 107,7 milliards d’euros, à 58,0 milliards d’euros, en raison de la diminution des engagements en euros envers des résidents et des non-résidents de la zone euro. En effet, des réductions ont été enregistrées s’agissant a) des dépôts acceptés par la BCE en sa qualité d’agent fiscal[14], b) des soldes des systèmes exogènes hors zone euro connectés à TARGET par l’intermédiaire de la composante TARGET-BCE et c) des espèces reçues en garanties de prêts de titres dans le cadre du PSPP et de titres publics dans le cadre du PEPP.

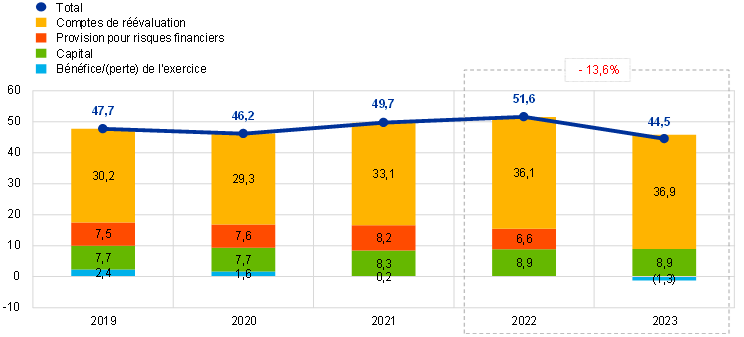

1.3.2 Fonds propres nets

Les fonds propres nets de la BCE sont composés de son capital, de tout montant détenu dans la provision pour risques financiers et le fonds de réserve général, des comptes de réévaluation[15], de toutes les pertes éventuellement accumulées au cours des années précédentes et de tout bénéfice/toute perte de l’exercice[16].

Fin 2023, les fonds propres nets de la BCE s’élevaient au total à 44,5 milliards d’euros (cf. graphique 11), un montant inférieur de 7,0 milliards d’euros à celui de fin 2022 en raison des pertes subies en 2023. La provision pour risques financiers a été entièrement utilisée afin de couvrir une partie de ces pertes, les réduisant à 1,3 milliard d’euros pour l’exercice. La baisse des fonds propres nets de la BCE résultant des pertes enregistrées en 2023 a été partiellement compensée par a) l’accroissement des comptes de réévaluation, principalement lié à la hausse du prix de marché de l’or exprimé en euros en 2023, et b) la contribution de la Hrvatska narodna banka au capital libéré, aux comptes de réévaluation et à la provision pour risques financiers, à la suite de l’adoption de la monnaie unique par la Croatie avec effet au 1er janvier 2023.

Graphique 11

Fonds propres nets de la BCE

(en milliards d’euros)

Source : BCE.

Note : Les « Comptes de réévaluation » comprennent les plus-values de réévaluation totales sur les avoirs en or, en devises et en titres mais excluent le compte de réévaluation relatif aux avantages postérieurs à l’emploi.

Les variations des fonds propres nets de la BCE au cours de l’exercice sont indiquées dans le tableau 2.

Tableau 2

Variations des fonds propres nets de la BCE

(en millions d’euros)

Capital | Provision pour risques financiers | Comptes de réévaluation | Bénéfice/(perte) de l’exercice | Total des fonds propres nets | |

|---|---|---|---|---|---|

Solde au 31 décembre 2022 | 8 880 | 6 566 | 36 118 | - | 51 564 |

Paiement du reliquat de la contribution de Hrvatska narodna banka au capital | 69 | 69 | |||

Contribution de la Hrvatska narodna banka à la provision pour risques financiers | 53 | 53 | |||

Comptes de réévaluation | 743 | ||||

Or | 2 634 | ||||

Devises | (2 562) | ||||

Titres et autres instruments | 378 | ||||

Contribution de la Hrvatska narodna banka aux comptes de réévaluation1 | 293 | ||||

Reprise de la provision pour risques financiers | (6 620) | (6 620) | |||

Perte de l’exercice | (1 266) | (1 266) | |||

Solde au 31 décembre 2023 | 8 948 | - | 36 861 | (1 266) | 44 543 |

1) Lors de l’adoption de la monnaie unique par la Croatie, la Hrvatska narodna banka a contribué aux soldes de l’ensemble des comptes de réévaluation de la BCE au 31 décembre 2022. Le chiffre figurant dans le tableau ci-dessus exclut la contribution au compte de réévaluation au titre des avantages postérieurs à l’emploi, conformément à la définition des « comptes de réévaluation » fournie dans cette section.

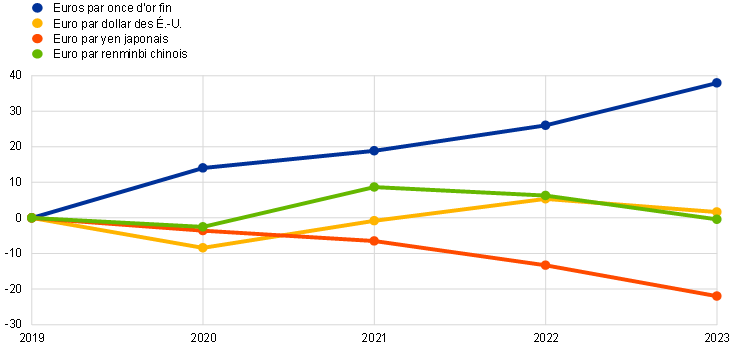

Les plus-values latentes sur l’or et les devises ainsi que sur les titres dont le prix est soumis à une réévaluation ne sont pas comptabilisées comme des produits dans le compte de résultat, mais enregistrées directement dans des comptes de réévaluation figurant au passif du bilan de la BCE. Les soldes de ces comptes peuvent être utilisés pour absorber les retombées de toute évolution future défavorable des différents prix et/ou taux de change et renforcent donc la capacité de résistance de la BCE face aux risques sous-jacents. En 2023, les comptes de réévaluation pour l’or, les devises et les titres se sont accrus de 0,7 milliard d’euros, à 36,9 milliards d’euros, principalement sous l’effet de la hausse des soldes de réévaluation pour l’or entraînée par l’augmentation du cours de marché de l’or, exprimé en euros. Les soldes de réévaluation pour les devises ont baissé essentiellement du fait de la dépréciation du dollar des États-Unis et du yen japonais par rapport à l’euro.

Graphique 12

Principaux taux de change et prix de l’or au cours de la période 2019-2023

(variations en pourcentage par rapport à 2019 ; données de fin d’année)

Source : BCE.

Eu égard à son exposition aux risques financiers (cf. section 1.4.1 « Risques financiers »), la BCE est susceptible de constituer une provision pour risques financiers visant à être utilisée, dans la mesure jugée nécessaire par le Conseil des gouverneurs, pour compenser des pertes découlant de cette exposition. Le montant de cette provision est revu chaque année, en tenant compte de plusieurs facteurs, parmi lesquels le niveau des portefeuilles d’actifs risqués, les résultats attendus pour l’exercice à venir et une évaluation des risques. Le cumul de la provision pour risques financiers et de tout montant détenu dans le fonds de réserve générale ne peut dépasser la valeur du capital libéré par les BCN de la zone euro. Fin 2022, cette provision s’élevait à 6 566 millions d’euros. Lors de l’adoption de la monnaie unique par la Croatie, la Hrvatska narodna banka a contribué à hauteur de 53 millions d’euros à la provision pour risques financiers avec effet au 1er janvier 2023, portant la taille de celle-ci à 6 620 millions d’euros. Fin 2023, à la suite de son évaluation annuelle, le Conseil des gouverneurs a décidé de reprendre intégralement cette provision afin de compenser en partie les pertes subies pendant l’année. Dans le cadre de cette évaluation, le Conseil des gouverneurs pourra décider de reconstituer la provision pour risques financiers une fois que la BCE aura réalisé à nouveau des bénéfices.

Après reprise de la provision pour risques financiers, la perte de la BCE pour l’exercice était de 1,3 milliard d’euros (cf. section 1.3.3 « Compte de résultat »). Le Conseil des gouverneurs a décidé de reporter cette perte au bilan de la BCE pour compensation par les bénéfices futurs.

1.3.3 Compte de résultat

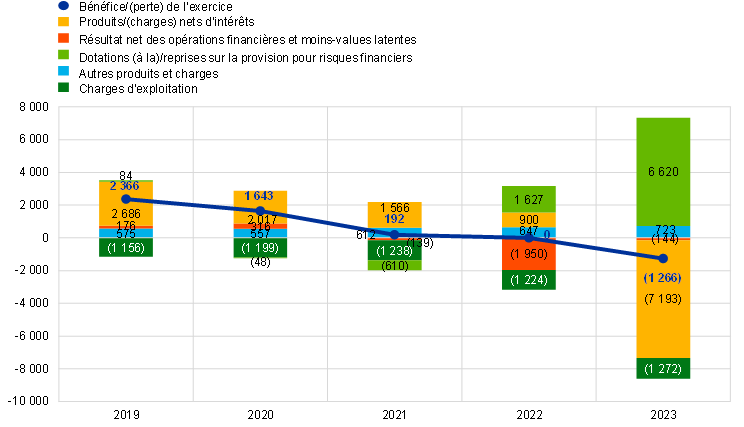

Le résultat de la BCE suit une baisse progressive depuis 2019 (cf. graphique 13). En 2020 et 2021, cette baisse a principalement résulté de celle du produit généré par les avoirs de réserve de change et les titres détenus à des fins de politique monétaire. En 2022 et 2023, elle a essentiellement été la conséquence de la matérialisation du risque de taux d’intérêt étant donné que la hausse des taux dans la zone euro a entraîné une augmentation immédiate des charges d’intérêts versées par la BCE au titre de ses engagements TARGET nets, alors que le produit perçu sur les actifs de la BCE n’a progressé ni dans la même mesure ni au même rythme (cf. section 1.4.1 « Risques financiers »).

La perte de la BCE pour 2023, qui fait suite à une longue période de bénéfices substantiels, reflète le rôle de l’Eurosystème et les mesures de politique monétaire qu’il doit nécessairement prendre aux fins de l’accomplissement de sa mission principale de maintien de la stabilité des prix. Elle n’a pas d’incidence sur sa capacité à conduire une politique monétaire efficace. Les années précédentes, le bilan de la BCE s’était fortement accru essentiellement en raison de l’achat de titres dans le cadre des programmes d’achats d’actifs. En ce qui concerne les actifs, la plupart des titres actuellement détenus à des fins de politique monétaire ont été acquis au cours d’une période de faibles taux d’intérêt et sont assortis d’échéances longues et de coupons fixes. Ils continueront de générer des produits d’intérêts relativement faibles, que les variations des taux directeurs de la BCE n’influenceront pas immédiatement. Dans le même temps, le règlement en espèces de ces achats à travers TARGET a entraîné une augmentation des engagements TARGET nets de la BCE, qui sont rémunérés au taux des opérations principales de refinancement. Pour lutter contre l’inflation dans la zone euro, ce taux a commencé à être relevé en 2022, ce qui a entraîné une hausse immédiate de la charge d’intérêts de la BCE.

En raison de la matérialisation du risque de taux d’intérêt, la BCE subira probablement de nouvelles pertes au cours des prochaines années, avant de renouer durablement avec des bénéfices. L’apparition de ces pertes et leur ampleur sont incertaines et dépendront largement de l’évolution des taux d’intérêt directeurs de la BCE et de la taille et la composition du bilan de la BCE. Cela étant, le capital de la BCE et la taille considérable de ses comptes de réévaluation, qui combinaient au total 45,8 milliards d’euros fin 2023 (cf. section 1.3.2 « Fonds propres nets »), soulignent sa solidité financière et, en tout état de cause, la BCE peut opérer efficacement et remplir sa mission principale de maintien de la stabilité des prix, quelles que soient les pertes subies.

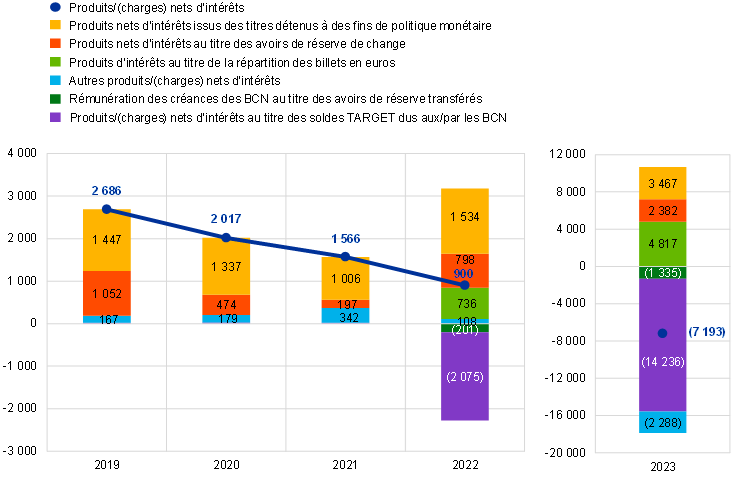

Graphique 13

Principales composantes du compte de résultat de la BCE

(en millions d’euros)

Source : BCE.

Note : Les « Autres produits et charges » regroupent les « Produits/charges nets de commissions », les « Produits des actions et titres de participation », les « Autres produits » et les « Autres charges ».

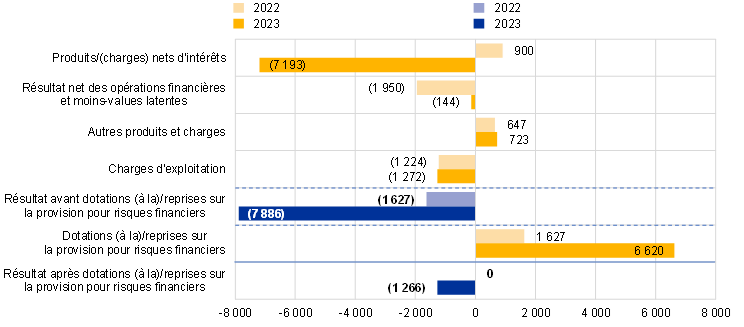

En 2023, la BCE a utilisé l’intégralité du montant de 6 620 millions d’euros constitué au titre de la provision pour risques financiers afin de compenser partiellement les pertes subies au cours de l’année. Après la reprise de cette provision, la perte de la BCE s’élevait à 1 266 millions d’euros (contre zéro en 2022). Le principal facteur à l’origine de cette perte était le montant significatif des charges nettes d’intérêts (cf. graphique 14).

Graphique 14

Déterminants du résultat de la BCE pour 2022 et 2023

(en millions d’euros)

Source : BCE.

Les charges nettes d’intérêts de la BCE se sont élevées à 7 193 millions d’euros en 2023, contre des produits nets d’intérêts de 900 millions d’euros en 2022 (cf. graphique 15). Elles ont été dues principalement aux charges d’intérêts résultant des engagements TARGET nets de la BCE. Les autres charges nettes d’intérêts ainsi que les charges d’intérêts liées à la rémunération versée aux BCN de la zone euro au titre de leurs créances relatives aux avoirs de réserve de change transférés à la BCE ont également contribué à cette baisse. Ces charges ont été partiellement compensées par une hausse du produit d’intérêts sur a) les créances de la BCE relatives à la répartition des billets en euros dans l’Eurosystème ; b) les titres détenus à des fins de politique monétaire et c) les avoirs de réserve de change.

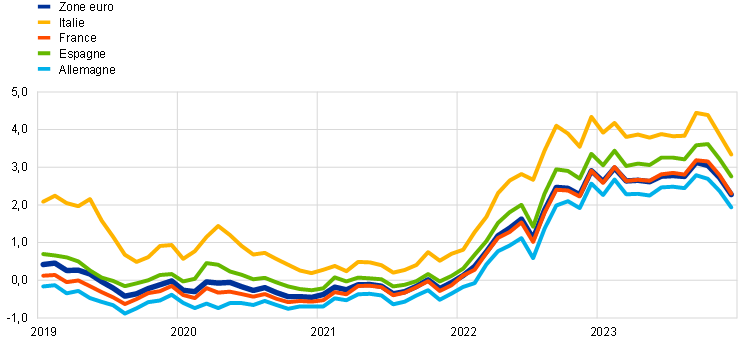

Graphique 15

Produits/(Charges) nets d’intérêts

(en millions d’euros)

Source : BCE.

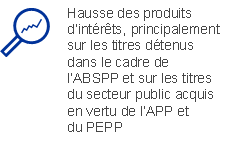

Les produits nets d’intérêts tirés des titres détenus à des fins de politique monétaire ont augmenté de 1 933 millions d’euros, à 3 467 millions d’euros en 2023 (cf. graphique 16), en raison de la hausse du produit net d’intérêts découlant des titres acquis dans le cadre de l’APP (titres détenus dans le cadre du CBPP3, de l’ABSPP et du PSPP) et du PEPP. Les produits nets d’intérêts résultant du portefeuille APP ont progressé de 1 247 millions d’euros, à 2 818 millions d’euros en 2023, alors que ceux tirés du portefeuille PEPP s’élevaient à 600 millions d’euros en 2023, contre des charges nettes d’intérêts de 103 millions d’euros l’année précédente. Ces évolutions s’expliquent essentiellement par la hausse significative des taux d’intérêt et des rendements obligataires dans la zone euro, à partir de 2022 (cf. graphique 17), qui a) a permis des réinvestissements au titre de l’APP et du PEPP avec des rendements plus élevés que les rendements historiques des portefeuilles correspondants et b) a eu un effet positif sur le coupon des titres assortis d’un taux d’intérêt variable (principalement détenus dans le cadre de l’ABSPP). L’amortissement plus faible des primes, en particulier pour les titres du secteur public acquis par le passé, a aussi contribué à cette hausse. Le produit net d’intérêts au titre du SMP a reculé de 16 millions d’euros, à 49 millions d’euros, sous l’effet de la contraction de ce portefeuille due à l’arrivée à échéance de certains titres.

Graphique 16

Produits/(charges) nets d’intérêts tirés des titres détenus à des fins de politique monétaire

(en millions d’euros)

Source : BCE.

Graphique 17

Rendements des obligations souveraines à sept ans dans la zone euro

(en pourcentage annuel ; données de fin de mois)

Source : BCE.

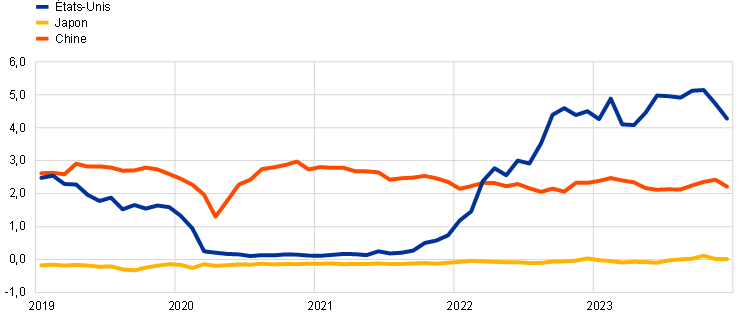

Le produit net d’intérêts au titre des avoirs de réserve de change a progressé de 1 583 millions d’euros, à 2 382 millions d’euros, principalement du fait d’une hausse des revenus d’intérêts provenant des titres libellés en dollars. Le taux d’intérêt moyen perçu sur le portefeuille en dollars de la BCE a augmenté en 2023 par rapport à l’année précédente du fait a) de ventes et de remboursements d’obligations à plus bas rendement acquises par le passé et b) d’achats de titres à plus haut rendement en raison de la progression des rendements des titres libellés en dollars depuis fin 2021 (cf. graphique 18).

Graphique 18

Rendements des obligations souveraines à deux ans aux États-Unis, au Japon et en Chine

(en pourcentage annuel ; données de fin de mois)

Source : LSEG.

Le produit d’intérêts au titre de l’attribution de billets en euros à la BCE et les charges d’intérêts issues de la rémunération des créances des BCN au titre des avoirs de réserve transférés se sont accrus de 4 081 millions d’euros, à 4 817 millions d’euros, et de 1 133 millions d’euros, à 1 335 millions d’euros, respectivement, en 2023. Ces évolutions ont résulté d’augmentations du taux des opérations principales de refinancement (main refinancing operations, MRO), qui est le taux utilisé pour le calcul des intérêts sur ces soldes. Le taux des opérations principales de refinancement a atteint 4,5 % fin 2023 tandis que le taux moyen annuel est passé de 0,6 % en 2022 à 3,8 % en 2023.

Les charges nettes d’intérêts au titre des soldes TARGET dues aux/par les BCN se sont accrues de 12 161 millions d’euros, à 14 236 millions d’euros, en 2023. Cette hausse a principalement résulté du relèvement, en 2023, du taux moyen des opérations principales de refinancement, qui est utilisé aux fins de la rémunération des soldes TARGET intra-Eurosystème de la BCE.

Les autres charges nettes d’intérêts se sont inscrites à 2 288 millions d’euros en 2023, contre 108 millions d’euros d’autres produits nets d’intérêts l’année précédente. Ce changement a essentiellement été imputable à la rémunération des dépôts acceptés par la BCE en sa qualité d’agent fiscal ainsi que de la rémunération des soldes des systèmes exogènes de la zone euro. Au second semestre 2022, quand les taux de rémunération applicables sont devenus positifs, la BCE a commencé à payer des intérêts sur ces rubriques. En 2023, les taux de rémunération et le solde moyen de ces rubriques ont continué de progresser, entraînant une augmentation des charges d’intérêts. Ces charges d’intérêts ont été compensées en partie par la hausse des intérêts perçus sur le portefeuille de fonds propres, due aux rendements croissants dans la zone euro (cf. graphique 17).

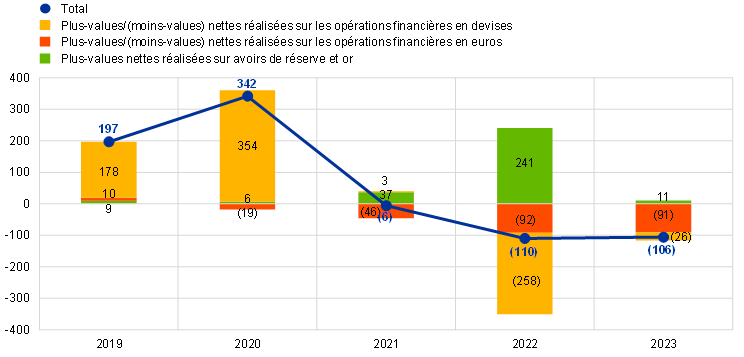

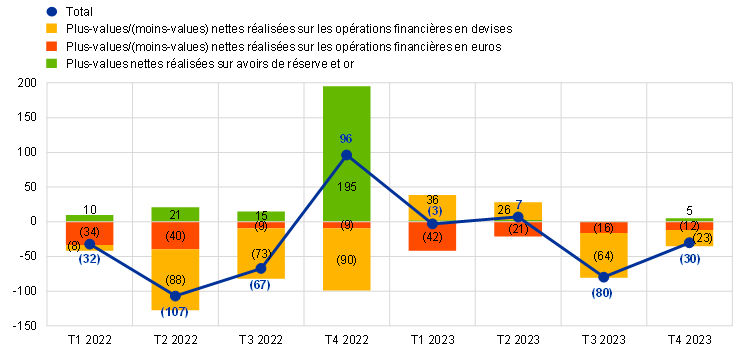

Les moins-values nettes réalisées sur les opérations financières ont diminué de 4 millions d’euros, à 106 millions d’euros en 2023 (cf. graphique 19). Elles ont principalement résulté a) des primes restant dues sur les titres détenus dans le cadre de l’ABSPP qui ont été remboursés avant échéance et b) des moins-values nettes réalisées sur les ventes de titres libellés en dollars des États-Unis au second semestre 2023 (cf. graphique 20), dont la valeur de marché a pâti de l’augmentation des rendements des obligations en dollars des États-Unis durant cette période (cf. graphique 18).

Graphique 19

Plus/moins-values réalisées sur opérations financières

(en millions d’euros)

Source : BCE.

Graphique 20

Plus-values/moins-values trimestrielles réalisées sur les opérations financières en 2022 et 2023

(en millions d’euros)

Source : BCE.

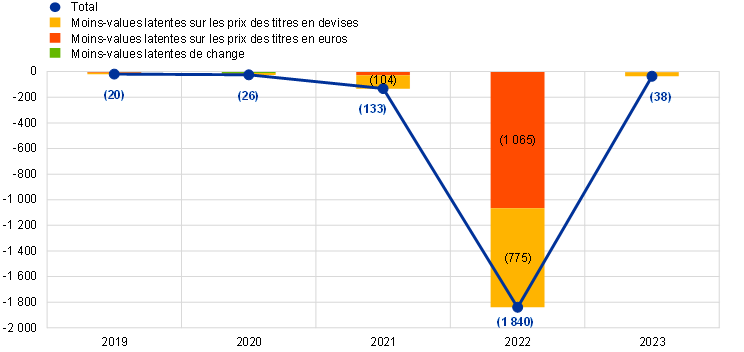

Les moins-values de réévaluation non réalisées sont comptabilisées sous forme de moins-values latentes dans le compte de résultat de la BCE à la fin de l’exercice. En 2023, ces moins-values latentes se sont élevées à 38 millions d’euros et ont principalement résulté de moins-values latentes sur plusieurs titres détenus dans le portefeuille en dollars et le portefeuille de fonds propres. En 2022, ces moins-values étaient nettement plus élevées et s’étaient inscrites à 1 840 millions d’euros (cf. graphique 21), puisque les rendements correspondants avaient sensiblement augmenté, entraînant une forte réduction de la valeur de marché de la majorité des titres détenus dans le portefeuille en dollars et le portefeuille de fonds propres à la fin de l’année.

Graphique 21

Moins-values latentes sur actifs financiers et positions de change

(en millions d’euros)

Source : BCE.

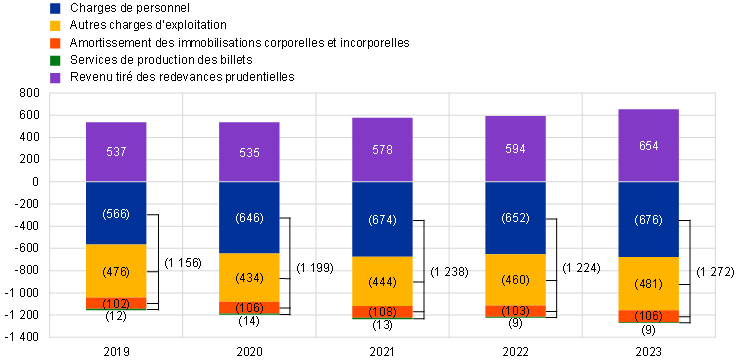

Les charges d’exploitation totales de la BCE, y compris les dépréciations et les services de production des billets, se sont accrues de 48 millions d’euros, à 1 272 millions d’euros (cf. graphique 22). Cette hausse par rapport à 2022 était essentiellement due à des charges de personnel plus élevées résultant de l’augmentation des effectifs moyens en 2023, principalement affectés à la supervision bancaire, ainsi que des ajustements des salaires. Cette progression a été partiellement compensée par une baisse des dépenses relatives aux avantages postérieurs à l’emploi découlant essentiellement de l’allègement du coût des services rendus après la valorisation actuarielle annuelle. Les dépenses administratives se sont accrues sous l’effet, surtout, de la hausse des dépenses liées au recours à des consultants externes et au retour à un niveau de pleine activité après la pandémie, en particulier dans le domaine de la supervision bancaire, tout en traduisant également l’incidence de l’inflation.

Les coûts liés à la supervision bancaire sont pleinement couverts par les redevances prélevées auprès des entités soumises à la surveillance prudentielle. Sur la base des dépenses réelles engagées par la BCE pour l’accomplissement de ses missions de supervision bancaire, le revenu provenant des redevances de surveillance prudentielle pour 2023 s’est établi à 654 millions d’euros[17].

Graphique 22

Charges d’exploitation et revenu provenant des redevances de surveillance prudentielle

(en millions d’euros)

Source : BCE.

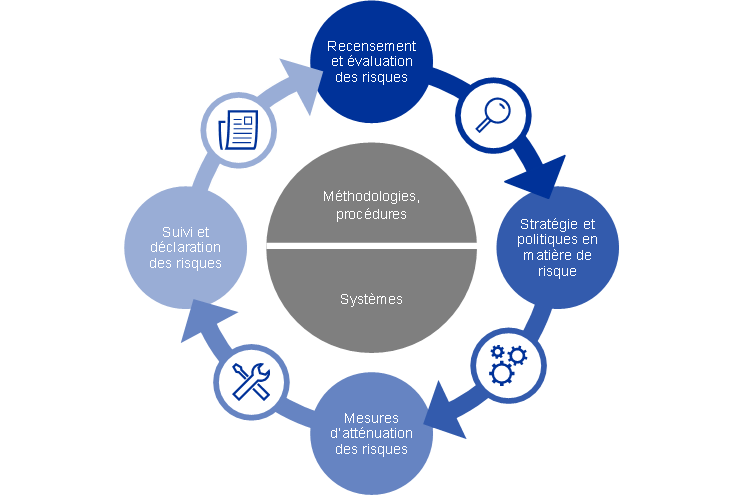

1.4 Gestion des risques

La gestion des risques est un élément essentiel des activités de la BCE, conduite à travers un processus continu a) de recensement et d’évaluation des risques, b) de révision de la stratégie de gestion et des politiques en matière de risque, c) de mise en œuvre de mesures d’atténuation des risques et d) de suivi et de déclaration des risques, un processus soutenu par des méthodologies, des procédures et des systèmes efficaces.

Figure 2

Cycle de la gestion des risques

Les sections suivantes présentent les risques, leurs sources et les cadres de contrôle applicables.

1.4.1 Risques financiers

Le directoire propose des politiques et des procédures assurant un niveau adéquat de protection contre les risques financiers auxquels la BCE fait face. Le comité de gestion des risques (Risk Management Committee, RMC), qui réunit des experts des banques centrales de l’Eurosystème, contribue au suivi, à la mesure et à la notification des risques financiers au bilan de l’Eurosystème et est chargé de la définition et de l’examen des méthodologies et des cadres associés. Le RMC aide ainsi les organes de décision à garantir un niveau de protection approprié de l’Eurosystème.

Les risques financiers résultent des opérations de la BCE et des expositions correspondantes. Les cadres de contrôle et les limites en matière de risque employés par la BCE pour gérer son profil de risque varient en fonction du type d’opération, traduisant les objectifs de politique monétaire ou de placement des différents portefeuilles et les caractéristiques de risque des actifs sous-jacents.

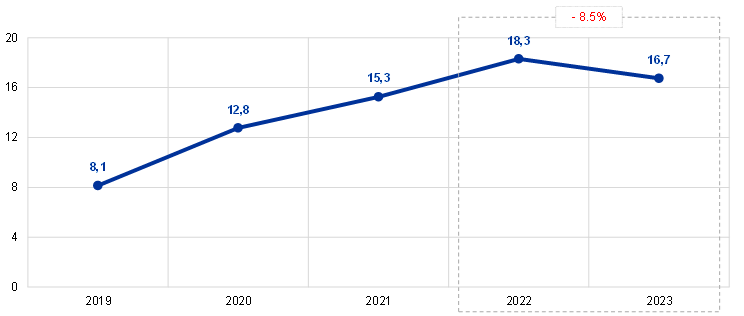

Pour suivre et évaluer les risques, la BCE s’appuie sur plusieurs techniques d’estimation des risques mises au point par ses experts. Ces techniques sont fondées sur un cadre conjoint de simulation du risque de crédit et de marché. Les principaux concepts, techniques et hypothèses de modélisation sous-jacents aux mesures du risque sont inspirés des normes en vigueur dans le secteur et utilisent les données de marché disponibles. Les risques sont généralement quantifiés à travers le déficit attendu (Expected Shortfall, ES)[18], estimé pour un niveau de confiance de 99 %, sur un horizon d’un an. Les risques sont calculés en fonction de deux approches : a) l’approche comptable, dans laquelle les comptes de réévaluation de la BCE sont considérés comme un « tampon » dans le calcul des estimations de risque, conformément aux règles comptables en vigueur et b) l’approche financière, dans laquelle les comptes de réévaluation ne sont pas considérés comme un « tampon » dans le calcul des risques. Pour préserver une vue d’ensemble complète des risques, la BCE calcule aussi d’autres mesures de risque pour différents niveaux de confiance, effectue des analyses de sensibilité et de scénarios de crise et évalue des projections à long terme des expositions et des revenus[19].

Les risques totaux de la BCE ont diminué au cours de l’exercice sous revue. Fin 2023, les risques financiers totaux figurant au bilan de la BCE, mesurés comme l’ES pour un niveau de confiance de 99 % sur un horizon d’un an selon l’approche comptable, s’élevaient à 16,7 milliards d’euros, en baisse de 1,6 milliard d’euros par rapport aux estimations arrêtées fin 2022 (cf. graphique 23). Cette baisse des risques traduit la réduction des avoirs de la BCE au titre de l’APP, initialement au moyen uniquement du réinvestissement partiel des remboursements au titre du principal des titres arrivant à échéance entre mars et juin 2023, suivi de l’arrêt complet des réinvestissements à partir de juillet 2023.

Graphique 23

Risques financiers totaux (ES pour un niveau de confiance de 99 %)

(en milliards d’euros)

Source : BCE.

Note : Les risques financiers totaux à fin 2023 ont été calculés selon une méthodologie améliorée à travers laquelle le risque de taux d’intérêt découlant de l’asymétrie entre le taux d’intérêt perçu sur les actifs et le taux d’intérêt payé sur les engagements a également été intégré en tant que contributeur de risque dans la mesure ES pour un niveau de confiance de 99 %, en plus du suivi régulier des projections de produit net. Par souci de comparaison, l’estimation pour 2022 a été recalculée.

Le risque de crédit résulte des portefeuilles que la BCE détient à des fins de politique monétaire, de son portefeuille de fonds propres libellé en euros et de ses réserves de change. Si les titres détenus à des fins de politique monétaire sont valorisés au coût amorti et soumis à dépréciation et ne sont, par conséquent, en l’absence de cessions, pas sensibles aux variations de prix associées aux migrations du crédit, ils restent soumis au risque de défaut de crédit. Les fonds propres libellés en euros et les réserves de change sont valorisés aux prix du marché et, donc, soumis aux risques de migration du crédit et au risque de défaut de crédit. Le risque de crédit est demeuré largement stable par rapport à 2022.

Le risque de crédit est essentiellement atténué par le recours à des critères d’éligibilité, à des procédures de diligence raisonnable et à différentes limites selon les portefeuilles.

Les risques de change et sur produits de base proviennent des avoirs en devises et en or de la BCE. Le risque de change est resté globalement stable par rapport à 2022.

Compte tenu du rôle que jouent ces actifs dans la politique monétaire, la BCE ne couvre pas les risques de change et sur produits de base qui en découlent. Mais ces risques sont atténués par l’existence de comptes de réévaluation et la diversification des avoirs entre plusieurs devises et l’or.

La majeure partie des portefeuilles de réserves de change et de fonds propres libellés en euros de la BCE est investie dans des titres à revenu fixe et soumise à un risque de taux d’intérêt découlant de la valeur de marché, puisqu’ils sont valorisés aux prix du marché. Les réserves de change de la BCE sont essentiellement placées en actifs assortis d’échéances relativement courtes (cf. graphique 7 dans la section 1.3.1 « Bilan »), alors que les actifs composant le portefeuille de fonds propres ont généralement des échéances plus longues (cf. graphique 9 dans la section 1.3.1 « Bilan »). Le risque de taux d’intérêt de ces portefeuilles, tel que mesuré selon l’approche comptable, a diminué par rapport à 2022 sous l’effet de l’évolution des conditions du marché.

Le risque de taux d’intérêt découlant de la valeur de marché auquel la BCE est confrontée est atténué par le biais de politiques d’allocation des actifs et des comptes de réévaluation.

La BCE est par ailleurs exposée à un risque d’asymétrie entre le taux d’intérêt perçu sur ses actifs et le taux payé sur ses engagements, ce qui se reflète sur son produit net d’intérêts. Ce risque n’est lié directement à aucun portefeuille en particulier mais plutôt à la structure du bilan de la BCE dans son ensemble et, notamment, à l’existence d’asymétries dans les échéances et les rendements entre les actifs et les passifs. Hormis son inclusion dans la mesure régulière des risques financiers totaux sur un horizon d’un an, ce risque fait l’objet d’un suivi fondé sur les projections de rentabilité de la BCE à moyen et long termes.

Ce type de risques est géré à travers des politiques d’allocation des actifs et encore atténué par l’existence d’engagements non rémunérés au bilan de la BCE.

Cela étant, ce risque s’est matérialisé en 2023, avec des pertes financières anticipées pour les prochaines années, après lesquelles la BCE devrait renouer durablement avec les bénéfices. Les pertes projetées sont essentiellement causées par une réduction des produits nets d’intérêts de la BCE. Une large part des actifs à moyen et long termes assortis de coupons à taux fixe ont été acquis lorsque les taux d’intérêt étaient très faibles, voire nuls, et principalement financés par des prêts à court terme, qui sont rémunérés au taux d’intérêt des opérations principales de refinancement. Quand les taux d’intérêt ont commencé à augmenter, à la mi-2022, le coût des passifs a dépassé les intérêts reçus sur les actifs, ce qui a eu pour effet de convertir les produits nets d’intérêts de l’année précédente en charges nettes d’intérêts.

Les risques associés au changement climatique sont progressivement intégrés au cadre de gestion des risques de la BCE. En 2022, l’Eurosystème a mené le premier test de résistance climatique de son bilan[20], qui a permis de parvenir à une estimation préliminaire des effets des risques liés au climat sur le bilan de la BCE. Dans les prochaines années, ce test de résistance climatique sera réalisé régulièrement. Un prochain exercice est prévu en 2024.

1.4.2 Risque opérationnel

Le directoire de la BCE approuve la politique et le cadre de gestion du risque opérationnel[21] (operational risk management, ORM) de la BCE et en assume la responsabilité. Le comité du risque opérationnel (Operational Risk Committee, ORC) apporte son soutien au directoire dans sa mission de surveillance de la gestion des risques opérationnels. L’ORM fait partie intégrante de la structure de gouvernance[22] et des processus de gestion de la BCE.

Le cadre ORM de la BCE vise principalement à contribuer à ce que la BCE remplisse sa mission et atteigne ses objectifs tout en protégeant sa réputation et ses actifs contre le risque de perte, d’utilisation abusive et de dommages. Dans le cadre ORM, chaque entité organisationnelle est responsable de la détection, de l’évaluation, de la déclaration et du suivi des risques, des incidents et des contrôles opérationnels ainsi que des réponses à y apporter. Dans ce contexte, la politique de tolérance au risque de la BCE fournit des orientations sur les stratégies de traitement et sur les procédures d’acceptation des risques. Elle est liée à une matrice des risques cinq par cinq fondée sur des échelles de classification de l’incidence et de la probabilité des risques reposant sur des critères à la fois quantitatifs et qualitatifs.

La BCE opère dans un environnement soumis à des menaces toujours plus complexes et plus interdépendantes, une large palette de risques opérationnels étant associés à ses activités quotidiennes. Les principaux sujets de préoccupation pour la BCE incluent une grande variété de risques non financiers ayant trait aux personnes, aux systèmes, aux processus et aux événements extérieurs. La BCE a par conséquent mis en place des processus visant à faciliter une gestion continue et efficace de ses risques opérationnels et à intégrer les informations relatives aux risques dans son processus de décision. La BCE continue en outre de s’attacher à améliorer sa capacité de résistance et considère les risques et possibilités dans un contexte large et dans une perspective de bout en bout, notamment les questions de viabilité. Des structures de traitement de ces risques et des plans d’urgence ont été mis en place pour assurer la continuité des fonctions critiques en cas de dysfonctionnement ou de crise.

1.4.3 Risque de mauvaise conduite

La BCE dispose d’un bureau de conformité et de gouvernance jouant un rôle-clé dans la gestion des risques, afin de renforcer son cadre de gouvernance et, ainsi, de tenir compte du risque de mauvaise conduite[23]. Il apporte son soutien au directoire en matière de protection de l’intégrité et de la réputation de la BCE, promeut les normes d’éthique professionnelle et renforce la responsabilité et la transparence de la BCE. Un comité d’éthique indépendant de la BCE fournit des conseils et des orientations aux responsables de haut niveau de celle-ci sur les questions d’intégrité et de conduite et aide le Conseil des gouverneurs à gérer les risques de façon adéquate et cohérente s’agissant de l’encadrement. Au niveau de l’Eurosystème et du mécanisme de surveillance unique (MSU), le comité sur l’éthique et la conformité (Ethics and Compliance Committee, ECC) vise une mise en œuvre cohérente des cadres de conduite applicables aux BCN et aux autorités compétentes nationales (ACN).

En 2023, l’ECC a créé un groupe de travail sur le risque de mauvaise conduite (Conduct Risk Task Force) afin de comparer les règles de conduite existantes ainsi que les processus de suivi et de déclaration en place au sein de la BCE, des BCN et des ACN. L’objectif poursuivi est de définir des normes communes minimales et de fournir, en ce qui concerne le risque de mauvaise conduite, un cadre simple qui puisse être prolongé et renforcé au fil des années.

2 États financiers de la BCE

2.1 Bilan au 31 décembre 2023

ACTIF | Numéro | 2023 | 2022 |

|---|---|---|---|

Avoirs et créances en or | 1 | 30 419 | 27 689 |

Créances en devises sur des non-résidents de la zone euro | 2 | 55 876 | 55 603 |

Créances sur le FMI | 2,1 | 2 083 | 1 759 |

Comptes auprès de banques, titres, prêts et autres actifs en devises | 2,2 | 53 793 | 53 844 |

Créances en devises sur des résidents de la zone euro | 2,2 | 1 450 | 1 159 |

Autres créances en euros sur des établissements de crédit de la zone euro | 3 | 17 | 12 |

Titres en euros émis par des résidents de la zone euro | 4 | 425 349 | 457 271 |

Titres détenus à des fins de politique monétaire | 4,1 | 425 349 | 457 271 |

Créances intra-Eurosystème | 5 | 125 378 | 125 763 |

Créances relatives à la répartition des billets en euros au sein de l’Eurosystème | 5,1 | 125 378 | 125 763 |

Autres actifs | 6 | 34 739 | 31 355 |

Immobilisations corporelles et incorporelles | 6,1 | 1 023 | 1 105 |

Autres actifs financiers | 6,2 | 22 172 | 21 213 |

Écarts de réévaluation sur instruments de hors bilan | 6,3 | 552 | 783 |

Produits à recevoir et charges constatées d’avance | 6,4 | 10 905 | 7 815 |

Divers | 6,5 | 88 | 438 |

Perte de l’exercice | 1 266 | - | |

Total de l’actif | 674 496 | 698 853 |

Note : Les totaux figurant dans les états financiers et les tableaux des notes peuvent ne pas correspondre à la somme des composantes en raison des écarts d’arrondis. Les chiffres 0 et (0) indiquent des montants positifs ou négatifs arrondis à zéro, tandis qu’un tiret (-) représente un montant égal à zéro.

PASSIF | Numéro | 2023 | 2022 |

|---|---|---|---|

Billets en circulation | 7 | 125 378 | 125 763 |

Autres engagements en euros envers des établissements de crédit de la zone euro | 8 | 4 699 | 17 734 |

Engagements en euros envers d’autres résidents de la zone euro | 9 | 20 622 | 63 863 |

Engagements envers des administrations publiques | 9,1 | 143 | 48 520 |

Autres passifs | 9,2 | 20 479 | 15 343 |

Engagements en euros envers des non-résidents de la zone euro | 10 | 23 111 | 78 108 |

Engagements en devises envers des non-résidents de la zone euro | 11 | 24 | - |

Dépôts, comptes et autres engagements | 11,1 | 24 | - |

Engagements intra-Eurosystème | 12 | 445 048 | 355 474 |

Engagements au titre du transfert de réserves de change | 12,1 | 40 671 | 40 344 |

Autres engagements envers l’Eurosystème (nets) | 12,2 | 404 377 | 315 130 |

Autres passifs | 13 | 9 498 | 5 908 |

Écarts de réévaluation sur instruments de hors bilan | 13,1 | 68 | 430 |

Charges à payer et produits constatés d’avance | 13,2 | 8 030 | 3 915 |

Divers | 13,3 | 1 401 | 1 562 |

Provisions | 14 | 67 | 6 636 |

Comptes de réévaluation | 15 | 37 099 | 36 487 |

Capital et réserves | 16 | 8 948 | 8 880 |

Capital | 16,1 | 8 948 | 8 880 |

Total du passif | 674 496 | 698 853 |

2.2 Compte de résultat pour l’exercice clos le 31 décembre 2023

Numéro | 2023 | 2022 | |

|---|---|---|---|

Produit d’intérêts au titre des avoirs de réserve de change | 23,1 | 2 382 | 798 |

Produit d’intérêts au titre de la répartition des billets en euros dans l’Eurosystème | 23,2 | 4 817 | 736 |

Autres produits d’intérêts | 23,4 | 56 552 | 11 001 |

Produits d’intérêts | 63 751 | 12 536 | |

Rémunération des créances des BCN au titre des avoirs de réserve transférés | 23,3 | (1 335) | (201) |

Autres charges d’intérêts | 23,4 | (69 609) | (11 434) |

Charges d’intérêts | (70 944) | (11 636) | |

Produits nets d’intérêts | 23 | (7 193) | 900 |

Plus/moins-values réalisées sur opérations financières | 24 | (106) | (110) |

Moins-values latentes sur actifs financiers et positions de change | 25 | (38) | (1 840) |

Dotations/reprises sur provisions pour risques financiers | 6 620 | 1 627 | |

Résultat net des opérations financières, moins-values latentes et provisions pour risques | 6 476 | (322) | |

Produits/charges nets de commissions | 26 | 650 | 585 |

Produits des actions et titres de participation | 27 | 1 | 1 |

Autres produits | 28 | 72 | 61 |

Total des produits nets | 6 | 1 224 | |

Charges de personnel | 29 | (676) | (652) |

Autres charges d’exploitation | 30 | (481) | (460) |

Amortissement des immobilisations corporelles et incorporelles | (106) | (103) | |

Services de production des billets | 31 | (9) | (9) |

Bénéfice/(perte) de l’exercice | (1 266) | - |

Francfort-sur-le-Main, le 13 février 2024

Banque centrale européenne

Christine Lagarde

Présidente

2.3 Règles et méthodes comptables

Forme et présentation des états financiers

Les états financiers de la BCE ont été établis conformément aux règles et méthodes comptables suivantes[24], qui permettent, selon le Conseil des gouverneurs, une présentation impartiale tout en reflétant la nature des activités de banque centrale.

Règles comptables

Les règles comptables appliquées sont les suivantes : réalité économique et transparence, prudence, prise en compte des événements postérieurs à la date de clôture du bilan, importance relative, principe de continuité de l’exploitation, principe de spécialisation des exercices, permanence des méthodes et comparabilité.

Comptabilisation de l’actif et du passif

Un élément d’actif ou de passif n’est comptabilisé au bilan que lorsqu’il est probable que tout gain ou toute perte économique futur(e) bénéficiera à ou sera supportée par la BCE, que l’essentiel des risques et avantages associés à l’actif ou au passif a été transféré à la BCE, et que le coût ou la valeur de l’actif ou le montant de la dette peut être mesuré de manière fiable.

Base comptable

Les comptes ont été établis sur la base des coûts historiques, modifiés pour valoriser au prix de marché les titres négociables (autres que ceux actuellement détenus à des fins de politique monétaire), l’or ainsi que l’ensemble des autres éléments d’actif et de passif libellés en devises inscrits au bilan et hors bilan.

Les opérations portant sur des actifs et passifs financiers sont comptabilisées à la date de règlement.

À l’exception des transactions sur titres au comptant, les opérations sur instruments financiers libellés en devises sont enregistrées sur des comptes hors bilan à la date d’opération. À la date de règlement, les inscriptions hors bilan sont contre-passées et les opérations sont enregistrées dans les comptes de bilan. Les achats et ventes de devises influent sur la position nette en devises à la date d’opération et les plus-values et moins-values réalisées provenant des ventes sont également calculées à cette date. Les intérêts, primes et décotes courus relatifs aux instruments financiers libellés en devises sont calculés et comptabilisés quotidiennement. Ainsi, la position en devises est également modifiée quotidiennement lorsque ces intérêts courus sont comptabilisés.

Actifs et passifs en or et devises

Les actifs et passifs libellés en devises sont convertis en euros sur la base du cours de change en vigueur à la date de clôture de l’exercice. Les produits et charges sont convertis sur la base du cours de change en vigueur à la date d’enregistrement. La réévaluation des éléments d’actif et de passif libellés en devises s’effectue devise par devise, pour les instruments financiers inscrits au bilan comme pour le hors bilan.

La réévaluation au prix du marché des éléments d’actif et de passif libellés en devises est traitée indépendamment de la réévaluation du cours de change.

L’or est valorisé au cours prévalant sur le marché à la date de clôture du bilan. Il n’est fait aucune différence entre l’effet prix et l’effet cours de change pour la réévaluation de l’or. L’or est valorisé uniquement sur la base de son prix en euros par once d’or fin, calculé, pour l’exercice s’achevant le 31 décembre 2023, à partir du cours de change de l’euro par rapport au dollar des États-Unis le 29 décembre 2023.

Le droit de tirage spécial (DTS) est défini comme un panier de devises et sa valeur est calculée comme la somme pondérée des taux de change des cinq principales devises (dollar des États-Unis, euro, yen, livre sterling et renminbi). Les avoirs en DTS de la BCE ont été convertis en euros sur la base du cours de change de l’euro par rapport au DTS au 29 décembre 2023.

Titres

Titres détenus à des fins de politique monétaire

Les titres actuellement détenus à des fins de politique monétaire sont comptabilisés au coût amorti et soumis à dépréciation.

Autres titres

Les titres négociables (autres que ceux actuellement détenus à des fins de politique monétaire) et autres actifs similaires sont valorisés soit au prix moyen du marché, soit à partir de la courbe des taux de rendement considérée, à la date de clôture de l’exercice, ligne de titre par ligne de titre. Les options incorporées aux titres ne sont pas dissociées à des fins de valorisation. Pour l’exercice clos le 31 décembre 2023, les prix moyens du marché au 29 décembre 2023 ont été utilisés.

Les fonds d’investissement négociables sont réévalués sur une base nette au niveau de chaque fonds, à l’aide de leur valeur nette d’inventaire. Les plus-values et les moins-values latentes au sein de différents fonds d’investissement ne se compensent pas.

Les actions non liquides et tout autre instrument de capital détenu en tant que placement permanent sont valorisés à leur coût d’acquisition soumis à dépréciation.

Modalités d’enregistrement des produits

Les produits et charges sont pris en compte pendant la période au cours de laquelle ils sont respectivement acquis ou dus[25]. Les plus-values et moins-values réalisées sur la vente de devises, d’or et de titres sont portées au compte de résultat. Ces plus-values et moins-values réalisées sont calculées par rapport au coût moyen de l’actif concerné.

Les plus-values latentes ne sont pas enregistrées en produits et sont transférées directement dans un compte de réévaluation.

Les moins-values latentes sont comptabilisées dans le compte de résultat pour la partie qui excède, à la fin de l’exercice, les gains de réévaluation précédemment enregistrés dans le compte de réévaluation correspondant. Ces moins-values latentes sur un titre ou une devise spécifique, ou sur l’or, ne sont pas compensées par des plus-values latentes portant respectivement sur d’autres titres ou devises, ou sur l’or. Dans le cas de telles moins-values latentes, sur un poste du bilan, comptabilisées dans le compte de résultat, le coût moyen de ce poste est ramené au taux de change ou à la valeur de marché en fin d’année.

Les pertes pour dépréciation sont comptabilisées dans le compte de résultat et ne sont pas contre-passées les années suivantes, sauf en cas de diminution de la dépréciation pouvant être attribuée à un événement observable survenu après sa comptabilisation initiale.

Les primes ou décotes nées des titres sont étalées sur la durée de vie contractuelle résiduelle de la ligne de titres concernée.

Opérations de cession temporaire

Il s’agit d’opérations par lesquelles la BCE achète ou vend des titres dans le cadre d’un accord de pension ou accorde des prêts adossés à des garanties.

Dans le cadre d’une mise en pension, des titres sont vendus contre des espèces moyennant l’engagement simultané de les racheter à la contrepartie à un prix convenu à une date ultérieure prédéterminée. Ces opérations sont comptabilisées au passif du bilan comme des dépôts garantis. Les titres vendus dans le cadre d’un accord de ce type restent inscrits au bilan de la BCE.

Dans le cadre d’une prise en pension, des titres sont acquis contre des espèces moyennant l’engagement simultané de les revendre à la contrepartie à un prix convenu à une date ultérieure prédéterminée. Ces opérations sont comptabilisées à l’actif du bilan comme des prêts garantis, mais ne sont pas incluses dans le portefeuille de titres de la BCE.

Les opérations de cession temporaire (y compris les opérations de prêt de titres) effectuées dans le cadre d’un programme proposé par un établissement spécialisé ne sont comptabilisées dans le bilan que dans le cas où la garantie a été fournie sous la forme d’espèces et que ces espèces ne sont toujours pas placées.

Instruments de hors bilan

Les instruments en devises, à savoir les opérations de change à terme, les composantes à terme des swaps de change et autres instruments en devises entraînant l’échange d’une devise contre une autre à une date future sont inclus dans les positions nettes en devises pour le calcul des gains et des pertes de change.

La réévaluation des instruments de taux d’intérêt s’effectue ligne à ligne. Les appels de marge quotidiens sur les encours de contrats à terme de taux d’intérêt sont enregistrés dans le compte de résultat. La BCE effectue la valorisation des opérations à terme sur titres à l’aide de méthodes communément admises qui se fondent sur les prix de marché observables et les taux d’actualisation, de la date de règlement à la date de valorisation.

Actifs immobilisés

Les immobilisations, dont les actifs incorporels à l’exception des terrains et des œuvres d’art, sont valorisées à leur coût d’acquisition diminué de l’amortissement. Les terrains et les œuvres d’art sont enregistrés à leur coût d’acquisition. Le bâtiment principal de la BCE est valorisé à son coût d’acquisition diminué de l’amortissement soumis à dépréciation. Concernant l’amortissement du bâtiment principal de la BCE, les coûts sont affectés aux composantes appropriées, qui sont amorties conformément à l’estimation de la durée de vie de ces actifs. La méthode de calcul employée est celle de l’amortissement linéaire, qui s’étale sur la durée de vie estimée de l’actif partant du trimestre qui suit le début de l’utilisation. Les durées de vie appliquées aux principales catégories d’actifs sont les suivantes :

Bâtiments | 20, 25 ou 50 ans |

Équipements | 10 ou 15 ans |

Matériel technique | 4, 10 ou 15 ans |

Ordinateurs, matériels et logiciels informatiques connexes, véhicules | 4 ans |

Mobilier | 10 ans |

La période d’amortissement des dépenses immobilisées liées aux locaux loués actuellement par la BCE est corrigée afin de prendre en compte les événements qui ont une incidence sur la durée de vie estimée de l’actif correspondant.

La BCE réalise un test de dépréciation annuel pour son bâtiment principal et pour les actifs sur lesquels elle a un droit d’utilisation liés aux immeubles de bureau (cf. ci-dessous « Contrats de location »). Lorsqu’un indicateur de dépréciation est détecté et quand la BCE estime que l’actif pourrait être déprécié, le montant recouvrable est estimé. Si le montant recouvrable est inférieur à la valeur comptable nette, une perte de valeur est comptabilisée dans le compte de résultat.

Les immobilisations dont le coût est inférieur à 10 000 euros sont passées en totalité en charge l’année de leur acquisition.

Les immobilisations conformes aux critères d’immobilisation, mais qui sont encore en cours de construction ou de développement, sont enregistrées sous la rubrique « Immobilisations en cours ». Les coûts qui y sont liés sont répartis entre les différents comptes d’immobilisations corporelles une fois que les actifs peuvent être utilisés.

Contrats de location

La BCE agit en qualité de preneur et de sous-bailleur.

La BCE en qualité de preneur

Pour tous les contrats de location dans lesquels la BCE agit en qualité de preneur et qui impliquent un actif corporel, le droit d’utilisation (actif) et le loyer (passif) sont comptabilisés au bilan à la date de commencement du contrat, c’est-à-dire une fois que l’actif peut être utilisé, respectivement dans les comptes d’immobilisations corporelles correspondants des rubriques « Immobilisations corporelles et incorporelles » et « Divers » (passif). Pour les contrats de location conformes aux critères d’immobilisation, mais pour lesquels les actifs impliqués sont encore en cours de construction ou d’adaptation, les coûts engagés avant la date d’entrée en vigueur du contrat de location sont enregistrés sous la rubrique « Immobilisations en cours ».

L’actif constaté au titre du droit d’utilisation est valorisé à son coût d’acquisition diminué de l’amortissement. En outre, un droit d’utilisation lié à des immeubles de bureau est soumis à dépréciation (pour ce qui est du test annuel de dépréciation, cf. ci-dessus « Immobilisations »). La méthode de calcul employée est celle de l’amortissement linéaire, de la date de commencement à la fin de la durée de vie du droit d’utilisation ou, si celle-ci est antérieure, à la fin du contrat de location.

Le loyer est, dans un premier temps, mesuré à la valeur actuelle des paiements futurs de loyer (qui comprend uniquement des composantes de loyer), actualisée au moyen du taux d’emprunt incrémental de la BCE. Ensuite, il est comptabilisé au coût amorti au moyen de la méthode de l’intérêt effectif. La charge d’intérêts associée est portée au compte de résultat à la rubrique « Autres charges d’intérêts ». Si les futurs paiements de loyer diffèrent en raison de la variation d’un indice ou d’une autre réévaluation du contrat existant, le passif au titre du loyer est remesuré. Toute nouvelle mesure du loyer (passif) donne lieu à un ajustement correspondant de la valeur comptable du droit d’utilisation (actif).

Les locations à court terme d’une durée maximale de 12 mois et les locations d’actifs d’une valeur inférieure à 10 000 euros (conformément au seuil utilisé pour la comptabilisation des immobilisations) sont enregistrées comme charges dans le compte de résultat.

La BCE en qualité de sous-bailleur

Pour tous les contrats de location dans lesquels la BCE agit en qualité de sous-bailleur, cette dernière accorde à des tiers le droit d’utiliser l’actif sous-jacent (ou une partie dudit actif) tant que le contrat de location entre le bailleur original et la BCE (contrat de location principal) est en cours. Le contrat de sous-location est classé en contrat de location-financement ou en contrat de location simple[26] par rapport à l’actif comptabilisé au titre du droit d’utilisation issu du contrat de location principal et non par rapport à l’actif sous-jacent.

Les contrats de sous-location dans lesquels la BCE agit en qualité de sous-bailleur sont classés en contrat de location-financement et la BCE décomptabilise des « Immobilisations corporelles et incorporelles » l’actif au titre du droit d’utilisation lié au contrat de location principal (ou une partie dudit actif) qui est transféré au sous-preneur, et comptabilise une créance de sous-location à la rubrique « Divers » (actif). Le passif locatif lié au contrat de location principal n’est pas affecté par le contrat de sous-location.

À la date de commencement du contrat, la créance de sous-location est, dans un premier temps, mesurée à la valeur actuelle des paiements futurs de loyer revenant à la BCE, actualisée au moyen du taux d’actualisation utilisé pour le contrat de location principal. Ensuite, elle est comptabilisée au coût amorti au moyen de la méthode de l’intérêt effectif. Le produit d’intérêts associé est porté au compte de résultat à la rubrique « Autres produits d’intérêts ».

Avantages postérieurs à l’emploi, autres prestations à long terme et indemnités de fin de contrat à la BCE

La BCE met en œuvre des plans à prestations définies pour ses employés et les membres du directoire ainsi que pour les membres du conseil de surveillance prudentielle employés par la BCE.

Le plan de retraite des employés est financé par des actifs détenus dans un fonds de retraite à long terme. Les cotisations obligatoires versées par la BCE et les employés figurent au titre du régime à prestations définies. Les membres du personnel peuvent effectuer des versements supplémentaires, sur une base volontaire, dans un fonds à cotisations définies donnant droit à des prestations complémentaires[27]. Celles-ci sont déterminées par le montant des cotisations volontaires et par les rendements des placements effectués avec ces cotisations.

Les dispositions relatives aux prestations postérieures à l’emploi et autres prestations à long terme en faveur des membres du directoire et des membres du conseil de surveillance prudentielle employés par la BCE ne sont pas financées par un mécanisme spécifique. De même, pour les membres du personnel, des dispositions relatives à des avantages postérieurs à l’emploi autres que les retraites et à d’autres avantages à long terme ne sont pas financées par un mécanisme spécifique.

Engagement net au titre du régime à prestations définies

L’élément figurant au passif du bilan sous la rubrique « Divers » au titre des plans à prestations définies, y compris les autres prestations à long terme et les indemnités de fin de contrat[28], est la valeur actuelle de l’obligation au titre des prestations définies à la date de clôture du bilan, diminuée de la juste valeur des actifs de fonds de pension servant à financer les engagements correspondants.

L’obligation au titre des prestations définies est calculée tous les ans par des actuaires indépendants à l’aide de la méthode des unités de crédit projetées. La valeur actuelle de cette obligation est calculée par actualisation des flux de trésorerie futurs estimés, à l’aide d’un taux déterminé par référence aux rendements de marché, à la date de clôture du bilan, d’obligations libellées en euros d’entreprises de première catégorie, assorties d’une échéance proche de celle des obligations correspondantes.

Des écarts actuariels peuvent apparaître en raison d’un ajustement en fonction de l’expérience (lorsque les chiffres effectifs diffèrent des hypothèses actuarielles précédemment formulées) ainsi que d’une modification des hypothèses actuarielles.

Coût net au titre du régime à prestations définies

Le coût net au titre du régime à prestations définies est enregistré, d’une part, dans le compte de résultat et, d’autre part, au bilan sous la rubrique « Comptes de réévaluation » qui comptabilise le rajustement de l’engagement net au titre des avantages postérieurs à l’emploi.

Le montant net imputé au compte de résultat recouvre :

- le coût des services rendus au cours de l’exercice au titre des prestations définies ;