Översikt

Efter en svag tillväxt under andra och tredje kvartalet 2019 väntas den reala BNP-tillväxten förbli dämpad på kort sikt. Indikatorerna för det ekonomiska stämningsläget har sjunkit. Detta beror främst på att världshandeln är svag mot bakgrund av fortsatta globala osäkerheter (relaterade till hot om upptrappad protektionism, en eventuell kraftigare nedgång i Kina samt en avtalslös brexit). De senaste indikatorerna för tillverkningsindustrin visar dock på en viss stabilisering, medan stämningsläget inom byggsektorn och konsumenternas förtroende har visat sig vara mer motståndskraftiga. Situationen på arbetsmarknaden är fortsatt gynnsam. Mycket gynnsamma finansieringsvillkor (främjade av ECB:s ackommoderande penningpolitik), antagandet om en ordnad brexit, en viss minskning av andra globala osäkerheter och en därtill hörande gradvis återhämtning av den utländska efterfrågan samt märkbara finanspolitiska lättnader torde stödja en varaktig återhämtning i tillväxten på medellång sikt. Den reala BNP-tillväxten beräknas överlag sjunka något till 1,1 procent 2020, för att sedan öka till 1,4 procent 2021 och 2022. Jämfört med framtidsbedömningarna från september 2019 har tillväxten reviderats ned med 0,1 procentenhet 2020. Detta eftersom nedjusteringarna av den utländska efterfrågan endast delvis uppväger effekterna av en mer expansiv finans- och penningpolitik och en depreciering av euron i effektiva termer.

Efter att ha försvagats under 2019 väntas HIKP-inflationen bromsa in ytterligare under 2020, innan den gradvis stiger till 1,6 procent 2022. Den totala inflationen kommer under de kommande kvartalen att påverkas kraftigt av baseffekter från energiinflationen. Efter en ökning i slutet av 2019 förväntas HIKP-inflationen exklusive energi och livsmedel gradvis öka under bedömningsperioden. Den bör stödjas av en starkare ekonomisk tillväxt, en relativt stabil löneutveckling på strama arbetsmarknader och en återhämtning i vinstmarginalerna då aktiviteten åter tar fart, som bl.a. gynnats av det penningpolitiska åtgärdspaket som nyligen genomförts. Stigande icke-energirelaterade råvarupriser bör också stödja den underliggande inflationen. Jämfört med bedömningarna från september 2019 har HIKP-inflationen reviderats upp för 2020 mot bakgrund av högre oljepriser, och reviderats ned något för 2021 p.g.a. lägre externt pristryck och svagare utveckling i löner och vinstmarginaler.[1]

1 Den reala ekonomin

Den reala BNP-tillväxten i euroområdet var 0,2 procent under det tredje kvartalet 2019, något starkare än vad som förväntades i bedömningarna från september 2019. Inhemsk efterfrågan bidrog positivt till tillväxten under det tredje kvartalet 2019, medan nettohandeln och lagerförändringarna hade en något dämpande effekt. Den måttliga ökningen i exporten återspeglar globala motvindar, och framför allt en svag global aktivitet och utländsk efterfrågan mot bakgrund av den förhöjda globala osäkerheten. Tillväxten i den privata konsumtionen var motståndskraftig under det tredje kvartalet och förblev den främsta drivkraften för tillväxten.

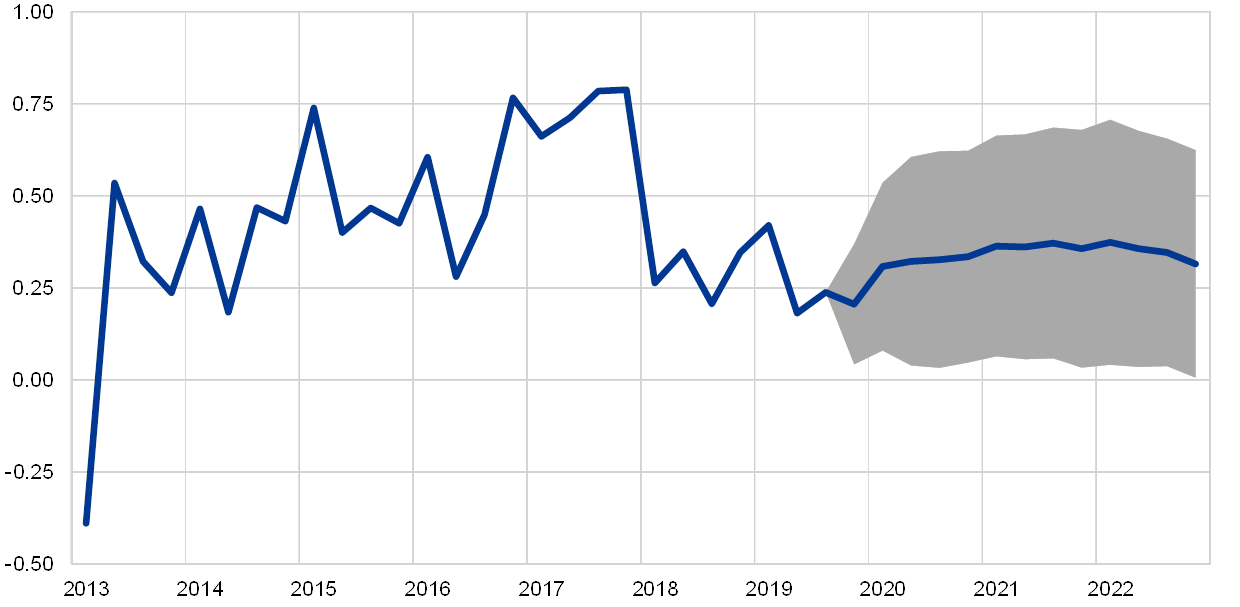

Diagram 1

Euroområdets reala BNP

(procentuella förändringar på kvartalsbasis, säsongs- och kalenderjusterade data)

Anm. Intervallen beräknas utifrån skillnaden mellan faktiska utfall och bedömningar från tidigare år. Bredden på intervallen är två gånger genomsnittet av det absoluta värdet på dessa skillnader. Metoden som används för att beräkna intervallen, med justering för exceptionella händelser, beskrivs i New procedure for constructing Eurosystem and ECB staff projection ranges, ECB, december 2009, publicerad på ECB:s webbplats.

Kortfristiga indikatorer pekar mot en dämpad tillväxt under den närmaste tiden. Indikatorn för tilltron till ekonomin (Economic Sentiment Indicator), som sammanställts av EU-kommissionen, förbättrades i november efter två månaders nedgång, men ligger fortfarande under genomsnittet för det tredje kvartalet. Företagens förväntningar dämpas av den rådande svaga världshandeln och fortsatt stor osäkerhet (i samband med globala handelstvister, risken för en okontrollerad brexit och risken för en djupare nedgång i Kina). Detta gäller framför allt tillverkningsindustrin, där stämningsläget ligger långt under det långsiktiga genomsnittet. Läget inom byggsektorn, liksom konsumenternas förtroende, har däremot fortsatt att visa motståndskraft. Inköpschefsindex fortsätter att signalera skillnader mellan olika sektorer. Data för tillverkningsindustrin förblir långt under tröskelvärdet för nolltillväxt 50, även om det stabiliserats något nyligen, medan index för tjänste- och byggsektorerna ligger över 50. Spridningseffekterna från tillverkningsindustrin till tjänstesektorn har hittills varit begränsade och är i stort sett som förväntat, med tanke på tjänstesektorns begränsade exponering mot globala chocker som har påverkat tillverkningsindustrin negativt (se ruta 3). Sammantaget tyder de senaste indikatorerna på att de andra och tredje kvartalens svaga tillväxt kommer att fortsätta under de sista månaderna av 2019 och början av 2020.

På medellång sikt antar framtidsbedömningarna att effekterna från globala motverkande faktorer dämpas något, så att grundläggande faktorer åter kan ge stöd åt euroområdets expansion (se diagram 1 och tabell 1). Framför allt utgår grundscenariot från att Storbritannien lämnar EU under ordnade förhållanden och att inga ytterligare protektionistiska åtgärder tillkommer (utöver de som redan meddelats), vilket också minskar risken för en djup nedgång i Kina. På så sätt kommer den nuvarande osäkerheten gradvis att minska, så att de ekonomiska grundvalarna åter kan ge stöd åt tillväxten. De finansiella förutsättningarna väntas förbli mycket gynnsamma och ECB:s penningpolitiska åtgärder, inbegripet det penningpolitiska paketet från september 2019, kommer att få fortsatt genomslag i ekonomin. Närmare bestämt innebär de tekniska antagandena att de nominella räntesatserna endast ökar måttligt från de nuvarande låga nivåerna under bedömningsperioden. Efter att i stort sett ha varit oförändrad på kort sikt torde utlåningen till den icke-finansiella privata sektorn också öka måttligt, främjad av det förbättrade makroekonomiska läget, mycket låga räntor och gynnsamma villkor för bankernas utlåning både för hushåll och icke-finansiella företag. Lägre behov av skuldreduktion och förbättrad skuldbetalningsförmåga i olika sektorer samt ökande vinster kommer också att bidra till en dynamisk privatkonsumtion. Tillväxten i privatkonsumtionen och bostadsinvesteringarna torde också gynnas av såväl den stigande löneökningstakten och nettoförmögenheten som av den sjunkande arbetslösheten. Exporten från euroområdet väntas dra nytta av den förväntade återhämtningen i den utländska efterfrågan och den senaste tidens depreciering av euron i effektiva termer. Slutligen förväntas finanspolitiken att lätta under 2020–2021 och vara i stort sett neutral under 2022 (se avsnitt 3).

En avmattning av vissa gynnsamma faktorer väntas dock leda till en marginellt långsammare tillväxtutveckling under 2022. Sysselsättningstillväxten väntas avta på medellång sikt, främst beroende på alltmer omfattande arbetskraftsbegränsningar i vissa länder.

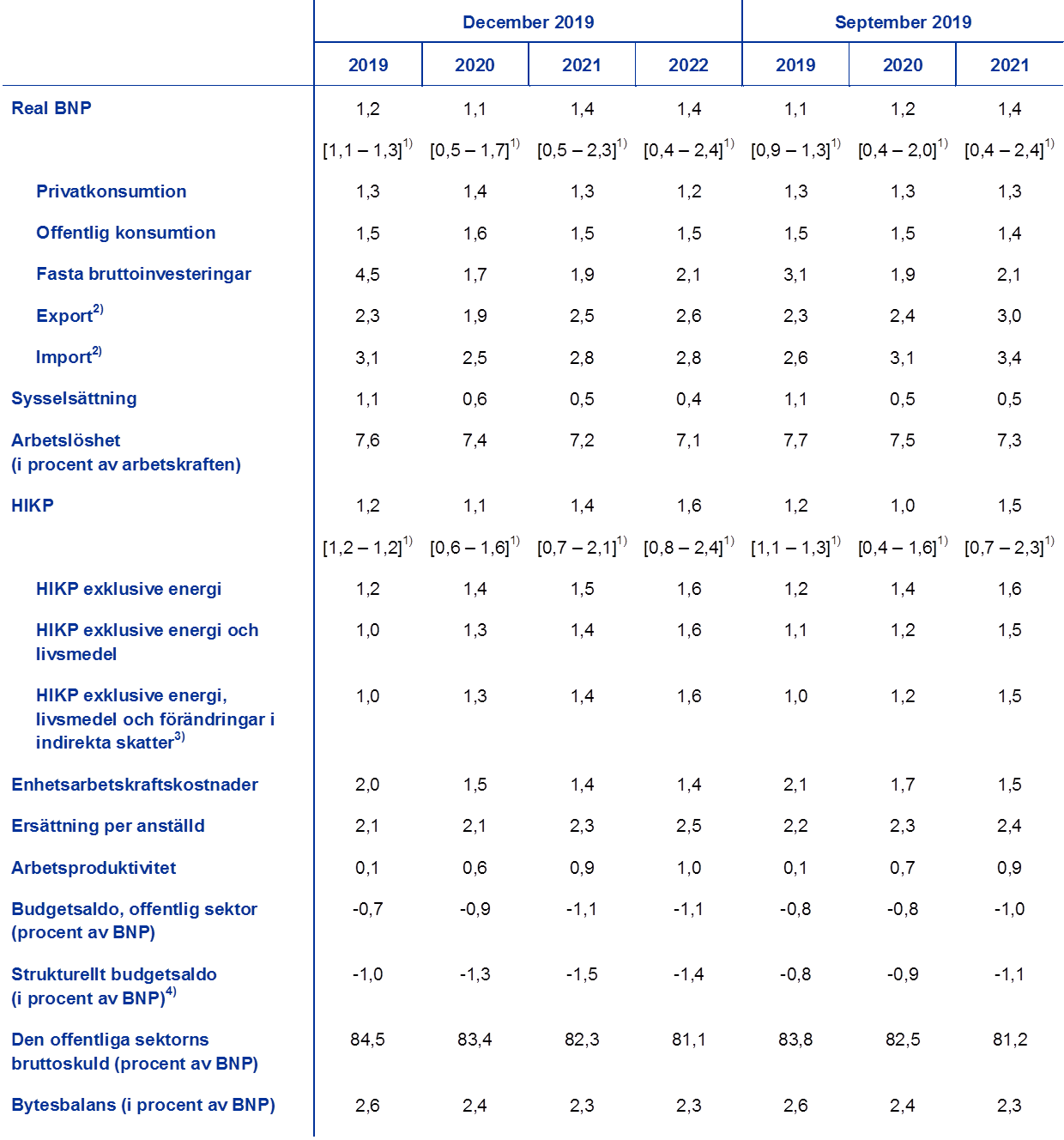

Tabell 1

Makroekonomiska framtidsbedömningar för euroområdet

(årliga procentuella förändringar)

Anm. Real BNP och komponenter, enhetsarbetskraftskostnader, ersättning per anställd samt arbetsproduktivitet avser säsongs- och kalenderjusterade uppgifter.

1) Intervallen runt bedömningarna beräknas utifrån skillnaden mellan faktiska utfall och bedömningar från flertalet tidigare år. Bredden på intervallen är två gånger genomsnittet av det absoluta värdet på dessa skillnader. Metoden som används för att beräkna intervallen, med justering för exceptionella händelser, beskrivs i New procedure for constructing Eurosystem and ECB staff projection ranges, ECB, december 2009, publicerad på ECB:s webbplats.

2) Handel inom euroområdet ingår.

3) Delindexet är baserat på uppskattningar av faktiska effekter av indirekta skatter. Dessa kan skilja sig från Eurostats uppgifter, som utgår ifrån ett fullständigt och omedelbart genomslag av skatteeffekter på HIKP.

4) Beräknat som offentliga sektorns budgetsaldo, rensat för kortvariga effekter i konjunkturcykeln och tillfälliga statliga åtgärder.

Tillväxten i den privata konsumtionen tilltog under tredje kvartalet 2019 och väntas avta något under bedömningsperioden. Den ökade från 0,2 procent under andra kvartalet 2019 till 0,5 procent under det tredje kvartalet i ett läge med stabilt konsumentförtroende och gynnsamma villkor på arbetsmarknaden. Om man blickar framåt förväntas privatkonsumtionens kvartalsvisa dynamik generellt bli något starkare under andra halvåret 2019 än under det första halvåret. Detta beror delvis på konsumtionens fördröjda reaktion på finanspolitiska åtgärder som gynnar inkomsterna i ett antal stora länder. För 2020 tyder det fortsatt relativt gynnsamma konsumentförtroendet, förväntningarna om än lägre arbetslöshet och de fortsatta reallöneökningarna per anställd på en uppgång i konsumtionstillväxten. Det stöds även av positiva effekter från finanspolitiska lättnader i vissa länder. Konsumtionstillväxten väntas avta något under 2021–2022, i linje med en lägre tillväxt i den reala disponibelinkomsten under dessa två år.

Tillväxten i den privata konsumtionen torde få stöd av de gynnsamma finansiella förutsättningarna och den ökande nettoförmögenheten. Bankernas nominella utlåningsräntor beräknas sjunka ytterligare något på kort sikt, innan de stabiliseras och därefter ökar måttligt under 2021–2022. Med tanke på att bankernas utlåningsräntor och utlåningsvolymer till hushållen endast beräknas öka måttligt under kommande år, väntas bruttoräntebetalningarna ligga kvar på låga nivåer och således ge fortsatt stöd åt privat konsumtion. Dessutom beräknas nettoförmögenheten öka ytterligare i reala termer under 2021–2022 till följd av de fortsatt robusta värderingsuppgångarna på fastighetsinnehav. Tillsammans med tidigare framsteg i skuldreducering bör den ökande nettoförmögenheten även ge lite stöd åt konsumtionen.

Ruta 1

Tekniska antaganden om räntor, växelkurser och råvarupriser

Jämfört med framtidsbedömningarna som publicerades i september 2019 innehåller de tekniska antagandena högre oljepriser, en svagare effektiv växelkurs samt högre räntor. De tekniska antagandena om räntor och råvarupriser baseras på marknadsförväntningar med stoppdatum den 19 november 2019. De korta räntorna avser tremånaders EURIBOR, med marknadsförväntningar härledda från terminsräntor. Beräkningsmetoden ger en genomsnittsnivå för de korta räntorna på -0,4 procent för 2019, 2020 och 2021 samt -0,3 procent för 2022. Marknadens förväntningar för de nominella tioåriga statsobligationsräntorna i euroområdet innebär en genomsnittlig nivå på 0,4 procent 2019, 0,3 procent 2020, 0,4 procent för 2021 och 0,6 procent 2022.[2] Jämfört med framtidsbedömningarna från september 2019 har marknadens förväntningar för de korta räntorna reviderats upp med ungefär 20 baspunkter för 2020 och 25 baspunkter för 2021, medan de nominella tioåriga statsobligationsräntorna i euroområdet har reviderats upp med cirka 20 baspunkter för 2020 och 2021.

När det gäller råvarupriser görs antagandet, baserat på genomsnittet på terminsmarknaderna under den tvåveckorsperiod som slutade på stoppdatumet den 19 november 2019, att priset på Brentråolja förblir på 63,8 US-dollar per fat 2019 och därefter sjunker till 56,8 US-dollar 2022. Denna utveckling innebär, jämfört med framtidsbedömningarna från september 2019, att oljepriserna i US-dollar är högre under hela perioden. Priserna i US-dollar på andra råvaror än energi väntas ha sjunkit under 2019, men lär se en återhämtning under nästkommande år.

De bilaterala växelkurserna väntas under bedömningsperioden vara oförändrade på de genomsnittliga nivåer som rådde under tvåveckorsperioden fram till stoppdatumet den 19 november 2019. Detta implicerar en genomsnittlig växelkurs på 1,12 US-dollar per euro 2019 och 1,10 US-dollar per euro 2020–2022, vilket är lite lägre jämfört med framtidsbedömningarna från september 2019. Eurons effektiva växelkurs (mot 38 handelspartner) har försvagats med 1,6 procent sedan framtidsbedömningarna från september 2019. Det återspeglar en appreciering av det brittiska pundet mot bakgrund av att oron för en avtalslös brexit har minskat, och en relativ styrka i vissa tillväxtekonomier.

Tekniska antaganden

Ökningen i bostadsinvesteringarna väntas fortsätta, om än i en måttligare takt. På kort sikt tyder förtroendeindikatorer för byggsektorn på en fortsatt men måttlig expansion i bostadsinvesteringarna. En nedgång i antalet beviljade bygglov och nya enkätundersökningar som visar på en minskning av antalet hushåll som planerar bostadsrenoveringar under det kommande året pekar också mot en fortsatt måttlig tillväxt. På medellång sikt väntas tillväxten i bostadsinvesteringarna stabiliseras på låga nivåer, vilket återspeglar alltmer omfattande kapacitetsbegränsningar inom byggsektorn i vissa länder. Ogynnsamma demografiska trender i vissa länder väntas också dämpa bostadsinvesteringarna på medellång sikt.

Företagsinvesteringarna väntas vara fortsatt dämpade på kort sikt, för att sedan gradvis ta fart under bedömningsperioden. Tillväxten i företagsinvesteringarna lär förbli dämpad på kort sikt, främst p.g.a. negativa konjunktureffekter från den svaga externa efterfrågan, lägre kapacitetsutnyttjande än det historiska genomsnittet samt hög osäkerhet. På medellång sikt förväntas denna tillväxt ta fart. Däremot kommer den att bli mindre dynamisk än under tidigare år, beroende på den relativt svaga utvecklingen inom världshandeln och lägre behov av nya anläggningar. På längre sikt väntas dock ett antal gynnsamma grundvalar stödja företagsinvesteringarna i takt med att osäkerheten skingras. För det första kommer företagen att öka sina investeringar så att deras produktiva kapitalstock växer. Detta mot bakgrund av en total efterfrågan som förblir stark under ett antal år. För det andra förväntas finansieringsvillkoren fortsatt vara mycket gynnsamma under bedömningsperioden. För det tredje lär vinstmarginalerna förbättras, vilket bör stödja investeringstillväxten. För det fjärde torde företagsinvesteringarna gynnas av att skuldsättningsgraden i icke-finansiella företag har sjunkit under de senaste åren. Detta följer av stigande aktiekurser, fortsatt ackumulering av tillgångar och måttlig tillväxt i skuldfinansieringen. Den konsoliderade bruttoskulden ligger dock fortfarande över nivåerna från före krisen och väntas öka något under bedömningsperioden. Slutligen har bruttoräntebetalningarna från icke-finansiella företag minskat till rekordlåga nivåer under de senaste åren. De väntas endast öka gradvis under de kommande åren, vilket ger stöd åt företagsinvesteringarna.

Ruta 2

Omvärlden

De senaste tillgängliga uppgifterna bekräftar en kraftig minskning av den globala reala BNP-tillväxten (euroområdet borträknat) under 2019. Efter en kraftig avmattning under det andra halvåret 2018 förblev den globala ekonomin svag under 2019, vilket var den svagaste tillväxtperioden sedan den globala finanskrisen. Svag industriverksamhet och svaga investeringar på grund av den ökande handelspolitiska osäkerheten fortsätter att utgöra den kraftigaste motvinden i den globala ekonomin, och uppvägs endast delvis av de politiska stimulansåtgärder som tillhandahålls i flera länder för att motverka försvagningen av tillväxtutsikterna. De ekonomiska svagheterna i tillväxtekonomierna var större än väntat på grund av idiosynkratiska chocker vid årsskiftet samt strukturella problem i vissa av dessa länder. I de avancerade ekonomierna bidrog stödjande ekonomisk politik och vissa gynnsamma tillfälliga faktorer till att dämpa avmattningen.

På medellång sikt beräknas den globala tillväxten endast återhämta sig något genom en måttlig förstärkning i tillväxtekonomierna, vilket i sin tur kompenseras av svagare tillväxt i avancerade ekonomier och i Kina. Efter att ha sjunkit till 2,9 procent 2019 från 3,8 procent 2018, beräknas den globala tillväxten (exklusive euroområdet) ta fart och stabiliseras på 3,4 procent 2022. Utvecklingen i den global tillväxten drivs av tre huvudsakliga faktorer. En konjunkturavmattning i de flesta avancerade ekonomier och Kinas successiva övergång till en lägre tillväxtbana kommer att påverka den globala tillväxten. Omvänt kommer en gynnsam baseffekt till följd av en stabilisering av verksamheten i de tillväxtekonomier som drabbats av en allvarlig recession (t.ex. Argentina, Venezuela och Iran) att bidra till återhämtningen. Jämfört med framtidsbedömningarna från september 2019 har de globala tillväxtutsikterna reviderats ned under bedömningsperioden, vilket återspeglar en mindre dynamisk återhämtning i vissa tillväxtekonomier än vad som tidigare förväntats samt, i mindre utsträckning, effekterna av pågående globala handelsspänningar.

Världshandeln (euroområdet borträknat) sjönk avsevärt under 2019 på grund av återkommande spända handelsförbindelser och den avmattade industrikonjunkturen. I de avancerade ekonomierna förväntas handeln återgå till måttlig tillväxt under det tredje och det fjärde kvartalet 2019, med stöd av en normalisering av importen i Storbritannien (efter den kraftiga nedgången under det andra kvartalet till följd av den exceptionella lageruppbyggnaden i början av 2019[3]) och en ökning av importen i Central- och Östeuropa efter en tillfällig nedgång under det andra kvartalet. I tillväxtekonomierna förväntas handeln sjunka under det tredje kvartalet på grund av motvind i Kina, konjunkturnedgång i Indien och politisk oro i Latinamerika. Handeln med dessa ekonomier väntas dock i stort sett stabiliseras under det fjärde kvartalet.

Omvärlden

(årliga procentuella förändringar)

1) Beräknat som ett viktat genomsnitt av importen.

2) Beräknat som ett viktat genomsnitt av euroområdets handelspartners import.

Den globala importen förväntas öka gradvis på medellång sikt (euroområdet borträknat), men i en långsammare takt än den globala aktiviteten. Ytterligare upptrappning av globala handelsspänningar (varav effekterna kommer att fortsätta att märkas 2020), en mer gradvis återhämtning i tillväxtekonomierna än tidigare väntat samt nyorientering av den kinesiska ekonomin kommer är faktorer som alla att bidra till att återhämtningen i världshandeln fördröjs. Till följd av detta förväntas handelselasticiteten i förhållande till produktionen återgå till enhetsvärdet först efter bedömningsperioden. Global importtillväxt (euroområdet borträknat) förväntas minska markant från 4,6 procent under 2018 till noll i år, innan tillväxten återhämtar sig till 0,8 procent 2020, 2,4 procent 2021 och 2,7 procent 2022. Efter att ha ökat med 3,7 procent under 2018 väntas utländsk efterfrågan på export från euroområdet avta till 0,7 procent 2019, för att sedan gradvis öka till 1,0 procent 2020, 2,3 procent 2021 och 2,6 procent 2022. Jämfört med framtidsbedömningarna från september 2019 har den justerats ned med 0,3 procentenheter 2019, 0,9 procentenheter 2020 och 0,4 procentenheter 2021. Förutom effekten av de tullar som aviserades efter stoppdatumet för framtidsbedömningarna från september 2019 och svagare data, återspeglar dessa revideringar även en generell svaghet i importtillväxten både för avancerade ekonomier och tillväxtekonomier mot bakgrund av dämpade tillväxtutsikter.

Exporttillväxten beräknas vara dämpad på kort sikt och gradvis återhämta sig under resten av bedömningsperioden. Efter en låg tillväxttakt under det andra och det tredje kvartalet 2019 beräknas exporten förbli svag under de sista månaderna 2019, i linje med den ihållande nedgången i världshandeln. På medellång sikt väntas exporten till länder utanför euroområdet öka och växa i takt med utländsk efterfrågan (se ruta 2). Efter ett starkt resultat under andra kvartalet 2019 (som resultat av en kraftig ökning av investeringstillväxten i Irland) och en måttlig tillväxt under det tredje kvartalet väntas importen öka i stort sett i linje med den totala efterfrågan (inhemsk efterfrågan plus export) under bedömningsperioden. På det hela taget beräknas nettohandelns bidrag till den real BNP-tillväxten i stort sett vara neutral under hela bedömningsperioden.

Sysselsättningstillväxten beräknas vara dämpad, delvis som resultat av tillfälliga faktorer på kort sikt, samtidigt som arbetskraftsbegränsningar väntas uppstå senare under perioden. Antalet sysselsatta ökade med 0,1 procent under det tredje kvartalet 2019, vilket tyder på en långsammare takt jämfört med den kvartalsvisa tillväxttakt som setts under de senaste fyra åren. Sysselsättningsökningen beräknas förbli ganska dämpad på medellång sikt på grund av begränsningar i tillgången på arbetskraft. Mot slutet av bedömningsperioden väntas efterfrågan på arbetskraft också avta i linje med att den ekonomiska aktiviteten avmattas.

Arbetskraftstillväxten väntas bli mer dämpad under bedömningsperioden. Arbetskraften väntas fortsätta att expandera som ett resultat av den beräknade nettoinvandringen av arbetstagare (inbegripet den väntade integrationen av flyktingar) och den stigande förvärvsfrekvensen. Effekterna av dessa faktorer torde emellertid gradvis avta under bedömningsperioden och de negativa effekterna som en åldrande befolkning har på arbetskraftutbudet väntas öka i och med att antalet äldre arbetstagare som lämnar arbetsstyrkan överstiger antalet unga som tillkommer.

Den totala arbetslösheten i euroområdet väntas stadigt sjunka till 7,1 procent 2022. Arbetslösheten minskade till 7,5 procent i oktober 2019, vilket är den lägsta nivå som uppmätts sedan 2008. Länderna i euroområdet väntas fortsätta att uppvisa stora skillnader i arbetslöshet.

Tillväxten i arbetsproduktivitet beräknas återhämta sig under bedömningsperioden. Efter en stark tillväxt under 2017 avtog produktivitetstillväxten per anställd och per timme under 2018, vilket återspeglade en oväntad avmattning i ekonomin. Produktivitetstillväxten kommer också att minska under 2019 på grund av den svaga tillväxten, men samtidigt en relativt stabil sysselsättningstillväxt. Under resten av bedömningsperioden förväntas produktivitetstillväxten öka, eftersom aktiviteten åter tar fart, medan sysselsättningstillväxten saktar av. På medellång sikt bör den årliga arbetsproduktivitetstillväxten konvergera mot den genomsnittliga tillväxttakten före krisen på 1,0 procent.[4]

Jämfört med framtidsbedömningarna från september 2019 har den reala BNP-tillväxten reviderats ned för 2020, men förblir oförändrad för 2021. Tillväxten för 2020 har reviderats ned eftersom effekten av de omfattande nedjusteringarna av utländsk efterfrågan endast delvis uppvägs av effekterna av en mer expansiv finans- och penningpolitik och en effektiv depreciering av euron. Under 2021 uppvägs effekterna från en mer begränsad nedrevidering av utländsk efterfrågan av mer expansiv stödpolitik.

Ruta 3

Gräns- och sektoröverskridande spridningseffekter

Den ekonomiska tillväxten i euroområdet sedan början av 2018 har samtidigt formats av utvecklingen på två områden: i) en försvagning av världshandeln, också mot bakgrund av ökande spänningar i handelsförbindelserna samt ihållande global politisk osäkerhet och ii) en frikoppling mellan tillverkningsindustrin och tjänstesektorn. Aktiviteten i tillverkningsindustrin, som avspeglas i PMI-indexet (se diagram A), har sedan början av 2018 påverkats kraftigt av nedgången i världshandeln och även av vissa negativa inhemska faktorer, särskilt vad gäller den tyska bilindustrin.[5] Aktiviteten inom tjänstesektorn som helhet har hittills varit relativt motståndskraftig, även om nya enkätindikatorer tyder på vissa svagheter i tjänstesektorn.

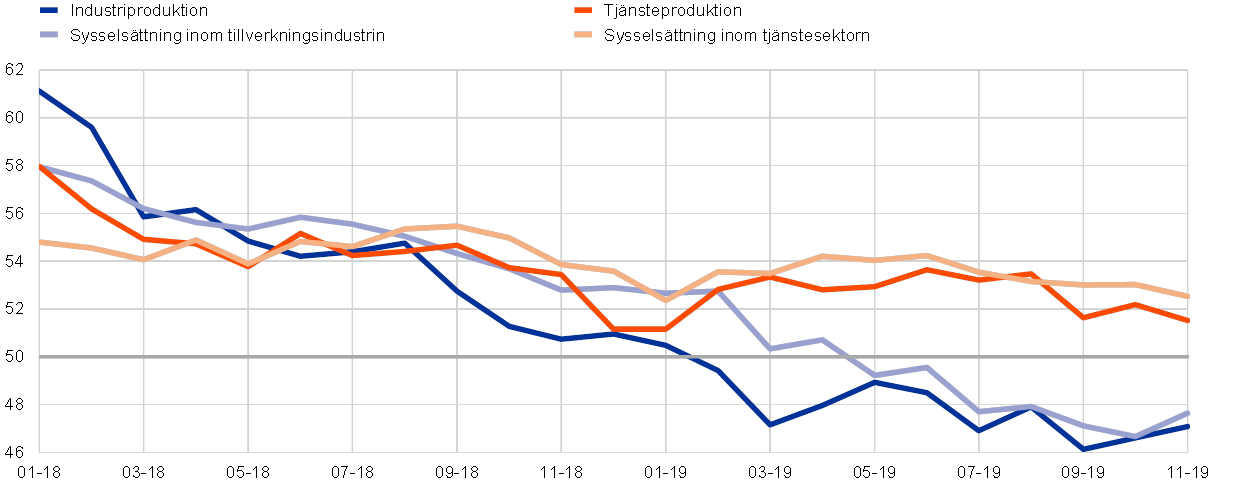

Diagram A

Euroområdets PMI-indikatorer

(diffusionsindex, 50 = ingen förändring)

Källor: Markit.

Anmärkning: Senast tillgängliga observation är november 2019.

Modellresultat tyder på att globala faktorer har varit det viktigaste skälet till det svaga inköpschefsindexet (PMI) för tillverkningsindustrin i de stora länderna i euroområdet sedan januari 2018 (se diagram B).[6] Negativa chocker som är specifika för euroområdets tillverkningsindustri har också bidragit till nedgången i PMI-indikatorerna.

Tjänstesektorn har också påverkats något negativt av globala och inhemska faktorer, men den har uppvisat större motståndskraft (se diagram B). PMI för tjänsteproduktionen har också minskat sedan januari 2018, om än i mycket mindre utsträckning än PMI för tillverkningsindustrin. Modellresultaten tyder på att de globala faktorerna också var de som bidrog mest till minskningen PMI för tjänsteproduktion även om deras inverkan var mindre uttalad än i tillverkningsindustrin. Chocker i euroområdets tillverkningsindustri spelade en begränsad roll i nedgången i PMI för tjänsteproduktion.

Diagram B

Pådrivande faktorer för PMI för tillverkningsindustrin och tjänstesektorn i euroområdet – inhemska gentemot utländska faktorer

(skillnader i diffusionsindex)

Källor: Markit och ECB:s beräkningar.

Anmärkning: Chocker identifieras med hjälp av den absoluta begränsningsmetoden (De Santis, R. A. och Zimic, S., “Spillovers among sovereign debt markets: Identification through absolute magnitude restrictions”, Journal of Applied Econometrics, Vol. 33, s. 727-747, 2018). ”MAN” står för ”manufacturing” och ”SER” för ”services” (tjänster). Senast observation är oktober 2019.

Sammanfattningsvis tyder resultaten på vissa negativa spridningseffekter från globala faktorer och från tillverkningsindustrin till tjänstesektorn, även om tjänstesektorn som helhet hittills har förblivit relativt motståndskraftig. Sannolikt beror detta på att de nuvarande negativa chockerna är förknippade med handel med varor och med bilsektorn och därmed är specifika för tillverkningsindustrin samtidigt som verksamheten inom alla sektorer har fått stöd av gynnsamma finansieringsvillkor. Detta återspeglar penningpolitikens mycket ackommoderande inriktning.

2 Priser och kostnader

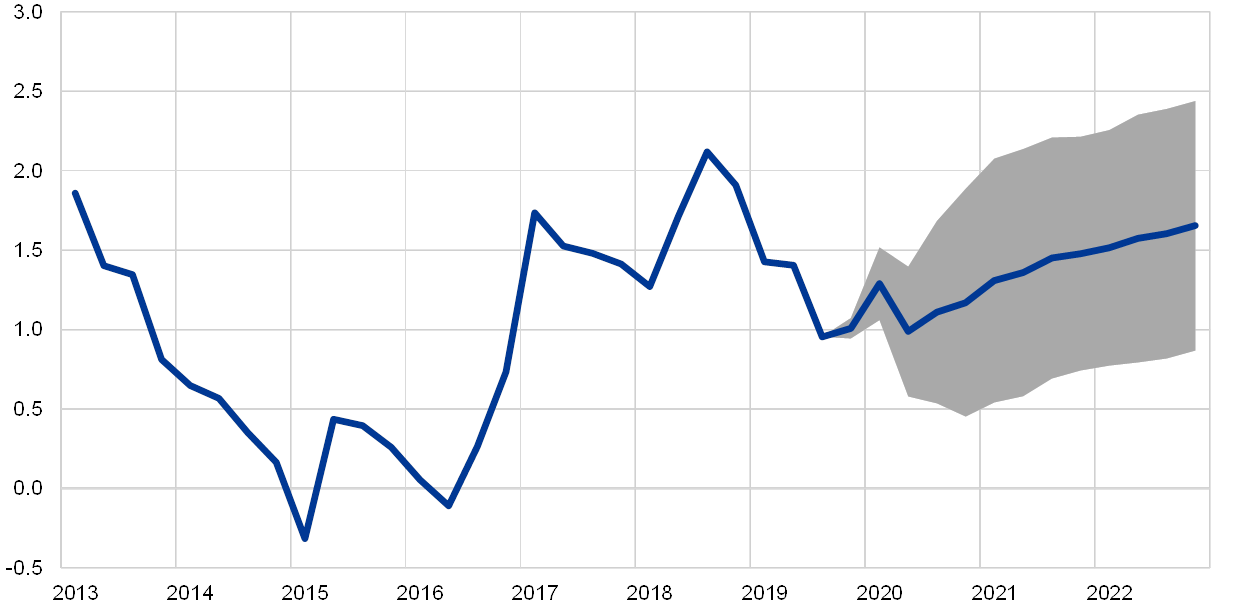

HIKP-inflationen förväntas sjunka till 1,1 procent 2020 och därefter stiga till 1,4 procent 2021 och 1,6 procent 2022 (se diagram 2). Inflationen kommer sannolikt att vara måttlig, men något volatil fram till andra kvartalet 2020, främst till följd av baseffekter i HIKP:s energiinflation. Fram till och med början av 2021 kommer HIKP:s energiinflation att förbli negativ och bli positiv först under andra kvartalet 2021 när oljepristerminerna stabiliseras och vissa skattehöjningar också får effekt. HIKP-inflationen för livsmedel beräknas ligga på runt 1,8 procent. Efter en måttlig ökning i slutet av 2019 kommer HIKP-inflationen exklusive energi och livsmedel att röra sig sidledes under 2020 och öka till 1,4 procent 2021 och till 1,6 procent 2022. Den uppåtgående trenden för HIKP-inflationen exklusive energi och livsmedel förväntas stödjas av den stärkta ekonomiska tillväxten, en relativt stabil löneutveckling på strama arbetsmarknader och av stärkta vinstmarginaler när aktiviteten åter tar fart. Detta gynnas bl.a. av de penningpolitiska åtgärder som ECB beslutade om i september 2019. Stigande priser på icke-energirelaterade råvaror förväntas också tillhandahålla visst stöd åt HIKP-inflationen exklusive energi och livsmedel.

Diagram 2

HIKP i euroområdet

(procentuella förändringar på årsbasis)

Anmärkning: Intervallen beräknas utifrån skillnaden mellan faktiska utfall och bedömningar från tidigare år. Bredden på intervallen är två gånger genomsnittet av det absoluta värdet på dessa skillnader. Metoden som används för att beräkna intervallen, med justering för exceptionella händelser, beskrivs i New procedure for constructing Eurosystem and ECB staff projection ranges, ECB, december 2009, publicerad på ECB:s webbplats.

Efter att ha lättat under andra halvåret 2019 väntas tillväxten i fråga om ersättningar per anställd gradvis öka i takt med att arbetsmarknaderna är fortsatt stram. Den främsta drivkraften bakom lönetillväxten är den förväntade stramare arbetsmarknaden i vissa delar av euroområdet. Utöver den cykliska dynamiken kan inflationsuppgången under de senaste två åren förväntas bidra till en kraftig löneutveckling i länderna i euroområdet där lönebildningsprocesserna omfattar retroaktiva inslag. Dessutom har en del länder infört högre minimilöner som kan få genomslag i lönestrukturen.

Ökningen av enhetsarbetskostnaderna beräknas minska fram till början av 2021 och därefter utvecklas i sidled. Efter en kraftig uppgång 2019 mot bakgrund av den cykliska nedgången i produktiviteten väntas ökningen av enhetsarbetskostnaderna avta under 2020 och därefter ligga kvar på 1,4 procent. Avmattningen i ökningen av enhetsarbetskostnaderna under 2020 återspeglar en uppgång i produktivitetstillväxten mot bakgrund av en platt löneutveckling, medan den efterföljande platta profilen tyder på en fortsatt ökning av produktivitetstillväxten i kombination med stigande löneökningar.

Efter att ha sjunkit 2019 väntas vinstmarginalerna fortsätta att falla under 2020 innan de återhämtar sig något under återstoden av bedömningsperioden. Vinstmarginalerna har pressats sedan mitten av 2018 och förväntas förbli komprimerade under 2020 på grund av försvagad ekonomisk aktivitet, särskilt inom tillverkningsindustrin. I denna miljö är de en buffert mot produktivitetsrelaterad acceleration av enhetsarbetskostnaderna. Tidigare prisökningar på olja har också inverkat negativt på handelsvillkoren och negativt påverkat utvecklingen av vinstmarginalerna. Dessa faktorer torde tappa i betydelse eftersom oljepriserna stabiliseras och den ekonomiska aktiviteten tar fart, med stigande löner som successivt överförs till priserna.

Efter en avmattning under 2019 väntas det externa pristrycket stiga måttligt fram till 2021 och därefter vara stabilt. Den årliga tillväxttakten för importdeflatorn beräknas ha minskat under 2019 och förväntas gradvis öka under 2020 och 2021. Denna profil bestäms till stor del av förändringar i oljepriserna. Dessa har pressat ned importpriserna under 2019 och kommer, i enlighet med vad som antyds i oljeterminspriserna, att fortsätta att dämpa dem något under bedömningsperioden, men i en betydligt mindre utsträckning. Stigande råvarupriser och de underliggande globalt pristryck bör ge stöd till importprisinflationen.

Jämfört med i september 2019 har framtidsbedömningen för HIKP-inflationen reviderats upp för 2020 och ned för 2021. Dessa revideringar förklaras delvis av energikomponenten, som har justerats uppåt 2020 men nedåt 2021 på grund av högre oljepriser på kort sikt och en något mer nedåtriktad kurva på oljepristerminer. Inflationen på livsmedelspriser har också reviderats nedåt för 2020 och 2021, delvis som resultat av lägre inflationen på internationella livsmedelspriser. Beräkningen av HIKP-inflationen exklusive livsmedel och energi har reviderats upp något för 2020 och något ned för 2021. Detta återspeglar samspelet mellan, å ena sidan, ett uppåttryck från en svagare växelkurs och indirekta effekter av högre oljepriser och, å andra sidan, lägre världsmarknadspriser och en lägre tillväxttakt för löner och vinstmarginaler.

3 Utsikter för de offentliga finanserna

Finanspolitiken i euroområdet[7] bedöms vara expansiv under 2019–2021 och i stort sett neutral under 2022. Den förväntade lättnaden i finanspolitiken under 2019–2021 härrör främst från lägre direkta skatter och högre offentliga transfereringar, samt till viss del från högre offentliga investeringar och ökad konsumtion. Under 2022 beräknas den finanspolitiska inriktningen i stort sett vara neutral, med vissa begränsade ytterligare direkta skattesänkningar och tillkommande utgifter.

Euroområdets budgetsaldo väntas sjunka stadigt under 2019–2021 och stabiliseras under 2022, medan skuldkvoten fortsätter att följa en nedåtgående bana. Att budgetsaldot sjunker under perioden 2019–2021 beror på den expansiva finanspolitiken. Detta kompenseras delvis av lägre ränteutgifter, medan konjunkturkomponenten förblir oförändrad under bedömningsperioden. Den nedåtgående utvecklingen i den offentliga skuldkvoten under bedömningsperioden stöds av en gynnsam ränte-tillväxtdifferens och av det primära överskottet, även om det senare minskar med tiden.

De finanspolitiska utsikterna för euroområdet 2020–2021 har försämrats något jämfört med framtidsbedömningen från september 2019. Efter en begränsad upprevidering 2019 återspeglar det högre budgetunderskottet under 2020 och 2021 de ytterligare finanspolitiska lättnaderna, medan konjunkturkomponenten och prognoserna för räntebetalningar i stort sett förblir oförändrade. Skuldkvoten är beräknad något högre än i framtidsbedömningarna från september 2019. Det beror på upprevideringar av historiska uppgifter, lägre beräknade primära överskott och mindre gynnsam ränte-tillväxtdifferens under 2020–2021.

Ruta 4

Känslighetsanalyser

Framtidsbedömningarna bygger i hög grad på tekniska antaganden om hur vissa nyckelvariabler utvecklas. Med tanke på att vissa av dessa variabler kan få stor effekt på bedömningarna för euroområdet kan de sistnämndas känslighet avseende alternativa utvecklingsbanor för de underliggande antagandena bidra till analysen av riskerna runt dessa bedömningar. I den här rutan diskuteras osäkerheten som omger vissa viktiga underliggande antaganden och känsligheten i bedömningarna vad gäller dessa variabler.

1) En alternativ oljeprisutveckling

Syftet med denna känslighetsanalys är att bedöma konsekvenserna av alternativa oljeprisbanor. Enligt de tekniska antagandena för oljeprisutvecklingen som huvudscenariot bygger på och som baseras på oljeterminsmarknaderna förväntas oljepriserna följa en något nedåtgående trend, varvid priset på Brentråolja hamnar på ungefär 57 US-dollar per fat i slutet av 2022. Två alternativa utvecklingsbanor för oljepriset analyseras. Den första har beräknats från den 25:e percentilen i fördelningen som ges genom den implicita täthetsfunktionen för oljepriset den 19 november 2019. Denna utveckling implicerar en gradvis nedgång i oljepriset till 46,7 US-dollar per fat 2022, vilket är 18,1 procent lägre än antagandet i huvudscenariot för det året. Baserat på det genomsnittliga resultatet från ett flertal av experternas makroekonomiska modeller skulle denna utveckling få en liten ökande effekt på real BNP-tillväxt (runt 0,1 procentenhet 2021), medan HIKP-inflationen skulle bli 0,4 procentenheter lägre 2020, 0,3 procentenheter lägre 2021 och 0,2 procentenheter lägre 2022. Den andra utvecklingsbanan har beräknats från den 75:e percentilen i samma fördelning och implicerar en oljeprisökning på 78,7 US-dollar per fat 2022, vilket är 38,1 procent högre än antagandet i grundscenariot för det året. Denna utveckling skulle implicera att HIKP-inflationen blir 0,7 procentenheter högre 2020, 0,6 procentenheter högre 2021 och 0,3 procentenheter högre 2022, medan den reala BNP-tillväxten skulle bli något lägre (0,1 procentenhet lägre för 2020, 2021 och 2022).

2) En alternativ växelkursutveckling

I känslighetsanalysen undersöks effekterna av att eurons växelkurs förstärks kraftigare än i grundscenariot. Detta scenario överensstämmer med fördelningen av den implicita riskneutrala täthetsfunktionen för växelkursen USD/EUR den 19 november 2019, som uppvisar en kraftig skevhet för en förstärkning av euron. Den 75:e percentilen i den fördelningen implicerar en appreciering av euron mot US-dollarn till en växelkurs på 1,25 USD/EUR under 2022, vilket är omkring 12,8 procent högre än antagandet i grundscenariot för det året. Det motsvarande antagandet för eurons nominella effektiva växelkurs återspeglar historiska mönster varvid förändringar i växelkursen USD/EUR motsvarar förändringar i den effektiva växelkursen med en elasticitet på strax över en halv. I detta scenario pekar det genomsnittliga resultatet från ett flertal av Eurosystemets experters makroekonomiska modeller på att både den reala BNP-tillväxten och HIKP-inflationen blir 0,2 procentenheter lägre 2020, 0,4–0,5 procentenheter lägre 2021 och 0,2–0,3 procentenheter lägre 2022.

Ruta 5

Prognoser av andra institut

Ett antal prognoser för euroområdet offentliggörs av olika institut, både av internationella organisationer och av den privata sektorn. Dessa prognoser är dock inte helt jämförbara sinsemellan eller med de makroekonomiska framtidsbedömningarna som görs av ECB:s/Eurosystemets experter eftersom de färdigställdes vid olika tidpunkter. Dessutom används olika (delvis ospecificerade) metoder för att härleda antaganden om skattepolitiska, finansiella och externa variabler, inklusive oljepriser och priser på andra råvaror. Slutligen finns det skillnader mellan metoderna för beräkning av kalenderjusteringar i de olika prognoserna (se tabellen).

Framtidsbedömningarna för real BNP-tillväxt och HIKP-inflation ligger inom intervallen för prognoserna från andra institutioner och prognoser från den privata sektorn.

Jämförelse mellan de senaste prognoserna för euroområdets reala BNP-tillväxt och HIKP-inflation

(årliga procentuella förändringar)

Källor: OECD Economic Outlook, november 2019; MJEconomics for the Euro Zone Barometer, november 2019 enkät för 2019 och 2020, oktober 2019 enkät för 2021 och 2022; Consensus Economics Forecasts, november 2019 enkät för 2019 och 2020, oktober 2019 enkät för 2021 och 2022; European Commission Economic Forecast, hösten 2019 Economic Forecast; ECB’s Survey of Professional Forecasters, 2019 Q4; IMF World Economic Outlook, oktober 2019.

Anmärkningar: Både Eurosystemets och ECB:s experters makroekonomiska framtidsbedömningar och prognoserna från OECD avser tillväxtsiffror på årsbasis som är kalenderjusterade medan Europeiska kommissionen och IMF rapporterar tillväxtsiffror på årsbasis som inte är kalenderjusterade. För andra prognoser anges inte om uppgifterna är kalenderjusterade eller ej.

© Europeiska centralbanken. 2019

Postadress 60640 Frankfurt am Main, Tyskland

Telefon +49 69 1344 0

Webbplats www.ecb.europa.eu

Alla rättigheter förbehålls. Återgivning för undervisningsändamål och icke-kommersiella syften är tillåten, under förutsättning att källan anges.

För specifik terminologi hänvisas till ECB glossary (finns endast på engelska).

HTML ISSN 2529-4849, QB-CF-19-002-SV-Q

- Stoppdatum för de tekniska antagandena, såsom oljepriser och växelkurser, var den 19 november 2019 (se ruta 1). Stoppdatum för andra uppgifter till bedömningarna var den 27 november 2019. De aktuella makroekonomiska framtidsbedömningarna omfattar perioden 2019–2022. Bedömningarna för en så lång period omgärdas dock av stor osäkerhet, vilket bör hållas i åtanke när man tolkar dem. Se artikeln ”An assessment of Eurosystem staff macroeconomic projections” i ECB:s månadsrapport från maj 2013. Se http://www.ecb.europa.eu/pub/projections/html/index.en.html för en tillgänglig version av de data som ligger till grund för de olika tabellerna och diagrammen.

- Antagandet om de nominella tioåriga statsobligationsräntorna i euroområdet grundar sig på det viktade genomsnittet av olika länders tioåriga referensobligationer, viktat med BNP på årsbasis och förlängt med terminsräntekurvan som härletts ur ECB:s ränta på samtliga tioåriga obligationer i euroområdet (”par yield”), med en inledande differens mellan de två serierna som hålls konstant under bedömningsperioden. Ränteskillnaden mellan landsspecifika statsobligationsräntor och motsvarande genomsnitt för euroområdet antas vara konstant under bedömningsperioden.

- Under första kvartalet 2019 ökade den brittiska importen med 10 procent (på kvartalsbasis) på grund av lageruppbyggnad inför den första tidsfristen för brexit den 29 mars. Därefter, under det andra kvartalet, minskade importen med 13 procent till följd av avveckling av lageruppbyggnad.

- Genomsnittet mellan 1999 och 2007.

- Se ”Inhemska kontra utländska faktorer bakom nedgången i industriproduktion i euroområdet ”, utgåva 6, Economic Bulletin, ECB, 2019.

- Den relativa betydelsen av utländska och inhemska chocker när det gäller att förklara PMI-indikatorerna för tillverkningsindustrin och tjänstesektorn bedöms utifrån en strukturell vektorautoregressiv modell (SVAR). I övningen används PMI för industriproduktion samt för tjänsteproduktion för Frankrike, Tyskland, Italien och Spanien samt PMI från euroområdet för nya exportorder. Modellen är beräknad för perioden januari 2007 till oktober 2019. Chockerna identifieras baserat på den absoluta magnitudbegränsningsmetoden: en chock i hemlandet har, när den sker, en större effekt i absoluta termer på inhemska variabler än på utländska variabler. Dessutom antas det att spridningseffekterna från handeln till tillverkningsindustrin alltid har ett positivt tecken. Identifieringsmetoden förklaras i De Santis, R. A. och Zimic, S., ”Spillovers among sovereign debt markets: Identification through absolute magnitude restrictions”, Journal of Applied Econometrics, Vol. 33, s. 727-747, 2018.

- Den finanspolitiska inriktningen mäts som förändringen av det konjunkturjusterade primärsaldot exklusive statligt stöd till finanssektorn.

- 12 December 2019

- 27 December 2019