Überblick

Nach einem schwachen Verlauf im zweiten und dritten Quartal 2019 dürfte das Wachstum des realen BIP auf kurze Sicht verhalten bleiben. Die Vertrauensindikatoren haben nachgegeben, was in erster Linie die fortdauernde Schwäche des Welthandels in einem Umfeld andauernder globaler Unsicherheiten (in Bezug auf eine Verschärfung protektionistischer Maßnahmen, eine möglicherweise stärkere Konjunkturabkühlung in China und einen ungeordneten Brexit) widerspiegelt. Dennoch zeigen die jüngsten Indikatoren für das verarbeitende Gewerbe eine gewisse Stabilisierung. Gleichzeitig haben sich die Stimmung im Baugewerbe und das Verbrauchervertrauen als robuster erwiesen. Zudem ist die Arbeitsmarktlage nach wie vor günstig. Auf mittlere Sicht dürften die sehr günstigen Finanzierungsbedingungen (gestützt durch den überaus akkommodierenden geldpolitischen Kurs der EZB), die Annahme eines geordneten Brexit und ein gewisses Nachlassen anderer globaler Unsicherheiten, die damit zusammenhängende allmähliche Erholung der Auslandsnachfrage und eine deutliche finanzpolitische Lockerung förderlich für eine nachhaltige Wachstumserholung sein. Insgesamt wird das Wachstum des realen BIP den Projektionen zufolge im Jahr 2020 geringfügig auf 1,1 % zurückgehen und dann in den Jahren 2021 und 2022 auf 1,4 % steigen. Gegenüber den Projektionen vom September 2019 wurde das Wachstum für 2020 um 0,1 Prozentpunkte nach unten korrigiert, da die Auswirkungen umfangreicher Abwärtskorrekturen der Auslandsnachfrage nur teilweise durch die Auswirkungen von stärker stützenden finanz- und geldpolitischen Maßnahmen und einer wirksamen Abwertung des Euro ausgeglichen werden.

Die HVPI-Inflation wird sich nach einer Abkühlung im Jahr 2019 den Erwartungen zufolge 2020 weiter abschwächen und dann bis 2022 allmählich auf 1,6 % steigen. Das Profil der Gesamtinflation wird in den kommenden Quartalen stark durch Basiseffekte bei der Energiepreisinflation beeinträchtigt. Die HVPI-Inflation ohne Energie und Nahrungsmittel dürfte nach einem Anstieg Ende 2019 über den Projektionszeitraum hinweg allmählich ansteigen. Förderlich dürften dabei das anziehende Wirtschaftswachstum, relativ robuste Lohnsteigerungen bei angespannter Arbeitsmarktlage und eine Erholung der Gewinnmargen dank anziehender Konjunktur, unterstützt unter anderem durch das jüngste geldpolitische Maßnahmenpaket, sein. Steigende Rohstoffpreise (außer Energie) dürften die zugrunde liegende Inflation ebenfalls unterstützen. Im Vergleich zu den Projektionen vom September 2019 wurde die HVPI-Inflation für 2020 aufgrund höherer Ölpreise nach oben und für 2021 aufgrund eines geringeren externen Preisdrucks und schwächerer Entwicklungen bei Löhnen und Gewinnmargen etwas nach unten korrigiert.[1]

1 Realwirtschaft

Die Wachstumsrate des realen BIP im Euro-Währungsgebiet lag im dritten Quartal 2019 bei 0,2 % und war damit etwas höher als in den Projektionen vom September 2019 erwartet. Die Binnennachfrage leistete im dritten Quartal 2019 einen positiven Wachstumsbeitrag, wohingegen vom Außenhandel und von den Vorratsveränderungen ein leicht dämpfender Effekt ausging. Das moderate Exportwachstum spiegelt die widrigen globalen Faktoren und insbesondere die schwache Weltwirtschaft sowie die verhaltene Auslandsnachfrage vor dem Hintergrund von erhöhten globalen Unsicherheiten wider. Das Wachstum der privaten Konsumausgaben war im dritten Quartal 2019 solide und blieb der wichtigste Wachstumstreiber.

Abbildung 1

Reales BIP des Euro-Währungsgebiets

(Veränderungen gegenüber Vorquartal in %, saison- und arbeitstäglich bereinigte Quartalswerte)

Anmerkung: Die rund um den Projektionspfad dargestellten Bandbreiten basieren auf den Differenzen zwischen den tatsächlichen Ergebnissen und früheren, über mehrere Jahre hinweg erstellten Projektionen. Die Bandbreiten entsprechen dem Durchschnitt des absoluten Werts dieser Differenzen, multipliziert mit zwei. Die zur Berechnung der Bandbreiten verwendete Methode, die auch eine Bereinigung um außergewöhnliche Ereignisse beinhaltet, wird in der EZB-Publikation New procedure for constructing Eurosystem and ECB staff projection ranges vom Dezember 2009 dargelegt, die auf der Website der EZB abrufbar ist.

Kurzfristige Indikatoren deuten auf ein verhaltenes Wachstum in naher Zukunft hin. Der von der Europäischen Kommission erstellte Indikator der wirtschaftlichen Einschätzung hat sich nach einem zweimonatigen Rückgang im November verbessert, bleibt jedoch unter dem Durchschnitt des dritten Quartals. Die fortdauernde Schwäche des Welthandels und die andauernden hohen Unsicherheiten (im Zusammenhang mit globalen Handelskonflikten, der Möglichkeit eines ungeordneten Brexit und Risiken einer stärkeren Konjunkturabkühlung in China) trüben die Erwartungen der Unternehmen. Das trifft insbesondere für das verarbeitende Gewerbe zu, wo der Indikator nach wie vor deutlich unter seinem längerfristigen Durchschnitt liegt. Hingegen haben sich die Stimmung im Baugewerbe und das Verbrauchervertrauen weiterhin als robust erwiesen. Die Einkaufsmanagerindizes deuten weiterhin auf Unterschiede zwischen den Sektoren hin. So liegen die Werte für das verarbeitende Gewerbe nach wie vor weit unterhalb der Wachstumsschwelle von 50 Punkten, obwohl sie sich jüngst etwas stabilisiert haben. Die Indizes für den Dienstleistungssektor und das Baugewerbe liegen indessen über 50 Punkten. Die Übertragungseffekte vom verarbeitenden Gewerbe auf den Dienstleistungssektor hielten sich bislang in Grenzen und entsprechen weitgehend den Erwartungen, da der Dienstleistungssektor nur begrenzt von den globalen Schocks betroffen war, die sich nachteilig auf das verarbeitende Gewerbe auswirkten (siehe Box 3). Insgesamt lassen die aktuellen Indikatoren darauf schließen, dass sich das im zweiten und dritten Quartal verzeichnete schwache Wachstum in den letzten Monaten des Jahres 2019 und Anfang 2020 fortsetzen wird.

Auf mittlere Sicht wird in den Projektionen von einem geringfügigen Abflauen der widrigen globalen Faktoren ausgegangen, wodurch wachstumsfördernde fundamentale Faktoren im Euroraum wieder an Bedeutung gewinnen dürften (siehe Abbildung 1 und Tabelle 1). Im Basisszenario wird insbesondere unterstellt, dass es zu einem geordneten Austritt des Vereinigten Königreichs aus der Europäischen Union kommt und es (außer den bereits angekündigten) keine weiteren protektionistischen Maßnahmen geben wird. Dies reduziert auch die Wahrscheinlichkeit einer starken Konjunkturabschwächung in China. Der aktuelle Grad an Unsicherheit wird demnach allmählich zurückgehen. Dadurch werden wachstumsfördernde fundamentale Faktoren wieder an Einfluss gewinnen. Es wird davon ausgegangen, dass die Finanzierungsbedingungen sehr akkommodierend bleiben und die geldpolitischen Maßnahmen der EZB, einschließlich des geldpolitischen Maßnahmenpakets vom September 2019, weiterhin auf die Wirtschaft durchwirken. Den technischen Annahmen zufolge werden sich die Nominalzinsen über den Projektionszeitraum hinweg ausgehend von dem aktuell niedrigen Niveau nur geringfügig erhöhen. Getragen von der Verbesserung des gesamtwirtschaftlichen Umfelds, sehr niedrigen Zinsen und günstigen Kreditvergabebedingungen sowohl für private Haushalte als auch für nichtfinanzielle Kapitalgesellschaften dürfte die Kreditvergabe an den nichtfinanziellen privaten Sektor in naher Zukunft weitgehend unverändert bleiben und danach ebenfalls moderat zunehmen. Zudem werden die nachlassende Notwendigkeit des Abbaus von Schulden und eine verbesserte Schuldendienstfähigkeit in den einzelnen Sektoren sowie steigende Gewinne zur Dynamik der privaten Ausgaben beitragen. Darüber hinaus dürfte das Wachstum der privaten Konsumausgaben und der Wohnungsbauinvestitionen vom relativ kräftigen Lohnwachstum und stabilen Nettovermögen sowie vom Rückgang der Arbeitslosigkeit profitieren. Den Ausfuhren des Euroraums werden voraussichtlich die projizierte Erholung der Auslandsnachfrage und die jüngste Abwertung des Euro in effektiver Rechnung zugutekommen. Schließlich dürfte der finanzpolitische Kurs im Zeitraum 2020 bis 2021 gelockert werden und 2022 weitgehend neutral ausfallen (siehe Abschnitt 3).

Allerdings dürfte das Abklingen einiger wachstumsfördernder Faktoren im Laufe des Jahres 2022 zu einem geringfügig schwächeren Wachstumsprofil führen. Das Beschäftigungswachstum wird den Erwartungen zufolge mittelfristig nachlassen, vor allem aufgrund der zunehmend bremsenden Wirkung der Engpässe beim Arbeitskräfteangebot in einigen Ländern.

Tabelle 1

Gesamtwirtschaftliche Projektionen für das Euro-Währungsgebiet

(Veränderung gegenüber Vorjahr in %)

Anmerkung: Das reale BIP und seine Komponenten, die Lohnstückkosten, das Arbeitnehmerentgelt je Arbeitnehmer und die Arbeitsproduktivität beziehen sich auf saison- und arbeitstäglich bereinigte Daten.

1) Die bei der Darstellung der projizierten Werte verwendeten Bandbreiten basieren auf den Differenzen zwischen den tatsächlichen Ergebnissen und früheren, über mehrere Jahre hinweg erstellten Projektionen. Die Bandbreiten entsprechen dem Durchschnitt des absoluten Werts dieser Differenzen, multipliziert mit zwei. Die zur Berechnung der Bandbreiten verwendete Methode, die auch eine Bereinigung um außergewöhnliche Ereignisse beinhaltet, wird in der EZB-Publikation New procedure for constructing Eurosystem and ECB staff projection ranges vom Dezember 2009 dargelegt, die auf der Website der EZB abrufbar ist.

2) Einschließlich des Handels der Euro-Länder untereinander.

3) Der Teilindex basiert auf Schätzungen der tatsächlichen Auswirkungen indirekter Steuern. Es könnten sich hier Unterschiede zu Eurostat-Daten ergeben, da diese auf der Annahme beruhen, dass steuerliche Effekte vollständig und unmittelbar auf den HVPI durchwirken.

4) Berechnet als öffentlicher Finanzierungssaldo, bereinigt um vorübergehende Effekte des Konjunkturzyklus und befristete staatliche Maßnahmen.

Das Wachstum der privaten Konsumausgaben hat sich im dritten Quartal 2019 gefestigt und dürfte über den Projektionszeitraum hinweg etwas verhaltener ausfallen. In einem von solidem Verbrauchervertrauen und günstigen Arbeitsmarktbedingungen geprägten Umfeld stieg es von 0,2 % im zweiten Quartal 2019 auf 0,5 % im dritten Quartal. Mit Blick auf die Zukunft dürfte die Quartalsdynamik der privaten Konsumausgaben in der zweiten Jahreshälfte 2019 durchschnittlich etwas stärker ausfallen als in der ersten Jahreshälfte. Dies ist teilweise auf eine verzögerte Reaktion des Konsums auf die staatlichen Maßnahmen zur Stützung des Einkommens in einigen großen Ländern zurückzuführen. Ein nach wie vor relativ starkes Verbrauchervertrauen, ein erwarteter weiterer Rückgang der Arbeitslosigkeit sowie ein anhaltendes Wachstum der Reallöhne je Arbeitnehmer im Jahr 2020 deuten auf eine Belebung der Konsumausgaben hin. Unterstützend wirken dabei auch die positiven Effekte der finanzpolitischen Lockerung in einigen Ländern. In den Jahren 2021 und 2022 dürfte das Wachstum der privaten Konsumausgaben im Einklang mit einer geringeren Zunahme des real verfügbaren Einkommens in diesen beiden Jahren etwas verhaltener ausfallen.

Die günstigen Finanzierungsbedingungen und das zunehmende Nettovermögen dürften das Wachstum der privaten Konsumausgaben fördern. Den Projektionen zufolge werden die nominalen Kreditzinsen der Banken auf kurze Sicht etwas sinken, sich dann stabilisieren und 2021 und 2022 wieder leicht steigen. Die Kreditzinsen der Banken und das Volumen der Bankkreditvergabe an private Haushalte dürften in den kommenden Jahren nur geringfügig zunehmen. Daher wird davon ausgegangen, dass die Bruttozinszahlungen auf einem niedrigen Niveau bleiben und somit weiterhin die privaten Konsumausgaben stützen. Darüber hinaus wird wegen der anhaltend robusten Bewertungsgewinne aus dem Immobilienbestand in den Jahren 2020 bis 2022 eine weitere Zunahme des Nettovermögens in realer Rechnung projiziert. Zusammen mit den früheren Fortschritten beim Verschuldungsabbau sollte auch das steigende Nettovermögen die Konsumausgaben moderat stützen.

Kasten 1

Technische Annahmen im Hinblick auf Zinssätze, Wechselkurse und Rohstoffpreise

Im Vergleich zu den Projektionen vom September 2019 enthalten die technischen Annahmen höhere Ölpreise, einen schwächeren effektiven Wechselkurs des Euro und höhere Zinssätze. Die technischen Annahmen zu den Zinssätzen und Rohstoffpreisen beruhen auf den Markterwartungen; Redaktionsschluss war der 19. November 2019. Die Kurzfristzinsen beziehen sich auf den Dreimonats-EURIBOR, wobei die Markterwartungen von der Entwicklung der Terminkontrakte abgeleitet werden. Bei Anwendung dieser Methode ergibt sich für die Kurzfristzinsen ein Durchschnittsniveau von -0,4 % in den Jahren 2019, 2020 und 2021 sowie von -0,3 % im Jahr 2022. Die Markterwartungen bezüglich der nominalen Renditen zehnjähriger Staatsanleihen im Eurogebiet implizieren ein durchschnittliches Niveau von 0,4 % im Jahr 2019, 0,3 % im Jahr 2020, 0,4 % im Jahr 2021 und 0,6 % im Jahr 2022.[2] Gegenüber den Projektionen vom September 2019 wurden die Markterwartungen hinsichtlich des Niveaus der Kurzfristzinsen für 2020 um etwa 20 Basispunkte und für 2021 um etwa 25 Basispunkte nach oben korrigiert, während die nominalen Renditen zehnjähriger Staatsanleihen im Euroraum für 2020 und 2021 um etwa 20 Basispunkte nach oben korrigiert wurden.

Was die Rohstoffpreise betrifft, so wird anhand der von den Terminmärkten nach dem Durchschnitt der zwei Wochen bis zum Redaktionsschluss am 19. November 2019 abgeleiteten Entwicklung damit gerechnet, dass der Preis pro Barrel für Rohöl der Sorte Brent im Jahr 2019 bei 63,8 USD liegt und in der Folge auf 56,8 USD im Jahr 2022 zurückgeht. Dieser Annahme zufolge sind die Ölpreise in US-Dollar gegenüber den Projektionen vom September 2019 über den gesamten Projektionszeitraum hinweg höher. Die in US-Dollar gerechneten Preise für Rohstoffe ohne Energie dürften 2019 niedriger ausfallen, in den folgenden Jahren aber wieder ansteigen.

Es wird angenommen, dass die bilateralen Wechselkurse über den Projektionshorizont hinweg unverändert auf dem durchschnittlichen Niveau bleiben, das im Zweiwochenzeitraum bis zum Redaktionsschluss am 19. November 2019 vorherrschte. Dies impliziert einen durchschnittlichen USD/EUR-Wechselkurs von 1,12 im Jahr 2019 und 1,10 im Zeitraum 2020 bis 2022, der gegenüber den Projektionen vom September 2019 etwas niedriger ist. Der effektive Wechselkurs des Euro (gegenüber 38 Handelspartnern) ist seit den Projektionen vom September 2019 um 1,6 % gesunken. Das ist auf eine Aufwertung des Pfund Sterling, da die Angst vor einem unmittelbar bevorstehenden ungeordneten Brexit nachgelassen hat, und die relative Stärke einiger Währungen von Schwellenländern zurückzuführen.

Technische Annahmen

Das Wachstum der Wohnungsbauinvestitionen dürfte sich, wenn auch in moderaterem Tempo, fortsetzen. Auf kurze Sicht deuten die Vertrauensindikatoren für das Baugewerbe darauf hin, dass die Wohnungsbauinvestitionen weiterhin zunehmen, wenn auch moderat. Darauf lassen auch die geringere Anzahl der erteilten Baugenehmigungen sowie die jüngsten Umfragen schließen, aus denen hervorgeht, dass der Anteil der Haushalte, die im kommenden Jahr Modernisierungsmaßnahmen planen, rückläufig ist. Mittelfristig wird erwartet, dass sich das Wachstum der Wohnungsbauinvestitionen auf niedrigem Niveau stabilisiert, was auf die zunehmend bremsende Wirkung von Kapazitätsengpässen im Baugewerbe in einigen Ländern zurückgeführt wird. Auch ungünstige demografische Entwicklungen in einigen Ländern dürften die Wohnungsbauinvestitionen auf mittlere Sicht dämpfen.

Die Unternehmensinvestitionen dürften auf kurze Sicht verhalten bleiben, bevor sie über den Projektionszeitraum hinweg allmählich wieder an Schwung gewinnen. Das Wachstum der Unternehmensinvestitionen dürfte auf kurze Sicht weiter verhalten bleiben, was größtenteils auf ungünstige konjunkturelle Effekte im Zusammenhang mit einer schwachen Auslandsnachfrage, eine Verringerung der Kapazitätsauslastung in Richtung ihres historischen Durchschnittswerts und eine erhöhte Unsicherheit zurückzuführen ist. Mittelfristig dürfte das Wachstum der Unternehmensinvestitionen wieder anziehen, jedoch weniger dynamisch ausfallen als in den vorangegangenen Jahren, was die relativ moderate Entwicklung im Welthandel sowie den geringeren Kapazitätsbedarf hinsichtlich neuer Anlagen widerspiegelt. Auf längere Sicht wird jedoch davon ausgegangen, dass die Unsicherheit allmählich nachlässt und einige günstige fundamentale Faktoren die Unternehmensinvestitionen unterstützen. Erstens werden Unternehmen ihre Investitionen aufgrund der in den nächsten Jahren weiterhin hohen Gesamtnachfrage aufstocken, um ihren Bestand an Produktivkapital zu erhöhen. Zweitens dürften die Finanzierungsbedingungen über den Projektionszeitraum hinweg sehr vorteilhaft bleiben. Drittens werden sich die Gewinnmargen den Erwartungen zufolge verbessern, wodurch das Investitionswachstum gefördert werden sollte. Viertens dürften die Unternehmensinvestitionen durch einen Rückgang der Verschuldungsquote im Sektor der nichtfinanziellen Kapitalgesellschaften in den letzten Jahren unterstützt werden. Dieser Rückgang war auf eine Erholung der Aktienkurse, den anhaltenden Vermögensaufbau und das moderate Wachstum der Fremdfinanzierung zurückzuführen. Die konsolidierte Bruttoverschuldung liegt allerdings nach wie vor über dem Vorkrisenniveau und dürfte über den Projektionszeitraum hinweg moderat steigen. Schließlich sind die Bruttozinszahlungen von nichtfinanziellen Kapitalgesellschaften in den letzten Jahren auf ein Rekordtief gesunken und dürften in den kommenden Jahren nur allmählich steigen, was den Unternehmensinvestitionen zugutekommt.

Kasten 2

Das außenwirtschaftliche Umfeld

Die zuletzt verfügbaren Daten bestätigen den starken Wachstumsrückgang des weltweiten realen BIP (ohne Euro-Währungsgebiet) im Jahr 2019. Nach einer deutlichen Abkühlung in der zweiten Jahreshälfte 2018 entwickelte sich die Weltwirtschaft im Laufe des Jahres 2019 weiter schwach und verzeichnete die schwächste Wachstumsdynamik seit der weltweiten Finanzkrise. Die schwache Entwicklung im verarbeitenden Gewerbe und bei den Investitionen ist angesichts der weiter zunehmenden handelspolitischen Unsicherheit nach wie vor das bedeutendste Hemmnis für die Weltwirtschaft und wird nur zum Teil durch die konjunkturpolitischen Impulse ausgeglichen, die in einigen Ländern gesetzt wurden, um den sich eintrübenden Aussichten entgegenzuwirken. Die in den Schwellenländern beobachtete konjunkturelle Schwäche fiel aufgrund von idiosynkratischen Schocks zur Jahreswende und strukturellen Problemen in einigen dieser Länder stärker aus als erwartet. In den fortgeschrittenen Volkswirtschaften trugen fördernde wirtschaftspolitische Maßnahmen und einige günstige temporäre Faktoren zur Abfederung des wirtschaftlichen Abschwungs bei.

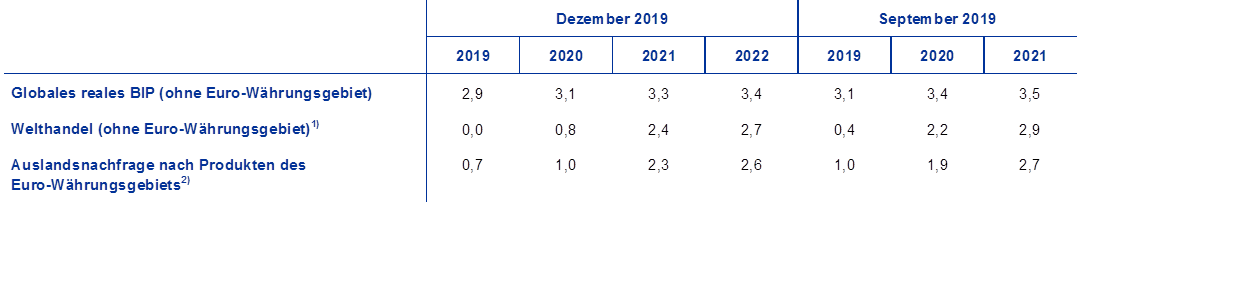

Auf mittlere Sicht wird das weltweite Wachstum den Projektionen zufolge anziehen, was auf eine moderate Erholung in den Schwellenländern zurückzuführen ist. Dadurch wird der Wachstumsrückgang in den fortgeschrittenen Volkswirtschaften und China ausgeglichen. Nach einem Rückgang von 3,8 % (2018) auf 2,9% (2019) wird sich das weltweite Wachstum (ohne Euro-Währungsgebiet) den Projektionen zufolge allmählich erholen und bis 2022 3,4 % erreichen. Die Entwicklung des Weltwirtschaftswachstums wird maßgeblich von drei Faktoren bestimmt. Eine Abschwächung der Konjunkturdynamik in den meisten fortgeschrittenen Volkswirtschaften und der allmähliche Übergang Chinas zu einer langsameren Wachstumsentwicklung werden das globale Wachstum belasten. Umgekehrt werden günstige Basiseffekte dank einer Stabilisierung der Wirtschaftstätigkeit in den Schwellenländern, die eine schwerwiegende Rezession durchlebten (z. B. Argentinien, Venezuela und Iran), zur Erholung beitragen. Verglichen mit den Projektionen vom September 2019 wurden die weltweiten Wachstumsaussichten über den Projektionszeitraum hinweg nach unten korrigiert. Dies erfolgte vor dem Hintergrund, dass die Erholung in einigen Schwellenländern weniger dynamisch ausgefallen ist als zunächst erwartet, sowie – in geringerem Umfang – in Anbetracht der Auswirkungen der anhaltenden Handelsspannungen.

Angesichts einer wiederkehrenden Eskalation der Handelskonflikte und einer Abkühlung in der Industriekonjunktur ist der Welthandel (ohne Euro-Währungsgebiet) im Jahr 2019 deutlich zurückgegangen. In den fortgeschrittenen Volkswirtschaften wird der Handel den Projektionen zufolge im dritten und vierten Quartal 2019 zu einem moderaten Wachstum zurückkehren, gestützt durch eine Normalisierung der Einfuhren in das Vereinigte Königreich (nach dem kräftigen Rückgang im zweiten Quartal infolge der außerordentlichen Aufstockung der Lagerbestände Anfang 2019[3]) und durch einen Anstieg der Einfuhren in mittel- und osteuropäischen EU-Mitgliedstaaten, nach einer vorübergehenden Verlangsamung im zweiten Quartal. In den Schwellenländern dürfte der Handel im dritten Quartal aufgrund der ungünstigen Handelsentwicklungen in China, der konjunkturellen Abkühlung in Indien und der politischen Turbulenzen in Lateinamerika in den negativen Bereich rutschen. Der Handel in diesen Volkswirtschaften dürfte sich allerdings im vierten Quartal weitgehend stabilisieren.

Das außenwirtschaftliche Umfeld

(Veränderung gegenüber Vorjahr in %)

1) Berechnet als gewichteter Durchschnitt der Importe.

2) Berechnet als gewichteter Durchschnitt der Importe von Handelspartnern des Eurogebiets.

Auf mittlere Sicht dürften die globalen Einfuhren (ohne Euro-Währungsgebiet) allmählich steigen, wobei ihr Wachstumstempo unter dem der Weltwirtschaft liegt. Die weitere Verschärfung der Handelsspannungen (deren Auswirkungen noch bis ins Jahr 2020 spürbar sein werden), eine langsamere Erholung in den Schwellenländern als erwartet und die strukturelle Neuausrichtung der chinesischen Wirtschaft werden dazu beitragen, dass die Erholung des Welthandels auf sich warten lässt. Folglich wird die Produktionselastizität des Handels den Projektionen zufolge erst nach dem Projektionszeitraum auf einen Wert von 1 zurückkehren. Das globale Importwachstum (ohne Euro-Währungsgebiet) dürfte deutlich von 4,6 % (2018) auf null (2019) zurückgehen, bevor es sich erholt und auf Werte von 0,8 % (2020), 2,4 % (2021) und 2,7 % (2022) steigt. Nach einem Anstieg um 3,7 % im Jahr 2018 dürfte sich die Auslandsnachfrage des Euroraums 2019 auf 0,7 % verlangsamen, bevor sie allmählich wieder zunimmt und 1,0 % (2020), 2,3 % (2021) und 2,6 % (2022) erreicht. Gegenüber den Projektionen vom September 2019 wurde sie für 2019 um 0,3 Prozentpunkte, für 2020 um 0,9 Prozentpunkte und für 2021 um 0,4 Prozentpunkte nach unten korrigiert. Neben den Auswirkungen der nach Redaktionsschluss für die Projektionen vom September 2019 bekannt gegebenen Zölle und schwächeren Zahlen spiegeln diese Korrekturen auch eine breit angelegte Schwäche der Importdynamik in entwickelten Volkswirtschaften und Schwellenländern vor dem Hintergrund verhaltener Wachstumsaussichten wider.

Das Exportwachstum wird den Projektionen zufolge auf kurze Sicht verhalten sein und sich über den restlichen Projektionszeitraum hinweg wieder allmählich erholen. Nach niedrigen Wachstumsraten im zweiten und dritten Quartal 2019 dürften die Ausfuhren in den letzten Monaten des Jahres 2019 im Einklang mit der anhaltenden Verlangsamung des Welthandels weiterhin schwach bleiben. Auf mittlere Sicht dürften sich die Ausfuhren des Euroraums erholen und im Wesentlichen im Einklang mit der Auslandsnachfrage steigen (siehe Kasten 2). Die Einfuhren werden den Erwartungen zufolge nach einem starken Ergebnis im zweiten Quartal 2019 (im Zusammenhang mit einem kräftigen Anstieg des Investitionswachstums in Irland) und einem moderaten Wachstum im dritten Quartal über den Projektionszeitraum hinweg weitgehend im Einklang mit der Gesamtnachfrage (Binnennachfrage plus Exporte) steigen. Insgesamt wird über den gesamten Projektionszeitraum hinweg mit einem weitgehend neutralen Beitrag des Außenhandels zum Wachstum des realen BIP gerechnet.

Bei der Beschäftigung wird den Projektionen zufolge ein verhaltenes Wachstum zu beobachten sein. Auf kurze Sicht ist dies teilweise auf temporäre Faktoren zurückzuführen, während sich im weiteren Verlauf des Projektionszeitraums Engpässe beim Arbeitskräfteangebot auftun dürften. Die Anzahl der Beschäftigten stieg im dritten Quartal 2019 um 0,1 %, was im Vergleich mit den vierteljährlichen Wachstumsraten der letzten vier Jahre auf eine nachlassende Dynamik hindeutet. Das Beschäftigungswachstum wird den Projektionen zufolge aufgrund von Engpässen beim Arbeitskräfteangebot auf mittlere Sicht eher verhalten bleiben. Darüber hinaus wird damit gerechnet, dass auch die Nachfrage nach Arbeitskräften gegen Ende des Projektionszeitraums parallel zur konjunkturellen Abkühlung sinken wird.

Das Wachstum der Erwerbsbevölkerung dürfte sich über den Projektionszeitraum hinweg abschwächen. Es wird damit gerechnet, dass die Zahl der Erwerbspersonen durch die projizierte Nettozuwanderung von Arbeitskräften (einschließlich der erwarteten Integration von Flüchtlingen) und einen anhaltenden Anstieg der Erwerbsbeteiligung weiterhin zunehmen wird. Diese Faktoren dürften sich allerdings über den Projektionszeitraum hinweg abschwächen, während sich der für das Wachstum der Erwerbsbevölkerung nachteilige Effekt der Bevölkerungsalterung den Erwartungen zufolge verstärkt, da mehr ältere Arbeitnehmer aus der Erwerbsbevölkerung ausscheiden, als junge Arbeitnehmer nachrücken.

Die Arbeitslosenquote im Euroraum dürfte stetig zurückgehen und sich im Jahr 2022 auf 7,1 % belaufen. Die Arbeitslosenquote sank im Oktober 2019 auf 7,5 %, den niedrigsten Stand seit 2008. Bei den Arbeitslosenquoten ist im Euro-Währungsgebiet weiterhin mit erheblichen Unterschieden zu rechnen.

Das Wachstum der Arbeitsproduktivität dürfte sich über den Projektionszeitraum hinweg wieder erholen. Vor dem Hintergrund der unerwarteten konjunkturellen Abkühlung verlangsamte sich das Wachstum der Arbeitsproduktivität pro Arbeitnehmer und pro Stunde 2018, nachdem es im Vorjahr eine starke Dynamik verzeichnet hatte. Auch das Produktivitätswachstum wird 2019 aufgrund eines schwachen Produktionswachstums und trotz eines immer noch ziemlich robusten Beschäftigungswachstums verhalten ausfallen. Das Produktivitätswachstum wird den Erwartungen zufolge über den restlichen Projektionszeitraum hinweg steigen, da die konjunkturelle Dynamik wieder anzieht, während sich das Wachstum des Arbeitseinsatzes verlangsamt. Auf mittlere Sicht dürfte sich das jährliche Arbeitsproduktivitätswachstum der vor der Krise verzeichneten durchschnittlichen Wachstumsrate von 1,0 % annähern.[4]

Verglichen mit den Projektionen vom September 2019 wurde die Wachstumsrate des realen BIP für 2020 nach unten korrigiert, während sie für 2021 unverändert bleibt. Das Wachstum für 2020 wurde nach unten korrigiert, da die Auswirkungen umfangreicher Abwärtskorrekturen der Auslandsnachfrage nur teilweise durch die Auswirkungen von stärker stützenden fiskal- und geldpolitischen Maßnahmen und einer effektiven Abwertung des Euro ausgeglichen werden. 2021 werden die Auswirkungen einer weiteren, schwächeren Abwärtskorrektur der Auslandsnachfrage durch zusätzliche Stützungsmaßnahmen ausgeglichen.

Kasten 3

Länder- und sektorübergreifende Übertragungseffekte im Euroraum

Das Wirtschaftswachstum im Eurogebiet wurde seit Anfang 2018 von zwei gleichzeitigen Entwicklungen geprägt: a) einer Abschwächung des Welthandels, auch angesichts zunehmender Handelsspannungen und anhaltender globaler politischer Unsicherheit sowie b) einer Entkopplung von verarbeitendem Gewerbe und Dienstleistungssektor. Die Entwicklung im verarbeitenden Gewerbe, die sich im Einkaufsmanagerindex (EMI) (siehe Abbildung A) widerspiegelt, wird seit Anfang 2018 durch den Rückgang des Welthandels sowie durch andere negative binnenwirtschaftliche Faktoren, insbesondere in Zusammenhang mit der deutschen Automobilindustrie, erheblich beeinträchtigt.[5] Die Aktivität im Dienstleistungssektor ist bislang insgesamt relativ widerstandsfähig geblieben, obgleich aktuelle auf Umfragen beruhende Indikatoren auf eine gewisse Schwäche bei den Dienstleistungen hindeuten.

Abbildung AEinkaufsmanagerindizes des Euro-Währungsgebiets

(Diffusionsindex, 50 = keine Änderung)

Quellen: Markit.

Anmerkung: Die jüngsten Angaben beziehen sich auf November 2019.

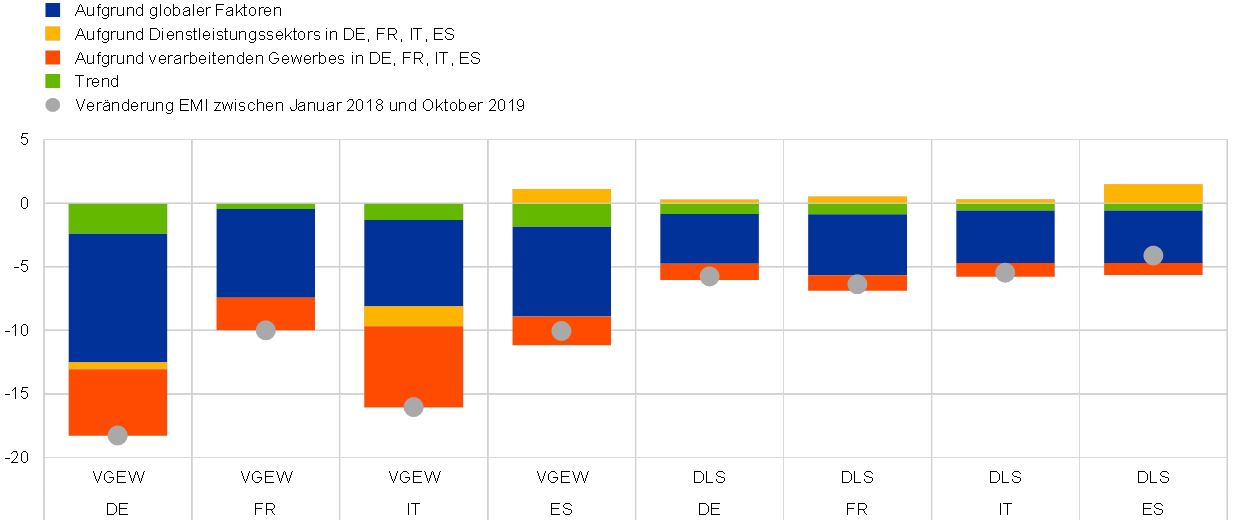

Die Modellergebnisse deuten darauf hin, dass globale Faktoren der Hauptgrund für die seit Januar 2018 verzeichnete Schwäche des Einkaufsmanagerindex (EMI) für die Produktion im verarbeitenden Gewerbe in den großen Ländern des Eurogebiets gewesen sind (siehe Abbildung B).[6] Negative Schocks, die speziell das verarbeitende Gewerbe des Euroraums betreffen, haben ebenfalls zum Rückgang des EMI für die Produktion im verarbeitenden Gewerbe beigetragen.

Auch der Dienstleistungssektor ist in gewissem Maße durch globale und binnenwirtschaftliche Faktoren beeinträchtigt worden, hat sich jedoch als widerstandsfähiger erwiesen (siehe Abbildung B). Ebenso wie der EMI für die Produktion im verarbeitenden Gewerbe ist auch der EMI für die Produktion im Dienstleistungssektor seit Januar 2018 zurückgegangen, wenngleich in viel geringerem Umfang. Die Modellergebnisse deuten darauf hin, dass globale Faktoren auch maßgeblich zum Rückgang des EMI für die Produktion im Dienstleistungssektor verantwortlich waren, obwohl ihre Auswirkungen weniger ausgeprägt waren als im verarbeitenden Gewerbe. Schocks im verarbeitenden Gewerbe im Euro-Währungsgebiet spielten beim Rückgang des EMI für die Produktion im Dienstleistungssektor eine untergeordnete Rolle.

Abbildung B

Triebfedern der Einkaufsmanagerindizes für das verarbeitende Gewerbe und den Dienstleistungssektor im Euroraum – inländische und ausländischen Faktoren

(Differenz beim Diffusionsindex)

Quellen: Markit und EZB-Berechnungen.

Anmerkung: Schocks werden mithilfe der Methode der absoluten Größenrestriktionen identifiziert (R. A. De Santis und S. Zimic, Spillovers among sovereign debt markets: Identification through absolute magnitude restrictions, Journal of Applied Econometrics, Bd. 33, S. 727-747, 2018. „VGEW“ steht für das verarbeitende Gewerbe und „DLS“ für den Dienstleistungssektor. Die jüngsten Angaben beziehen sich auf Oktober 2019.

Insgesamt deuten die Ergebnisse darauf hin, dass es einige negative Übertragungseffekte von globalen Faktoren und vom verarbeitenden Gewerbe auf den Dienstleistungssektor gegeben hat, obgleich letzterer insgesamt bisher relativ widerstandsfähig geblieben ist. Dies spiegelt wahrscheinlich die Tatsache wider, dass die derzeitigen negativen Schocks mit dem Warenhandel und dem Automobilsektor zusammenhängen und somit spezifisch für das verarbeitende Gewerbe sind, während gleichzeitig die Aktivität in allen Sektoren durch günstige Finanzierungsbedingungen abgefedert wurde, die den stark akkommodierenden geldpolitischen Kurs widerspiegeln.

2 Preise und Kosten

Die am HVPI gemessene Inflation dürfte 2020 auf 1,1 % sinken und danach 2021 auf 1,4 % und 2022 auf 1,6 % steigen (siehe Abbildung 2). Die Gesamtinflation dürfte bis zum zweiten Quartal 2020 moderat, wenn auch etwas volatil ausfallen, was hauptsächlich auf Basiseffekte bei der HVPI-Energiepreisinflation zurückzuführen ist. Letztere wird bis Anfang 2021 negativ bleiben und erst im zweiten Quartal 2021 wieder positives Terrain erreichen, wenn sich die Ölpreisterminkurve stabilisiert und auch einige Steuererhöhungen Wirkung zeigen. Die am HVPI gemessene Teuerung bei Nahrungsmitteln dürfte sich um die Marke von 1,8 % bewegen. Die HVPI-Inflation ohne Energie und Nahrungsmittel wird sich nach einem leichten Anstieg bis Ende 2019 im Jahresverlauf 2020 seitwärts entwickeln und 2021 auf 1,4 % sowie 2022 auf 1,6 % steigen. Der Aufwärtstrend der HVPI-Inflation ohne Energie und Nahrungsmittel dürfte durch die konjunkturelle Belebung, relativ robuste Lohnsteigerungen bei angespannter Arbeitsmarktlage und eine Erholung der Gewinnmargen dank anziehender Konjunktur, unterstützt unter anderem durch die geldpolitischen Maßnahmen der EZB vom September 2019, untermauert werden. Die HVPI-Inflation ohne Energie und Nahrungsmittel dürfte ferner in gewissem Maße von Preissteigerungen bei Rohstoffen ohne Energie profitieren.

Abbildung 2

HVPI des Euro-Währungsgebiets

(Veränderung gegenüber dem Vorjahr in %)

Anmerkung: Die rund um den Projektionspfad dargestellten Bandbreiten basieren auf den Differenzen zwischen den tatsächlichen Ergebnissen und früheren, über mehrere Jahre hinweg erstellten Projektionen. Die Bandbreiten entsprechen dem Durchschnitt des absoluten Werts dieser Differenzen, multipliziert mit zwei. Die zur Berechnung der Bandbreiten verwendete Methode, die auch eine Bereinigung um außergewöhnliche Ereignisse beinhaltet, wird in der EZB-Publikation New procedure for constructing Eurosystem and ECB staff projection ranges vom Dezember 2009 dargelegt, die auf der Website der EZB abrufbar ist.

Nach einer Abschwächung in der zweiten Jahreshälfte 2019 wird das Wachstum des Arbeitnehmerentgelts je Arbeitnehmer den Projektionen zufolge angesichts anhaltend angespannter Arbeitsmärkte allmählich an Dynamik gewinnen. Haupttriebfeder des Lohnwachstums ist die erwartete zunehmende Verknappung des Arbeitskräfteangebots in einigen Teilen des Eurogebiets. Neben der Konjunkturdynamik dürfte die in den vergangenen zwei Jahren anziehende Gesamtinflation zu einem kräftigen Lohnwachstum in den Euro-Ländern beitragen, in denen der Lohnbildungsprozess vergangenheitsbezogene Elemente beinhaltet. Zudem haben einige Länder Erhöhungen des Mindestlohns eingeführt, die auf die Lohnverteilung durchwirken könnten.

Das Wachstum der Lohnstückkosten wird den Projektionen zufolge bis Anfang 2021 zurückgehen und sich danach seitwärts entwickeln. Nachdem die Lohnstückkosten 2019 vor dem Hintergrund des zyklischen Rückgangs der Produktivität kräftig angestiegen waren, dürfte sich ihr Wachstum im Laufe des Jahres 2020 abschwächen und danach bei 1,4 % verharren. Die Verlangsamung des Wachstums der Lohnstückkosten im Jahr 2020 spiegelt eine Beschleunigung des Produktivitätswachstums vor dem Hintergrund eines stagnierenden Lohnwachstums wider. Das danach folgende flache Wachstumsprofil weist indes auf einen kontinuierlichen Anstieg des Produktivitätswachstums gepaart mit einem anziehenden Lohnwachstum hin.

Nach einem Rückgang im Jahr 2019 dürften die Gewinnmargen 2020 weiter sinken, bevor sie sich über den verbleibenden Projektionszeitraum hinweg leicht erholen. Die Gewinnmargen sind seit Mitte 2018 rückläufig und dürften im Laufe des Jahres 2020 auf niedrigem Niveau verharren. Grund hierfür ist die konjunkturelle Abkühlung, insbesondere im verarbeitenden Gewerbe. In diesem Umfeld mildern sie die produktivitätsbedingte Beschleunigung der Lohnstückkosten. Außerdem wurden die Terms of Trade in der Vergangenheit durch Ölpreissteigerungen belastet, was sich negativ auf die Entwicklung der Gewinnspannen ausgewirkt hat. Diese Faktoren dürften im Zuge einer Stabilisierung der Ölpreise und einer wieder anziehenden konjunkturellen Entwicklung an Bedeutung verlieren, wobei vergangene Lohnzuwächse allmählich auf die Preise durchschlagen.

Nach einem Rückgang im Laufe des Jahres 2019 dürfte der außenwirtschaftliche Preisdruck bis 2021 leicht ansteigen und danach stabil bleiben. Die jährliche Wachstumsrate des Importdeflators ist Schätzungen zufolge 2019 zurückgegangen und dürfte 2020 und 2021 allmählich steigen. Dieses Verlaufsprofil wird im Wesentlichen von der Ölpreisentwicklung bestimmt, die 2019 die Wachstumsrate der Importpreise gedrückt hat und sie, wie durch die Ölpreisterminkurve impliziert, über den Projektionszeitraum hinweg weiterhin leicht dämpfen wird, wenn auch in deutlich geringerem Maße. Der Auftrieb bei den Importpreisen dürfte durch steigende Preise für Rohstoffe ohne Öl und den zugrunde liegenden globalen Preisdruck gestützt werden.

Gegenüber den Projektionen vom September 2019 wurde der Ausblick für die HVPI-Inflation im Jahr 2020 nach oben und im Jahr 2021 nach unten korrigiert. Diese Korrekturen sind zum Teil auf die Energiekomponente zurückzuführen, die für 2020 nach oben, für 2021 jedoch nach unten korrigiert wurde. Gründe hierfür sind die auf kurze Sicht höheren Ölpreise sowie eine etwas stärker nach unten gerichtete Ölpreisterminkurve. Auch die Teuerung bei Nahrungsmitteln wurde für 2020 und 2021 nach unten korrigiert, was zum Teil auf die niedrigere Inflation bei den internationalen Nahrungsmittelrohstoffpreisen zurückzuführen ist. Die Projektion für die HVPI-Inflation ohne Nahrungsmittel und Energie wurde für 2020 leicht nach oben und für 2021 leicht nach unten korrigiert. Hierin spiegelt sich das Zusammenspiel zwischen dem Aufwärtsdruck aufgrund eines schwächeren Wechselkurses sowie den indirekten Auswirkungen höherer Ölpreise einerseits und den niedrigeren globalen Preisen sowie einer schwächeren Entwicklung bei Löhnen und Gewinnmargen andererseits wider.

3 Haushaltsaussichten

Der finanzpolitische Kurs im Eurogebiet[7] dürfte 2019 bis 2021 expansiv sein und 2022 weitgehend neutral ausfallen. Die projizierte Lockerung des finanzpolitischen Kurses von 2019 bis 2021 ist in erster Linie auf Kürzungen bei den direkten Steuern und höhere staatliche Transferzahlungen sowie in gewissem Umfang auf höhere staatliche Investitionen und Konsumausgaben zurückzuführen. Für 2022 wird ein weitgehend neutraler finanzpolitischer Kurs mit einigen weiteren begrenzten Kürzungen bei den direkten Steuern sowie zusätzlichen Ausgaben projiziert.

Der Haushaltssaldo des Euroraums wird den Projektionen zufolge im Zeitraum 2019 bis 2021 stetig zurückgehen und sich 2022 stabilisieren, wohingegen die Schuldenquote ihre Abwärtsentwicklung fortsetzt. Der Rückgang des Haushaltssaldos von 2019 bis 2021 ist auf den expansiven finanzpolitischen Kurs zurückzuführen. Dies wird teilweise durch niedrigere Zinsausgaben kompensiert, während die konjunkturelle Komponente über den Projektionszeitraum hinweg unverändert bleibt. Die über den Projektionszeitraum hinweg rückläufige öffentliche Schuldenquote wird durch das günstige Zins-Wachstums-Differenzial und den Primärüberschuss gestützt, obgleich letzterer im Zeitverlauf zurückgeht.

Die Haushaltsaussichten des Euroraums für 2020 bis 2021 haben sich gegenüber den Projektionen vom September 2019 etwas verschlechtert. Nach einer geringfügigen Aufwärtskorrektur 2019 spiegelt das höhere Haushaltsdefizit in den Jahren 2020 und 2021 die zusätzliche finanzpolitische Lockerung wider, während die konjunkturelle Komponente und die Zinsprojektionen weitgehend unverändert bleiben. Die Schuldenquote dürfte gegenüber den Projektionen vom September 2019 etwas höher ausfallen. Gründe hierfür sind die Aufwärtskorrekturen historischer Daten, niedrigere projizierte Primärüberschüsse sowie ungünstigere Zins-Wachstums-Diffenziale im Zeitraum 2020 bis 2021.

Kasten 4

Sensitivitätsanalysen

Die Projektionen stützen sich maßgeblich auf technische Annahmen hinsichtlich der Entwicklung bestimmter Schlüsselgrößen. Da Letztere zum Teil einen großen Einfluss auf die Projektionen für das Eurogebiet haben können, lassen sich aus einer Untersuchung der Sensitivität der Projektionen in Bezug auf divergierende Entwicklungen der zugrunde liegenden Annahmen Aussagen über die Risiken gewinnen, mit denen die Projektionen behaftet sind. In diesem Kasten werden die Unwägbarkeiten einiger wesentlicher zugrunde liegender Annahmen und die Sensitivität der Projektionen in Bezug auf diese Annahmen erörtert.

1) Divergierende Entwicklungen des Ölpreises

Mit der Sensitivitätsanalyse sollen die Implikationen divergierender Entwicklungen des Ölpreises beurteilt werden. Die den Basisprojektionen zugrunde liegenden technischen Annahmen für die Ölpreisentwicklung prognostizieren auf Basis der Ölterminmärkte einen geringfügigen Rückgang der Ölpreise. Demnach dürfte der Preis für Rohöl der Sorte Brent Ende des Jahres 2022 bei rund 57 USD pro Barrel liegen. Es werden zwei divergierende Ölpreisentwicklungen analysiert. Die erste basiert auf dem 25. Perzentil der Verteilung der Dichten, die aus Optionen für den Ölpreis am 19. November 2019 gewonnen wurde. Diese Entwicklung impliziert einen allmählichen Rückgang des Ölpreises auf 46,7 USD pro Barrel im Jahr 2022, was 18,1 % unter der im Basisszenario für jenes Jahr geltenden Annahme liegt. Verwendet man den Durchschnitt der Ergebnisse einer Reihe von makroökonomischen Modellen, die von Experten entwickelt wurden, hätte diese Entwicklung geringfügige positive Auswirkungen auf das Wachstum des realen BIP (etwa 0,1 Prozentpunkte im Jahr 2021), während die am HVPI gemessene Inflation um 0,4 Prozentpunkte (2020), 0,3 Prozentpunkte (2021) und 0,2 Prozentpunkte (2022) niedriger ausfiele. Die zweite Entwicklung basiert auf dem 75. Perzentil derselben Verteilung und impliziert einen Anstieg des Ölpreises auf 78,7 USD pro Barrel im Jahr 2022, was 38,1 % über der im Basisszenario für jenes Jahr geltenden Annahme liegt. Diese Entwicklung wäre mit einer um 0,7 Prozentpunkte (2020), 0,6 Prozentpunkte (2021) und 0,3 Prozentpunkte (2022) höheren HVPI-Inflation verbunden, während das reale BIP-Wachstum geringfügig (um 0,1 Prozentpunkte in den Jahren 2020, 2021 und 2022) niedriger wäre.

2) Divergierende Entwicklung des Wechselkurses

Diese Sensitivitätsanalyse untersucht die Auswirkungen eines Anstiegs des Euro-Wechselkurses. Dieses Szenario entspricht der Verteilung der risikoneutralen Dichten, die aus Optionen für den USD/EUR-Wechselkurs am 19. November 2019 gewonnen wurde und eine starke Schiefe in Richtung einer Aufwertung des Euro aufweist. Das 75. Perzentil dieser Verteilung impliziert eine Aufwertung des Euro gegenüber dem US-Dollar auf einen Wechselkurs von 1,25 USD/EUR im Jahr 2022, was 12,8 % über der im Basisszenario für jenes Jahr geltenden Annahme liegt. Die entsprechende Annahme für den nominalen effektiven Wechselkurs des Euro spiegelt historische Regelmäßigkeiten wider. Danach entsprechen Änderungen des USD/EUR-Wechselkurses Änderungen des effektiven Wechselkurses mit einer Elastizität von knapp über 50 %. In diesem Szenario deuten die Ergebnisse mehrerer von Experten entwickelter makroökonomischer Modelle im Durchschnitt darauf hin, dass sowohl das Wachstum des realen BIP als auch die am HVPI gemessene Inflation um 0,2 Prozentpunkte (2020), 0,4-0,5 Prozentpunkte (2021) und 0,2-0,3 Prozentpunkte (2022) niedriger ausfielen.

Kasten 5

Prognosen anderer Institutionen

Sowohl von internationalen als auch von privatwirtschaftlichen Organisationen liegt eine Reihe von Prognosen für das Euro-Währungsgebiet vor. Diese Prognosen sind jedoch untereinander bzw. mit den von Experten der EZB bzw. des Eurosystems erstellten gesamtwirtschaftlichen Projektionen nicht vollständig vergleichbar, da sie zu unterschiedlichen Zeitpunkten fertiggestellt wurden. Darüber hinaus verwenden sie unterschiedliche (teilweise nicht spezifizierte) Methoden zur Ableitung von Annahmen über fiskalische, finanzielle und außenwirtschaftliche Variablen (einschließlich Öl- und sonstiger Rohstoffpreise). Schließlich werden bei den verschiedenen Prognosen auch unterschiedliche Methoden der Kalenderbereinigung angewandt (siehe nachfolgende Tabelle).

Die von Experten des Eurosystems erstellten Projektionen für das Wachstum des realen BIP und die HVPI-Inflation liegen innerhalb der Bandbreite der Prognosen anderer Institutionen und privatwirtschaftlicher Organisationen.

Vergleich aktueller Prognosen zum Wachstum des realen BIP und zur HVPI-Inflation im Euro-Währungsgebiet

(Veränderung gegen Vorjahr in %)

Quellen: OECD, Wirtschaftsausblick, November 2019; MJEconomics, Euro Zone Barometer, Umfrage vom November 2019 für 2019 und 2020, Umfrage vom Oktober 2019 für 2021 und 2022; Consensus Economics Forecasts, Umfrage vom November 2019 für 2019 und 2020, Umfrage vom Oktober 2019 für 2021 und 2022; Europäische Kommission, Herbstprognose 2019; EZB, Survey of Professional Forecasters, viertes Quartal 2019; IWF, World Economic Outlook, Oktober 2019.

Anmerkung: Sowohl die von Experten des Eurosystems und der EZB erstellten gesamtwirtschaftlichen Projektionen als auch die OECD-Prognosen verwenden arbeitstäglich bereinigte Jahreswachstumsraten, während die Europäische Kommission und der IWF jährliche Zuwachsraten heranziehen, die nicht um die Zahl der Arbeitstage pro Jahr bereinigt wurden. Andere Prognosen enthalten keine Angaben dazu, ob arbeitstäglich bereinigte oder nicht arbeitstäglich bereinigte Daten ausgewiesen werden.

© Europäische Zentralbank, 2019

Postanschrift 60640 Frankfurt am Main, Deutschland

Telefon +49 69 1344 0

Website www.ecb.europa.eu

Alle Rechte vorbehalten. Die Anfertigung von Kopien für Ausbildungszwecke und nichtkommerzielle Zwecke ist mit Quellenangabe gestattet.

Informationen zur Fachterminologie finden sich im EZB-Glossar (nur auf Englisch verfügbar).

HTML ISSN 2529-4652, QB-CF-19-002-DE-Q

- Redaktionsschluss für technische Annahmen, beispielsweise zu den Ölpreisen und Wechselkursen, war der 19. November 2019 (siehe Kasten 1). Redaktionsschluss für die in den vorliegenden Projektionen enthaltenen sonstigen Daten war der 27. November 2019. Die aktuellen gesamtwirtschaftlichen Projektionen beziehen sich auf den Zeitraum von 2019 bis 2022. Bei ihrer Interpretation ist zu berücksichtigen, dass Projektionen für einen so langen Zeitraum mit einer sehr hohen Unsicherheit behaftet sind. Siehe EZB, Von Experten des Eurosystems erstellte gesamtwirtschaftliche Projektionen für das Euro-Währungsgebiet – eine Bewertung, Monatsbericht Mai 2013. Die den ausgewählten Tabellen und Abbildungen zugrunde liegenden Daten sind unter www.ecb.europa.eu/pub/projections/html/index.en.html abrufbar.

- Die Annahme im Hinblick auf die nominalen Renditen zehnjähriger Staatsanleihen im Euroraum beruht auf dem gewichteten Durchschnitt der Renditen der zehnjährigen Benchmark-Anleihen der Länder. Diese Renditen werden mit den jährlichen BIP-Zahlen gewichtet und anhand eines Zukunftsprofils fortgeschrieben, das aus der Zinsstrukturkurve der EZB für die Zehnjahres-Pari-Rendite aller Anleihen des Euroraums abgeleitet wird. Dabei wird die anfängliche Abweichung zwischen den beiden Reihen über den Projektionszeitraum hinweg konstant gehalten. Die Abstände zwischen länderspezifischen Staatsanleiherenditen und dem entsprechenden Euroraum-Durchschnitt werden über den Projektionszeitraum hinweg als konstant angenommen.

- Im ersten Quartal 2019 stiegen die Einfuhren des Vereinigten Königreichs aufgrund der Aufstockung der Lagerbestände im Vorfeld des ersten Brexit-Termins am 29. März um 10 % (gegenüber dem Vorquartal). In der Folge führte ein Abbau der Lagerbestände im zweiten Quartal zu einem Rückgang der Einfuhren um 13 %.

- Durchschnittswert von 1999 bis 2007.

- Siehe EZB, Rolle inländischer und ausländischer Faktoren beim Rückgang der Industrieproduktion im Euro-Währungsgebiet”, Wirtschaftsbericht 6/2019, September 2019.

- Die relative Bedeutung inländischer und ausländischer Schocks für die Erklärung der Einkaufsmanagerindizes für die Produktion im verarbeitenden Gewerbe und im Dienstleistungssektor wird anhand eines strukturellen Vektorautoregressionsmodells (SVAR) bestimmt. Dieses verwendet den EMI für die Produktion im verarbeitenden Gewerbe und den EMI für die Produktion im Dienstleistungssektor für Frankreich, Deutschland, Italien und Spanien sowie den EMI für Auftragseingänge im Exportgeschäft für den Euroraum. Das Modell wird über den Zeitraum Januar 2007 bis Oktober 2019 geschätzt. Die Identifizierung der Schocks basiert auf der Methode der absoluten Größenrestriktionen: ein Schock im Heimatland hat, bei seinem Eintreten, absolut gesehen stärkere Auswirkungen auf inländische Variablen als auf ausländische Variablen. Außerdem wird angenommen, dass die Übertragungseffekte vom Handel auf das verarbeitende Gewerbe stets ein positives Vorzeichen haben. Eine Erklärung der Bestimmungsmethode findet sich in: R. A. De Santis und S. Zimic, Spillovers among sovereign debt markets: Identification through absolute magnitude restrictions, Journal of Applied Econometrics, Bd. 33, S. 727-747, 2018.

- Die Messgröße für den finanzpolitischen Kurs ist die Veränderung des konjunkturbereinigten Primärsaldos nach Abzug der staatlichen Stützungsmaßnahmen für den Finanzsektor.

- 12 December 2019

- 27 December 2019