Kopskats

Pēc vājas izaugsmes 2019. gada 2. ceturksnī jaunākie īstermiņa rādītāji liecina, ka atveseļošanās, kas iepriekšējās iespēju aplēsēs prognozēta 2019. gada 2. pusgadā, notiks vēlāk. Ekonomiskā noskaņojuma rādītāji, īpaši rūpniecības nozarē, pēdējos mēnešos turpinājuši pasliktināties. Tas atspoguļo pastāvīgu globālās tirdzniecības pavājināšanos ilgstošas globālās nenoteiktības vidē (piemēram, protekcionisma saasināšanās, straujākas Ķīnas tautsaimniecības izaugsmes palēnināšanās iespējamības un nesakārtota breksita apstākļos). Šie faktori ietekmē uzņēmumu gaidas apstrādes rūpniecībā, un gaidāms, ka tuvākajā laikā tie turpinās ierobežot euro zonas aktivitāti. Vienlaikus noskaņojums uz iekšzemes pieprasījumu orientēto pakalpojumu un būvniecības sektorā, kā arī patērētāju konfidence joprojām bijusi noturīgāka, un situācija darba tirgū turpinājusi uzlaboties. Pamataplēsē ņemts vērā tehniskais pieņēmums par būtiski zemākām procentu likmēm, kuras atspoguļo tirgus gaidas, pieņēmums par sakārtotu breksitu un zināmu fiskālās nostājas stingrības mazināšanos – visiem šiem faktoriem vajadzētu veicināt atgriešanos pie 2019. gada jūnija iespēju aplēsēs prognozētās vidēja termiņa izaugsmes perspektīvas. Turklāt, ņemot vērā ļoti zemo ārējā pieprasījuma līmeni 2019. gadā, gaidāms, ka atlikušajā iespēju aplēšu periodā tas atjaunosies un radīs stimulu aktivitātei. Kopumā paredzams, ka reālā IKP izaugsme 2019. gadā būs 1.1%, bet pēc tam 2021. gadā pakāpeniski palielināsies līdz 1.4%. Salīdzinājumā ar 2019. gada jūnija iespēju aplēsēm īstermiņa perspektīva saistībā ar vājākiem konfidences rādītājiem un ilgstošu globālo nenoteiktību pasliktinājusies, tāpēc 2019. un 2020. gada aplēses koriģētas un pazeminātas (2020. gada aplēses pazeminātas galvenokārt pārnestās ietekmes dēļ). Īstermiņa perspektīvā negatīvu ārējo šoku ietekmi kopumā kompensē labvēlīgāku finansēšanas nosacījumu un zemāku naftas cenu ietekme.

Gaidāms, ka SPCI inflācija šogad samazināsies un arī nākamajā gadā saglabāsies zema, bet 2021. gadā atkal pieaugs līdz 1.5%. SPCI inflācija (neietverot enerģijas un pārtikas cenas) līdz 2019. gada beigām nedaudz palielināsies, 2020. gadā tās dinamika būs horizontāla, bet 2021. gadā tā atkal pastiprināsies, un to veicinās gaidāmais aktivitātes kāpums un ar to saistītais peļņas maržas pieaugums, agrāk vērotajam darbaspēka izmaksu kāpumam atspoguļojoties cenās. Salīdzinājumā ar 2019. gada jūnija iespēju aplēsēm SPCI inflācijas prognoze koriģēta un pazemināta, un to galvenokārt noteicis enerģijas komponents, kura prognoze zemāku naftas cenu dēļ koriģēta un būtiski pazemināta gan 2019., gan 2020. gadam. Papildus koriģētas un pazeminātas arī SPCI inflācijas (neietverot enerģijas un pārtikas cenas) prognozes, atspoguļojot vājākus datus, vājāku aktivitāti, mazāku naftas cenu netiešo ietekmi un iepriekš pastāvīgi pārvērtētas prognozes.[1]

1. Reālā tautsaimniecība

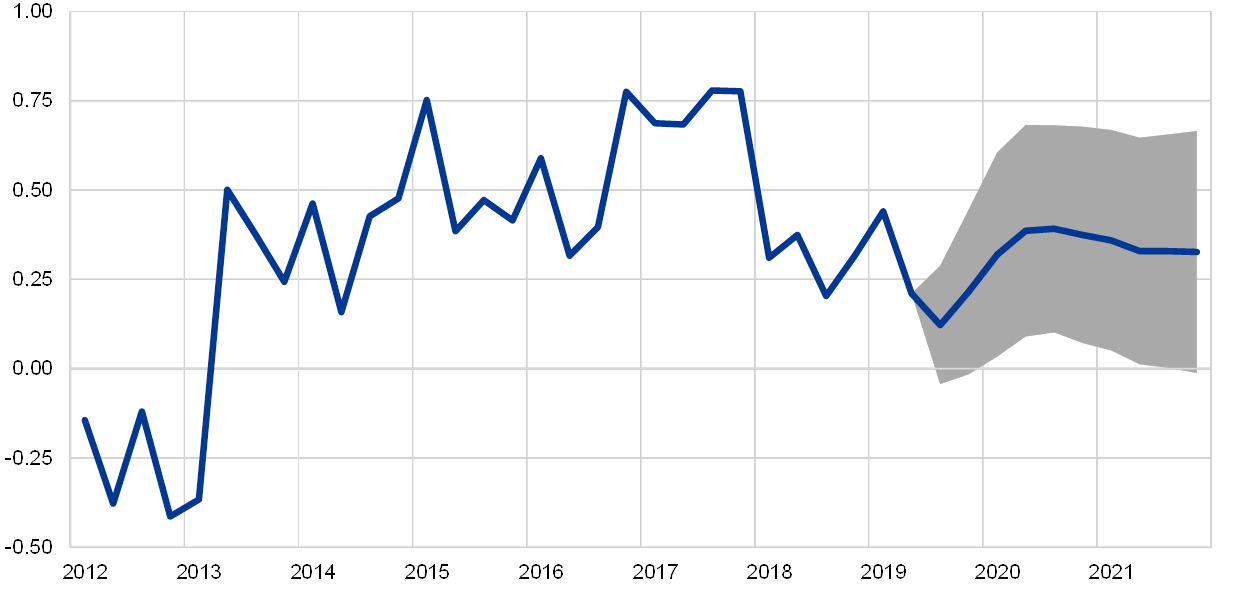

Euro zonas reālā IKP pieaugums 2019. gada 2. ceturksnī saruka līdz 0.2%, strauji palēninoties eksporta kāpumam (sk. 1. att.). 2019. gada 2. ceturksnī izaugsmes rādītāji atbilda 2019. gada jūnija iespēju aplēšu gaidām. Neraugoties uz to, ka iekšzemes pieprasījums 2019. gada 2. ceturksnī nedaudz palēninājās, tas joprojām bija galvenais izaugsmes virzītājspēks, bet neto tirdzniecības devums kļuva negatīvs.

1. attēls

Euro zonas reālais IKP

(pārmaiņas salīdzinājumā ar iepriekšējā ceturkšņa atbilstošo periodu; %; sezonāli un atbilstoši darbadienu skaitam koriģēti ceturkšņa dati)

Piezīmes. Diapazonus, ko izmanto, lai atainotu iespēju aplēses, veido, izmantojot faktiskā iznākuma un vairāku iepriekšējo gadu laikā sagatavoto iespēju aplēšu atšķirības. Diapazoni ir divas reizes lielāki par šo atšķirību vidējo absolūto vērtību. Diapazonu aprēķināšanai izmantotā metode, t.sk. korekcijas, kas veiktas, lai atspoguļotu izņēmuma gadījumus, izskaidrota dokumentā New procedure for constructing Eurosystem and ECB staff projection ranges, ("Jauna Eurosistēmas un ECB speciālistu iespēju aplēšu diapazonu noteikšanas procedūra"; ECB, 2009. gada decembris), kas pieejams ECB interneta vietnē.

Īstermiņa rādītāji liecina par vāju izaugsmi 2019. gada 2. pusgadā. Ekonomiskā noskaņojuma rādītājs, ko apkopojusi Eiropas Komisija, pēdējos mēnešos turpinājis pasliktināties, un to noteicis apstrādes rūpniecībā vērotais noskaņojums, kurš pazeminājies vēl vairāk zem ilgāka termiņa vidējā līmeņa. Tas, šķiet, atspoguļo joprojām vājo globālās tirdzniecības dinamiku, kā arī globālās nenoteiktības ietekmi, īpaši saistībā ar globālajiem tirdzniecības strīdiem, breksita bez vienošanās iespējamību un straujāku Ķīnas tautsaimniecības izaugsmes palēnināšanos. Turpretī noskaņojums vairāk uz iekšzemes pieprasījumu orientētajā pakalpojumu nozarē un būvniecībā, kā arī patērētāju konfidence joprojām bija stabilāki, neraugoties uz nelielu pazemināšanos augustā. Iepirkumu vadītāju indeksu jaunākās tendences apstiprina šīs sektoru atšķirības. Kopumā jaunākie rādītāji liecina, ka 2019. gada 2. ceturksnī vērotā vājā izaugsme turpināsies arī 2019. gada 2. pusgadā, un to noteiks neto tirdzniecības negatīvais devums. Vienlaikus gaidāms, ka iekšzemes pieprasījums saglabāsies samērā noturīgs.

Pamataplēsē pieņemts, ka vidējā termiņā pakāpeniski izzudīs globālie kavējošie faktori, ļaujot euro zonas izaugsmi veicinošajiem pamatfaktoriem atgūt spēku (sk. 1. tabulu). Konkrētāk, pamataplēsē pieņemts, ka notiks sakārtota Apvienotās Karalistes izstāšanās no ES un ka papildus jau izziņotajiem protekcionisma pasākumiem netiks ieviesti nekādi jauni protekcionisma pasākumi, un tas samazina arī Ķīnas tautsaimniecības izaugsmes tempa krasas palēnināšanās iespēju. Tādējādi pašreizējais nenoteiktības līmenis pakāpeniski mazināsies, ļaujot izaugsmi veicinošajiem pamatfaktoriem atgūt spēku. Gaidāms, ka ECB monetārās politikas nostāja saglabāsies ļoti stimulējoša un turpināsies tās transmisija uz tautsaimniecību. Konkrētāk, tehniskie pieņēmumi norāda, ka iespēju aplēšu perioda beigās nominālās procentu likmes joprojām varētu būt zemākas par 2019. gada vidū sasniegto ļoti zemo līmeni. Arī nefinanšu privātajam sektoram izsniegto aizdevumu atlikumam iespēju aplēšu perioda beigās vajadzētu nedaudz palielināties – to veicinās makroekonomiskās vides uzlabošanās, ļoti zemas procentu likmes un labvēlīgi banku kreditēšanas nosacījumi gan mājsaimniecībām, gan nefinanšu sabiedrībām. Mazāka nepieciešamība samazināt aizņemto līdzekļu īpatsvaru dažādos sektoros un peļņas kāpums arī palīdzēs uzlabot privāto izdevumu dinamiku. Samērā stabilam darba samaksas kāpumam un tīrās vērtības pieaugumam, kā arī bezdarba sarukumam arī vajadzētu labvēlīgi ietekmēt privātā patēriņa un ieguldījumu mājokļos pieaugumu. Gaidāms, ka ārējā pieprasījuma paredzamā atveseļošanās veicinās euro zonas eksportu. Visbeidzot, paredzams, ka fiskālā nostāja visā iespēju aplēšu periodā būs nedaudz ekspansīva (sk. 3. nodaļu).

Tomēr dažu veicinošu faktoru vājināšanās mazinās ekonomiskās izaugsmes tempu iespēju aplēšu perioda beigās. Gaidāms, ka iespēju aplēšu periodā uzņēmējdarbībā veikto ieguldījumu apjoms samazināsies, atspoguļojot ilgstošu zemas uzņēmējdarbības konfidences periodu un dažu nodokļu stimulu pārtraukšanu. Gaidāms, ka vidējā termiņā palēnināsies arī nodarbinātības kāpums, galvenokārt atspoguļojot arvien ietekmīgāku darbaspēka trūkumu dažās valstīs.

1. tabula

Makroekonomiskās iespēju aplēses euro zonai

(pārmaiņas salīdzinājumā ar iepriekšējā gada atbilstošo periodu; %)

Piezīme. Reālais IKP un tā komponenti, vienības darbaspēka izmaksas, atlīdzība vienam nodarbinātajam un darba ražīgums noteikti, izmantojot sezonāli un atbilstoši darbadienu skaitam koriģētus datus.

1) Diapazonus, ko izmanto, lai atainotu iespēju aplēses, veido, izmantojot atšķirības starp faktisko iznākumu un vairāku iepriekšējo gadu laikā sagatavotajām iespēju aplēsēm. Diapazoni ir divas reizes lielāki par šo atšķirību vidējo absolūto vērtību. Diapazonu aprēķināšanai izmantotā metode, t.sk. korekcijas, kas veiktas, lai atspoguļotu izņēmuma gadījumus, izskaidrota dokumentā New procedure for constructing Eurosystem and ECB staff projection ranges ("Jauna Eurosistēmas un ECB speciālistu iespēju aplēšu diapazonu noteikšanas procedūra"; ECB, 2009. gada decembris), kas pieejams ECB interneta vietnē.

2) Ietver euro zonas iekšējo tirdzniecību.

3) Apakšindekss balstīts uz netiešo nodokļu faktiskās ietekmes aplēsēm. Tas var atšķirties no Eurostat datiem, kuros nodokļu ietekme nekavējoties pilnībā tiek atspoguļota SPCI.

4) To aprēķina, no valdības bilances atņemot tautsaimniecības attīstības ciklisko svārstību ietekmi un valdību veiktos pagaidu pasākumus.

Gaidāms, ka reāli rīcībā esošie ienākumi 2019. gadā pieaugs straujāk, bet pēc tam 2020. un 2021. gadā mazināsies. Tempa paātrināšanās 2019. gadā atspoguļo rīcībā esošo nominālo ienākumu kāpuma pieaugumu un patēriņa cenu inflācijas kritumu. Gaidāms, ka gan nominālo ienākumu kāpuma samazināšanās, gan pakāpeniski augoša inflācija mazinās reālo ienākumu palielināšanos 2020. un 2021. gadā. Paredzams, ka bruto darba samaksas devums nominālo rīcībā esošo ienākumu kāpumā 2020. gadā saistībā ar lēnāka nodarbinātības pieauguma ietekmi saruks, bet 2021. gadā pamatā nemainīsies. Iespēju aplēšu periodā paredzams mērens citu iedzīvotāju ienākumu kāpums. Gaidāms, ka neto fiskālo pārvedumu devums 2019. gadā pirmo reizi kopš 2010. gada kļūs pozitīvs, atspoguļojot tiešo nodokļu pazemināšanu vienlaikus ar lielākiem pārvedumiem mājsaimniecībām. Gaidāms, ka šis pozitīvais devums 2020. gadā samazināsies un 2021. gadā kļūs pamatā neitrāls nedaudz mazāku pārvedumu mājsaimniecībām un pakāpeniska tiešo nodokļu kāpuma kontekstā.

Privātā patēriņa pieaugums 2019. gada 2. ceturksnī nedaudz samazinājās daļēji saistībā ar gada sākumā vēroto īslaicīgo veicinošo stimulu izzušanu, taču iespēju aplēšu periodā tam vajadzētu saglabāties stabilam. Joprojām samērā labvēlīga patērētāju konfidence, gaidāmā darba tirgus nosacījumu turpmāka uzlabošanās un arvien vērojamais reālās atlīdzības vienam nodarbinātajam pieaugums liecina par turpmāku stabilu patēriņa kāpumu iespēju aplēšu periodā, un to pastiprina arī zināmas fiskālās nostājas stingrības mazināšanās pozitīvā ietekme dažās valstīs.

Labvēlīgajiem finansēšanas nosacījumiem un tīrās vērtības kāpumam vajadzētu veicināt privātā patēriņa pieaugumu. Paredzams, ka nominālās banku izsniegto aizdevumu procentu likmes tuvākajā laikā turpinās pazemināties, bet pēc tam stabilizēsies un 2021. gadā nedaudz pieaugs. Paredzams, ka hipotēku kredītu procentu likmes līdz iespēju aplēšu perioda beigām saglabāsies nedaudz zem 2019. gada vidū reģistrētā līmeņa. Vienlaikus gaidāms, ka patēriņa kredītu procentu likmes nedaudz pārsniegs pašreizējo līmeni. Tā kā paredzams, ka šogad un nākamajos gados banku aizdevumu procentu likmes paliks zemā līmenī un mājsaimniecībām izsniegto banku aizdevumu atlikums palielināsies tikai nedaudz, gaidāms, ka bruto procentu maksājumi saglabāsies zemā līmenī un tādējādi joprojām veicinās privāto patēriņu. Vienlaikus paredzams, ka bruto procentu ieņēmumi nedaudz palielināsies, un to galvenokārt noteiks turpmāka procentus pelnošu aktīvu uzkrāšana. Turklāt paredzams turpmāks tīrās vērtības kāpums, ko veicinās ilgstoši stabili nekustamā īpašuma aktīvu turējumu pārvērtēšanas guvumi, ar ko skaidrojama vairāk nekā puse paredzamā pieauguma. Vienlaikus ar panākto progresu parāda attiecības samazināšanā arī tīrās vērtības kāpumam vajadzētu veicināt patēriņu.

1. ielikums

Tehniskie pieņēmumi par procentu likmēm, valūtu kursiem un izejvielu cenām

Salīdzinājumā ar 2019. gada jūnija iespēju aplēsēm tehniskie pieņēmumi ietver zemākas naftas cenas un būtiski zemākas procentu likmes. Tehniskie pieņēmumi par procentu likmēm un izejvielu cenām balstīti uz tirgus gaidām atbilstoši stāvoklim 2019. gada 19. augustā. Īstermiņa procentu likmes attiecas uz 3 mēnešu EURIBOR, tirgus gaidas iegūstot, pamatojoties uz biržā tirgoto nākotnes līgumu procentu likmēm. Saskaņā ar attiecīgo metodiku šo īstermiņa procentu likmju vidējais rādītājs 2019. gadā būs –0.4%, bet 2020. un 2021. gadā – –0.6%. Tirgus gaidas attiecībā uz euro zonas valstu valdības 10 gadu obligāciju nominālajām peļņas likmēm norāda uz to, ka 2019. gadā vidējais līmenis būs 0.4%, 2020. gadā – 0.1% un 2021. gadā – 0.2%.[2] Salīdzinājumā ar 2019. gada jūnija iespēju aplēsēm tirgus gaidas attiecībā uz īstermiņa procentu likmēm 2019. gadā koriģētas un samazinātas aptuveni par 10 bāzes punktiem, 2020. gadā – par 30 bāzes punktiem un 2021. gadā – aptuveni par 40 bāzes punktiem, savukārt attiecībā uz euro zonas valstu valdības 10 gadu obligāciju nominālajām peļņas likmēm 2019. gadā tās koriģētas un samazinātas aptuveni par 40 bāzes punktiem, 2020. gadā – par 80 bāzes punktiem un 2021. gadā – aptuveni par 90 bāzes punktiem.

Attiecībā uz izejvielu cenām, pamatojoties uz tendenci biržā tirgoto nākotnes līgumu tirgū un izmantojot vidējo rādītāju divu nedēļu periodā, kas beidzās 2019. gada 19. augustā (pēdējā datu aktualizēšanas dienā), pieņemts, ka Brent jēlnaftas cena pazemināsies no 71.1 ASV dolāra par barelu 2018. gadā līdz 62.5 ASV dolāriem par barelu 2019. gadā un turpinās sarukt līdz 56.3 ASV dolāriem par barelu 2021. gadā. Tendence liecina, ka ASV dolāros izteikto naftas cenu sarukums būs daudz straujāks nekā paredzēts 2019. gada jūnija iespēju aplēsēs. Pieņemts, ka neenerģijas izejvielu cenas ASV dolāros 2019. gadā saruks, bet atlikušajos iespēju aplēšu perioda gados atkal pieaugs.

Pieņemts, ka divpusējie valūtu kursi iespēju aplēšu periodā salīdzinājumā ar vidējiem rādītājiem, kuri dominēja divu nedēļu periodā, kas beidzās 2019. gada 19. augustā (pēdējā datu aktualizēšanas dienā), nemainīsies. Tas nozīmē, ka vidējais euro kurss attiecībā pret ASV dolāru 2019.–2021. gadā būs 1.12 (tāpat kā 2019. gada jūnija iespēju aplēsēs). Euro efektīvais kurss (attiecībā pret 38 tirdzniecības partnervalstu valūtām) salīdzinājumā ar 2018. gada jūnija iespēju aplēsēm nedaudz pieauga, atspoguļojot euro kursa relatīvo kāpumu attiecībā pret Lielbritānijas sterliņu mārciņu, kā arī attiecībā pret Ķīnas renminbi un citām jauno tirgus ekonomikas valstu valūtām.

Tehniskie pieņēmumi

Gaidāms, ka mājokļos veikto ieguldījumu kāpums turpināsies, taču lēnākā tempā.

Pēc 2017. gadā vērotā ļoti straujā mājokļos veikto ieguldījumu kāpuma 2018. gadā to pieauguma temps šķiet samazinājies, īpaši Spānijā, Francijā un Nīderlandē. Gaidāms, ka mājokļos veikto ieguldījumu pieaugums iespēju aplēšu periodā palēnināsies. Uz tempa palēnināšanos norāda dažu pēdējo mēnešu laikā izsniegto būvatļauju skaita samazināšanās, kā arī jaunākie apsekojumi, kas liecina par tādu mājsaimniecību īpatsvara samazināšanos, kuras nākamā gada laikā plāno mājokļa labiekārtošanu, neraugoties uz to, ka arvien vairāk mājsaimniecību plāno iegādāties vai būvēt mājokli nākamo divu gadu laikā. Papildus būvniecības nozarē, īpaši Vācijā un Nīderlandē, gaidāmi arvien nozīmīgāki jaudas ierobežojumi. Gaidāms, ka ieguldījumus mājokļos ierobežos arī nelabvēlīgas demogrāfiskās tendences dažās valstīs, t.sk. Vācijā un Francijā.

Gaidāms, ka iespēju aplēšu periodā būs vērojams uzņēmējdarbībā veikto ieguldījumu kāpums, lai gan tā temps būs samērā lēns. Pēc 2019. gada 1. pusgadā vērotās vājās uzņēmējdarbībā veikto ieguldījumu aktivitātes gaidāms, ka 2. pusgadā tā būs samērā ierobežota, atspoguļojot samērā vājās globālās tirdzniecības dinamikas ietekmi un bažas par tirdzniecības konflikta tālāku saasināšanos, breksitu bez vienošanās un "smago piezemēšanos" Ķīnā. Tomēr, ņemot vērā pieņēmumu par pakāpenisku nenoteiktības mazināšanos, īstermiņa perspektīvā gaidāms, ka ieguldījumus uzņēmējdarbībā euro zonā veicinās vairāki labvēlīgi pamatfaktori. Pirmkārt, lielāka daļa apstrādes rūpniecības uzņēmumu nekā parasti kā ražošanu ierobežojošu faktoru min aprīkojuma trūkumu. Otrkārt, gaidāms, ka finansēšanas nosacījumi iespēju aplēšu periodā joprojām būs ļoti labvēlīgi. Treškārt, gaidāms peļņas pieaugums, kas vēl vairāk palielinās to būtisko likvīdo aktīvu apjomu, kurus uzņēmumi uzkrājuši pēdējo gadu laikā. Ceturtkārt, uzņēmumi var palielināt ieguldījumus, lai kompensētu ar darbaspēku saistītus piedāvājuma puses ierobežojumus. Visbeidzot, akciju cenu pieauguma atjaunošanās, pastāvīgas aktīvu uzkrāšanas un mērena parāda finansējuma kāpuma ietekmē sviras rādītājs nefinanšu sabiedrību sektorā pēdējo gadu laikā pazeminājies, lai gan konsolidētais bruto parāda rādītājs joprojām atrodas augstākā līmenī nekā pirms krīzes. Vienlaikus nefinanšu sabiedrību bruto procentu maksājumi pēdējo gadu laikā sarukuši līdz rekordzemam līmenim, un gaidāms, ka nākamajos gados tie augs tikai pakāpeniski.

Paredzams, ka eksporta uz ārpus euro zonas esošajām valstīm dinamika atlikušajos 2019. gada mēnešos būs ierobežota, bet atlikušajā iespēju aplēšu periodā atjaunosies pamatā atbilstoši ārējā pieprasījuma norisēm (sk. 2. ielikumu). Pēdējos mēnešos vērotais eksporta uz ārpus euro zonas esošajām valstīm pieaugums bijis svārstīgs. Pirms breksita sākotnējā termiņa (2019. gada martā) veidotie uzkrājumi šā gada 1. ceturksnī palielināja euro zonas eksportu uz Apvienoto Karalisti. Tiek lēsts, ka 2019. gada 2. ceturksnī šis efekts būs pretējs, un tā rezultātā būs vērojama eksporta uz ārpus euro zonas esošajām valstīm stagnācija. Tā kā īstermiņa tirdzniecības rādītāji joprojām ir zemi, paredzams, ka 2019. gada 2. pusgadā eksports uz ārpus euro zonas esošajām valstīm būs vājš un augs lēnākā tempā nekā ārējais pieprasījums. Paredzams, ka pēc tam vidējā termiņā eksports uz ārpus euro zonas esošajām valstīm atjaunosies un palielināsies atbilstoši ārējam pieprasījumam, veidojoties nemainīgai eksporta tirgus daļas tendencei. Gaidāms arī, ka importa no ārpus euro zonas esošajām valstīm pieauguma temps tuvākajā laikā joprojām būs samērā vājš, atspoguļoja eksportā vērojamās norises un vienlaikus arī vājo ieguldījumu un aktivitātes dinamiku dažās euro zonas valstīs. Gaidāms, ka tālākā nākotnē imports no ārpus euro zonas esošajām valstīm pamatā palielināsies atbilstoši kopējam pieprasījumam (iekšzemes pieprasījums plus eksports). Kopumā gaidāms, ka neto tirdzniecības devums reālā IKP pieaugumā 2019. gada 2. pusgadā būs negatīvs, bet atlikušajā iespēju aplēšu periodā kļūs neitrāls.

2. ielikums

Starptautiskā vide

Pasaules reālā IKP izaugsme 2019. gada 1. ceturksnī turpināja palēnināties, galvenokārt atspoguļojot izaugsmes tempa sarukumu vairākās jaunajās tirgus ekonomikas valstīs. Lai gan Ķīnā 2019. gada 1. ceturksnī ekonomiskā aktivitāte noturīga privātā patēriņa apstākļos saglabājās stabila, vairākas citas Āzijas, Latīņamerikas un Neatkarīgo Valstu Sadraudzības jaunās tirgus ekonomikas valstis piedzīvoja būtisku ekonomiskās aktivitātes samazināšanos. Tas atspoguļoja vairākus negatīvus idiosinkrātiskus faktorus (īpaši Brazīlijā un Krievijā), kā arī citus ilgstošus kavējošus faktorus, piemēram, paaugstinātu iekšzemes politisko nenoteiktību (īpaši Meksikā un Brazīlijā). Turpretī lielākajā daļā attīstīto valstu IKP izaugsme 1. ceturksnī bija samērā noturīga galvenokārt saistībā ar dažās valstīs novērotiem īslaicīgiem labvēlīgiem faktoriem (piemēram, pozitīvu neto tirdzniecības devumu un krājumu veidošanu ASV, kā arī Apvienotajā Karalistē līdz breksita sākotnējam termiņam vēroto krājumu veidošanu). Minēto faktoru ietekmei mazinoties, attīstīto valstu ekonomiskā izaugsme 2. ceturksnī palēninājās atbilstoši 2019. gada jūnija iespēju aplēsēs prognozētajam. Īpaši ASV, neraugoties uz fiskālo stimulu un noturīgu privāto patēriņu, neto tirdzniecības negatīvais devums, stabilizējoties importam un sarūkot eksportam, ierobežoja tautsaimniecības izaugsmi. Apvienotās Karalistes ekonomiskā izaugsme 2. ceturksnī palēninājās lielākoties saistībā ar ieguldījumu sarukumu. Jaunākie uz apsekojumiem balstītie dati, piemēram, globālais apvienotais produkcijas izlaides iepirkumu vadītāju indekss (IVI), neietverot euro zonu, apstiprina, ka pasaules ekonomiskās izaugsmes temps 2. ceturksnī, visticamāk, turpināja pavājināties. Pēc neliela indeksa uzlabojuma jūlijā šis indekss augustā atkal pasliktinājās, liecinot, ka globālā aktivitāte joprojām ir ierobežota.

Paredzams, ka 2019. gada 2. pusgadā saglabāsies lēna pasaules ekonomiskā izaugsme. Pasaules ekonomisko kāpumu turpinās ierobežot vairāki negatīvi faktori. Gaidāms, ka, mazinoties pasaules ieguldījumu pieaugumam un ilglietojuma preču (kas veido būtisku apstrādes rūpniecības produkcijas izlaides daļu) patēriņa kāpumam, globālā ražošanas aktivitāte saglabāsies vāja. Ņemot vērā pašlaik paaugstināto nenoteiktību saistībā ar turpmākajām starptautiskās tirdzniecības attiecībām, maz ticams, ka pasaules ieguldījumu izaugsme tuvākajā laikā atkal nostiprināsies. Saskaroties ar pasaules ekonomiskās izaugsmes palēnināšanos, politikas veidotāji visā pasaulē apstiprinājuši vairākus pasākumus, lai mazinātu ekonomisko izaugsmi kavējošo faktoru negatīvo ietekmi. Gaidāms, ka Ķīnā fiskālās stimulēšanas pasākumu (īstenoti ar mērķi mazināt iekšzemes pieprasījuma izaugsmes kritumu) ietekme lielākoties izpaudīsies 2019. gada 2. pusgadā.[3] ASV papildus tam, ka tika īstenoti apjomīgi procikliski fiskālās simulēšanas pasākumi un nesen panākta vienošanās par elastīgākiem valsts izdevumu limitiem, Federālo rezervju sistēma nolēma samazināt federālo fondu mērķa likmes diapazonu turpmākas ekonomiskās izaugsmes veicināšanai. Turklāt vairākas citas valstis (piemēram, Austrālija, Brazīlija, Dienvidkoreja, Indonēzija, Indija un Turcija) īstenojušas stimulējošāku monetāro politiku, un tehniskajos pieņēmumos izmantotie tirgus gaidu rādītāji liecina, ka šim piemēram sekos arī citas valstis.

Paredzams, ka vidējā termiņā pasaules ekonomiskā izaugsme paātrināsies un stabilizēsies līmenī, kas zemāks par tās ilgtermiņa vidējo rādītāju (3.8%). Paredzams, ka pēc pasaules (neietverot euro zonu) ekonomiskās izaugsmes palēnināšanās līdz 3.1% 2019. gadā (2018. gadā – 3.8%) tā paātrināsies un līdz 2021. gadam stabilizēsies 3.5% līmenī. Pasaules ekonomiskās izaugsmes norises nosaka trīs galvenie spēki. Pirmkārt, paredzams, ka attīstītajās valstīs cikliskais temps mazināsies, jo jaudas ierobežojumi kļūst arvien apgrūtinošāki (pozitīvas ražošanas apjoma starpības un zema bezdarba līmeņa apstākļos nozīmīgākajās attīstītajās valstīs), bet monetārās politikas atbalsts iespēju aplēšu perioda beigās pakāpeniski samazināsies. Otrkārt, paredzams, ka pakāpeniskā Ķīnas ekonomiskās izaugsmes palēnināšanās un līdzsvara maiņa, pārorientējoties no ieguldījumiem uz patēriņu, negatīvi ietekmēs pasaules ekonomisko izaugsmi un īpaši tirdzniecību. Treškārt, paredzams, ka pasaules ekonomisko izaugsmi balstīs tieši jaunās tirgus ekonomikas valstis (neietverot Ķīnu), tām atgūstoties no recesijas un to negatīvajai ražošanas apjoma starpībai arvien samazinoties. Salīdzinājumā ar 2019. gada jūnija iespēju aplēsēm pasaules ekonomiskās izaugsmes perspektīva iespēju aplēšu periodā pārskatīta un samazināta, atspoguļojot lēnāku, nekā gaidīts, atveseļošanos dažās jaunajās tirgus ekonomikas valstīs un – mazāk – ieilgušā tirdzniecības attiecību saspīlējuma ietekmi.

Starptautiskā vide

(pārmaiņas salīdzinājumā ar iepriekšējā gada atbilstošo periodu; %)

1) Aprēķināts kā importa vidējais svērtais apjoms.

2) Aprēķināts kā euro zonas tirdzniecības partnervalstu importa vidējais svērtais apjoms.

Tiek lēsts, ka pasaules tirdzniecības aktivitāte šogad būtiski samazinājusies saistībā ar rūpniecības aktivitātes palēnināšanos pasaulē, paaugstinātu tirdzniecības attiecību saspīlējumu un – zināmā mērā – tehnoloģiju attīstības cikla vājināšanos. Nacionālo kontu dati liecina, ka pēc 2018. gada beigās vērotās stagnācijas pasaules (neietverot euro zonu) importa izaugsme 2019. gada 1. ceturksnī kļuva negatīva un pamatā atbilda 2019. gada jūnija iespēju aplēsēs prognozētajam. Globālās tirdzniecības aktivitātes sarukums bija plaši vērojams dažādās valstīs. Papildus vienreizējiem faktoriem (piemēram, iekšzemes pieprasījuma īslaicīgam sarukumam ASV federālās valdības darba daļējās apturēšanas dēļ) vājo tirdzniecības dinamiku galvenokārt noteica vāja Āzijas iekšējā tirdzniecība. Tas, šķiet, saistīts ar Ķīnas iekšzemes pieprasījuma samazināšanos. Visbeidzot, nozīme, iespējams, bija arī īpašiem šokiem saistībā ar tehnoloģiju attīstības cikla vājināšanos vai traucējumiem autobūves nozarē, lai gan tie, šķiet, izpaudās tikai atsevišķās valstīs. Gaidāms, ka pasaules tirdzniecības izaugsme 2019. gada 2. ceturksnī kopumā stabilizēsies.

Paredzams, ka vidējā termiņā globālā importa apjoms pakāpeniski palielināsies, bet mērenākā tempā nekā globālā aktivitāte. Nesenā tirdzniecības saspīlējumu saasināšanās, kuras ietekme būs jūtama vēl 2020. gadā, un pakāpeniskāka, nekā prognozēts, jauno tirgus ekonomikas valstu izaugsmes atjaunošanās noteiks lēnāku pasaules tirdzniecības atveseļošanos. Gaidāms, ka pasaules (neietverot euro zonu) importa izaugsme 2019. gadā būtiski saruks (līdz 0.4%; 2018. gadā – 4.6%), bet 2020. un 2021. gadā palielināsies attiecīgi līdz 2.2% un 2.9%. Gaidāms, ka augstāku tarifu dēļ pasaules tirdzniecības aktivitāte samazināsies, negatīvi ietekmējot euro zonas ārējo pieprasījumu. Empīriskā analīze liecina, ka tirdzniecības novirzīšana uz trešo valstu, t.sk. euro zonas, tirgiem (kas varētu mazināt paaugstināto tarifu radīto negatīvo ietekmi uz pasaules tirdzniecību) līdz šim bijusi ļoti ierobežota. Gaidāms, ka euro zonas ārējais pieprasījums, kas pagājušajā gadā pieauga par 3.7%, 2019. gadā saruks līdz 1.0%, bet 2020. un 2021. gadā atkal palielināsies attiecīgi līdz 1.9% un 2.7%. Salīdzinājumā ar 2019. gada jūnija iespēju aplēsēm tas pārskatīts un būtiski pazemināts visā iespēju aplēšu periodā. Papildus tarifu ietekmei šīs korekcijas atspoguļo arī vāju importa kāpuma tempu, kas plaši vērojams gan attīstītajās, gan jaunajās tirgus ekonomikas valstīs vājākas izaugsmes perspektīvas dēļ. 2019. gada septembra iespēju aplēsēs ietvertā globālās tirdzniecības perspektīva joprojām ir vājāka salīdzinājumā ar jaunākajām citu iestāžu sagatavotajām iespēju aplēsēm (lielākoties par 2019. gadu).

Paredzams lēns nodarbinātības kāpums, daļēji atspoguļojot īslaicīgus īstermiņa faktorus, bet vēlāk iespēju aplēšu periodā gaidāmi darbaspēka piedāvājuma ierobežojumi. Saskaņā ar Eurostat ātro aplēsi nodarbinātības pieaugums nodarbināto skaita izteiksmē 2019. gada 2. ceturksnī salīdzinājumā ar iepriekšējo ceturksni bija 0.2%, liecinot par kāpuma tempa palēnināšanos salīdzinājumā ar iepriekšējiem četriem gadiem. Paredzams, ka iespēju aplēšu periodā saglabāsies samērā lēns nodarbinātības kāpums, jo gaidāms, ka turpmāku nodarbinātības pieaugumu ierobežos darbaspēka piedāvājums, un paredzams, ka arī darbaspēka pieprasījums augs lēnāk atbilstoši aktivitātes kritumam.

Gaidāms, ka darbaspēka pieaugums iespēju aplēšu periodā palēnināsies. Gaidāms, ka darbaspēka apjoms turpinās palielināties, atspoguļojot paredzamo nodarbināto neto imigrāciju, gaidāmo bēgļu integrāciju un vērojamo līdzdalības līmeņa paaugstināšanos. Tomēr paredzams, ka šie faktori iespēju aplēšu periodā izzudīs, un tāpēc gaidāms, ka ar iedzīvotāju novecošanu saistītā negatīvā ietekme uz darbaspēka pieaugumu pastiprināsies, jo darba attiecības pārtraukušo vecāko cilvēku skaits pārsniedz darbu uzsākošo jaunāko cilvēku skaitu.

Gaidāms, ka 2021. gadā bezdarba līmenis saruks līdz 7.3%. Bezdarba līmenis 2019. gada 2. ceturksnī samazinājās līdz 7.6% (zemākais rādītājs kopš 2008. gada 3. ceturkšņa). Runājot par nākotni, paredzams, ka līdz 2020. gada sākumam bezdarba līmenis pamatā saglabāsies nemainīgs tā pašreizējā līmenī un pēc tam saruks. Lai gan gaidāms, ka bezdarba līmeņa pazemināšanās pamatā būs vērojama visās valstīs, paredzams, ka 2021. gadā dažādās valstīs joprojām būs būtiskas bezdarba līmeņa atšķirības.

Iespēju aplēšu periodā paredzama darba ražīguma pieauguma atjaunošanās. Pēc spēcīga kāpuma tempa 2017. gadā darba ražīguma pieaugums viena nodarbinātā un vienas nostrādātās stundas izteiksmē 2018. gadā samazinājās, atspoguļojot negaidītu aktivitātes sarukumu. Paredzams, ka ražīguma kāpums 2021. gadā pieaugs līdz 0.9%, jo gaidāms, ka aktivitāte atjaunosies, bet darbaspēka izmantojuma kāpums palēnināsies.

Salīdzinājumā ar 2019. gada jūnija iespēju aplēsēm reālā IKP kāpuma prognoze ir pārskatīta un pazemināta 2019. un 2020. gadam, bet 2021. gadam tā nav mainīta. Ņemot vērā joprojām vājos noskaņojuma rādītājus, kuri galvenokārt atspoguļo noturīgāku, nekā gaidīts, pasaules tirdzniecības dinamikas vājumu un globālo nenoteiktību, īstermiņa perspektīva pārskatīta un pazemināta gan 2019. gada 3. ceturksnim, gan 2019. gada 4. ceturksnim. Šīs korekcijas nozīmē mazāku pārnesto ietekmi 2020. gadā, samazinot attiecīgā gada IKP kāpumu. Tomēr ceturkšņu dalījumā ekonomiskās izaugsmes prognoze periodam no 2020. gada sākuma saglabāta nemainīga, jo būtisku lejupvērstu ārējā pieprasījuma prognožu korekciju ietekmi kopumā kompensē labvēlīgāku finanšu nosacījumu un zemāku naftas cenu ietekme.

3. ielikums

Kāda bijusi euro zonas iekšzemes pieprasījuma noturība pret ārējiem šokiem?

Šajā ielikumā sniegti pierādījumi attiecībā uz euro zonas iekšzemes pieprasījuma noturību pret negatīviem ārējiem šokiem. Euro zonas reālā IKP izaugsmes palēnināšanās no 2017. gada 4. ceturkšņa līdz 2019. gada 2. ceturksnim galvenokārt saistīta ar neto tirdzniecības vājināšanos, bet iekšzemes pieprasījums izaugsmes palēnināšanos ietekmēja daudz mazāk (sk. A att.). Gaidāms, ka iekšzemes pieprasījuma kāpums iespēju aplēšu periodā saglabāsies diezgan noturīgs, veicinot reālā IKP izaugsmi, bet neto eksporta devums būs neitrāls.

A attēls

IKP un izdevumu puses komponenti

(vidējais ceturkšņa pieaugums; devums)

Avoti: Eurostat, ECB speciālistu 2019. gada septembra makroekonomiskās iespēju aplēses un ECB aprēķini.

Piezīme. 2019. gada 2. ceturkšņa IKP dalījums komponentos pēdējā datu aktualizēšanas dienā nebija pieejams iespēju aplēšu sagatavošanas vajadzībām, tāpēc ECB speciālisti sagatavoja tā aplēses.

Saskaņā ar ECB modeļiem euro zonas iekšzemes pieprasījuma kāpums ārējā vājuma ietekmē palēninājies mazāk, nekā norādīja vēsturiskās tendences. Negatīvas ārējās norises nepārprotami būtiski veicinājušas ekonomiskās izaugsmes palēnināšanos kopš 2017. gada beigām galvenokārt vājākas eksporta izaugsmes veidā. 2018. gada laikā negatīvais ārējais šoks ietekmēja arī iekšzemes pieprasījumu. Tomēr ECB modeļi, kas parāda faktorus, kuri laika gaitā ietekmē IKP izaugsmes attīstību, liecina, ka pēdējā gada laikā iekšzemes pieprasījumu ietekmēja arī daži pozitīvi faktori, kuri mazināja ārējā pieprasījuma vājināšanās negatīvo ietekmi. To varētu interpretēt kā iekšzemes pieprasījuma noturības pazīmi, jo ECB modeļi liecina, ka iekšzemes pieprasījums, reaģējot uz ārējiem šokiem, pasliktinājās mazāk, nekā norādīja vēsturiskās tendences. Iekšzemes pieprasījuma noturība varētu būt saistīta ar spēcīgu darba tirgu un citiem veicinošiem faktoriem.

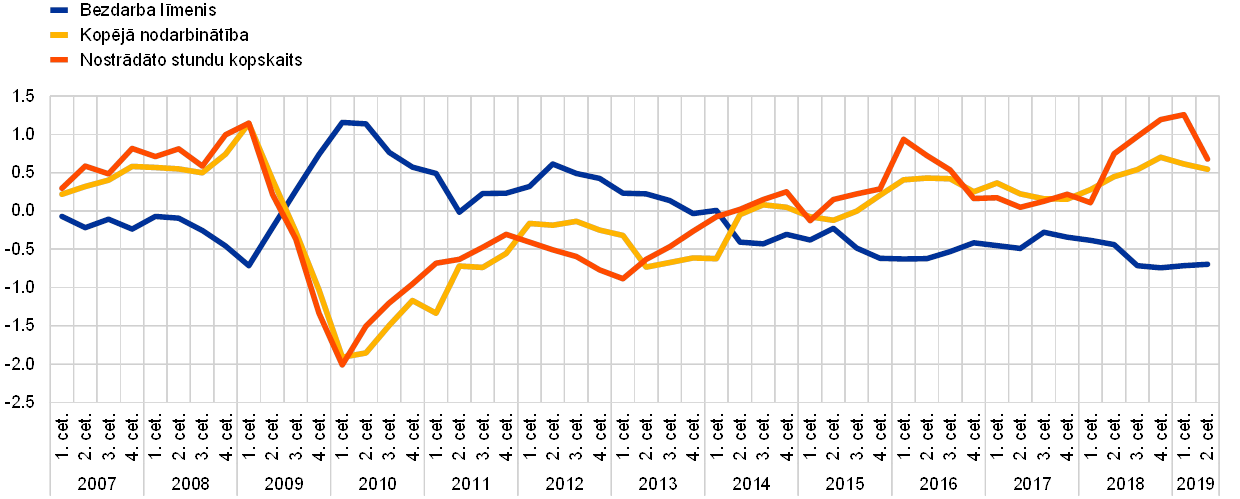

Euro zonas iekšzemes pieprasījuma noturība pret negatīviem ārējiem šokiem, iespējams, daļēji saistīta ar darba tirgus absorbētspēju[4]. Nodarbinātības kāpums un bezdarba līmenis kopš 2017. gada bijuši ļoti noturīgi, un, neraugoties uz aktivitātes palēnināšanos, nodarbinātības kāpums bijis negaidīti stabils. To ilustrē aplēstā vienkāršā statiskā sakarība starp nodarbinātību/bezdarbu un IKP (sk. B att.). Nodarbinātības pieaugums 2018. gada laikā arvien pārsniedza Oukena sakarībā paredzēto līmeni un 2019. gada 2. ceturksnī bija par 0.5 procentu punktiem augstāks par paredzēto līmeni. Nostrādāto stundu kopskaits pēdējā laikā arī palielinājies vairāk, nekā paredzēts, bet bezdarba līmenis bijis zemāks par paredzēto tendenci.[5] Šīs norises īpaši saistītas ar daudzu jaunu darbvietu izveidi pakalpojumu nozarē. Viens no iespējamiem darba tirgus noturību ietekmējošiem faktoriem varētu būt tas, ka ārējā tirdzniecība ir daudz mazāk darbietilpīga nekā citi IKP komponenti. Tāpēc negatīvo ārējās tirdzniecības šoku lejupvērstā ietekme uz darba tirgu, iespējams, bija samērā neliela salīdzinājumā ar negatīvo iekšzemes pieprasījuma šoku ietekmi.[6]

B attēls

Statiskās Oukena sakarības aplēšu atlikumi

(procentu punktos)

Avoti: ECB speciālistu aprēķini, pamatojoties uz Eurostat datiem, un 2019. gada septembra iespēju aplēses.

Piezīmes. Pozitīvs atlikums norāda, ka attiecīgais mainīgais sasniedzis augstāku līmeni, nekā paredz Oukena sakarība. Attēlā parādīti atlikumi attiecībā uz bezdarba līmeni, kā arī kopējās nodarbinātības un nostrādāto stundu kopskaita pieauguma tempu salīdzinājumā ar iepriekšējā gada atbilstošo periodu. Aplēšu pamatā ir dati par periodu no 1998. gada 1. ceturkšņa līdz 2019. gada 2. ceturksnim. Atlikumi iegūti, pamatojoties uz statisko Oukena sakarību, kas saista bezdarba līmeņa gada pārmaiņas, kopējās nodarbinātības gada pieauguma tempu un kopējā nostrādāto stundu skaita gada pieauguma tempu ar pašreizējā gada reālā IKP izaugsmes tempu.

Papildus darba tirgum euro zonas iekšzemes pieprasījuma noturību novērtētajā periodā, iespējams, veicināja arī vairāki citi faktori. Minētie faktori ietver stimulējošu monetārās politikas nostāju, veicinošus finansēšanas nosacījumus, nefinanšu sabiedrību un mājsaimniecību bilanču uzlabojumus, t.sk. privātā sektora aizņemto līdzekļu īpatsvara samazināšanos un neto aktīvu pieaugumu, darbības bruto ieņēmumu dinamiskas izaugsmes gaidas un zināmu fiskālās nostājas stingrības mazināšanos.

Rezumējot – euro zonas aktivitātes palēnināšanās kopš 2017. gada lielākoties skaidrojama ar vājāku ārējās vides dinamiku, savukārt iekšzemes pieprasījums saglabājies samērā noturīgs galvenokārt spēcīgā darba tirgus dēļ. Runājot par nākotni, 2019. gada septembra iespēju aplēsēs ietverts novērtējums, ka, neraugoties uz ārējās vides lejupvērsto korekciju, darba tirgus turpinās balstīt mājsaimniecību reāli rīcībā esošos ienākumus un saglabāsies arī citi iekšējo pieprasījumu veicinoši faktori, lai gan to ietekme būs mazāka par nesenā pagātnē vēroto ietekmi.

2. Cenas un izmaksas

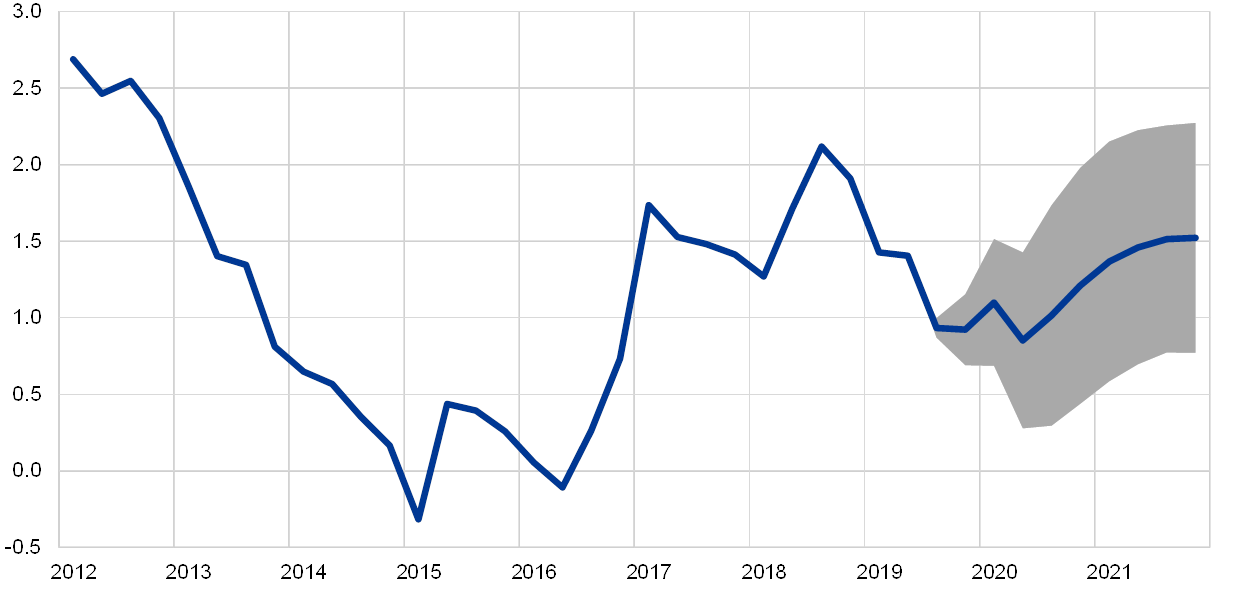

Gaidāms, ka SPCI inflācija 2019. gadā būs vidēji 1.2%, 2020. gadā pazemināsies līdz 1.0% un 2021. gadā pieaugs līdz 1.5% (sk. 2. att.). SPCI inflācija svārstīsies samērā zemā līmenī līdz 2020. gada 2. pusgadam, galvenokārt atspoguļojot SPCI enerģijas cenu inflācijas norises saistībā ar neseno naftas cenu pazemināšanos, lejupvērstiem un augšupvērstiem bāzes efektiem, kā arī – mazāk – zemākām administratīvi regulējamām elektrības un gāzes cenām. SPCI enerģijas cenu inflācija saglabāsies negatīva līdz 2020. gada beigām, un tā kļūs pozitīva tikai 2021. gadā, stabilizējoties biržā tirgoto naftas nākotnes līgumu cenu līknei. Pēc kāpuma īstermiņā saistībā ar agrākā saimniecības cenu pieauguma novēloto ietekmi gaidāms, ka SPCI pārtikas cenu inflācija svārstīsies ap 1.9%. SPCI inflācijas (neietverot enerģijas un pārtikas cenas) dinamika 2020. gadā būs horizontāla, bet 2021. gadā tā atkal pastiprināsies, sasniedzot 1.5%. Gaidāms, ka pamatinflācijas mēreno kāpumu veicinās gaidāmais aktivitātes pieaugums un ar to saistītais peļņas maržu kāpums, agrāk vērotajam darbaspēka izmaksu pieaugumam atspoguļojoties cenās. Tāpēc palielināsies iekšzemes izmaksu spiediens. Gaidāms, ka pamatinflācijas kāpumu veicinās arī neenerģijas izejvielu cenu pieaugums un globālā pamatinflācija.

2. attēls

Euro zonas SPCI

(pārmaiņas salīdzinājumā ar iepriekšējā gada atbilstošo periodu; %)

Piezīmes. Diapazonus, ko izmanto, lai atainotu iespēju aplēses, veido, izmantojot faktiskā iznākuma un vairāku iepriekšējo gadu laikā sagatavoto iespēju aplēšu atšķirības. Diapazoni ir divas reizes lielāki par šo atšķirību vidējo absolūto vērtību. Diapazonu aprēķināšanai izmantotā metode, t.sk. korekcijas, kas veiktas, lai atspoguļotu izņēmuma gadījumus, izskaidrota dokumentā New procedure for constructing Eurosystem and ECB staff projection ranges, ("Jauna Eurosistēmas un ECB speciālistu iespēju aplēšu diapazonu noteikšanas procedūra"; ECB, 2009. gada decembris), kas pieejams ECB interneta vietnē.

Saglabājoties ierobežotam darbaspēka piedāvājumam, paredzams, ka atlīdzības vienam nodarbinātajam kāpums būs samērā stabils. Gaidāms, ka pēc augstākā punkta 2019. gadā darba ražīguma kāpuma cikliskās palēnināšanās apstākļos vienības darbaspēka izmaksu pieaugums iespēju aplēšu periodā nedaudz palēnināsies, jo paredzams, ka darba ražīguma kāpums nostiprināsies līdztekus ekonomiskajai izaugsmei. Galvenais faktors, kas veicina darba samaksas pieaugumu, ir paredzamā darbaspēka piedāvājuma ierobežojumu palielināšanās dažās euro zonas daļās. Var gaidīt, ka euro zonas valstīs, kurās darba samaksas noteikšanas process ietver retrospektīvas indeksācijas elementus, līdztekus cikliskajam impulsam samērā stabilu darba samaksas kāpumu veicinās arī pēdējos divus gadus vērotais kopējās inflācijas pieaugums. Turklāt dažas valstis paaugstinājušas minimālo darba samaksu, un tas varētu ietekmēt darba samaksas sadali.

Gaidāms, ka peļņas maržu attīstība iespēju aplēšu periodā būs labvēlīgāka nekā 2018. gadā. Peļņas maržas dažos pēdējos ceturkšņos sarukušas sakarā ar straujo vienības darbaspēka izmaksu pieaugumu un agrāko naftas cenu kāpumu, kura dēļ pasliktinājās tirdzniecības nosacījumi, negatīvi ietekmējot peļņas maržu dinamiku. Pēc nesenā naftas cenu krituma un ekonomiskās aktivitātes atjaunošanās šo faktoru nozīmei vajadzētu mazināties.

Gaidāms, ka importa cenu inflācija 2019. gadā samazināsies un atlikušajā iespēju aplēšu periodā nedaudz palielināsies. Paredzams, ka pēc spēcīgas izaugsmes 2018. gadā importa deflatora gada pieauguma temps 2019. gadā samazināsies un pēc tam līdz 2021. gadam pakāpeniski pieaugs. Šādu tendenci lielā mērā nosaka naftas cenu dinamika, kuras dēļ importa cenas 2018. gadā paaugstinājās un iespēju aplēšu periodā pazemināsies. Tomēr naftas cenu ietekme pakāpeniski samazināsies, biržā tirgoto naftas nākotnes līgumu cenu lejupvērstajai līknei iespēju aplēšu perioda beigās kļūstot lēzenai. Vienlaikus augošajām nenaftas izejvielu cenām un pamatā esošajam pasaules cenu spiedienam vajadzētu nedaudz (lai arī mazāk) veicināt importa cenu inflāciju.

Salīdzinājumā ar 2019. gada jūnija iespēju aplēsēm SPCI inflācijas prognoze koriģēta un pazemināta visam iespēju aplēšu periodam. Šīs korekcijas lielākoties skaidrojamas saistībā ar enerģijas komponentu, kura prognozes koriģētas un būtiski samazinātas gan 2019., gan 2020. gadam zemāku naftas cenu dēļ. Papildus pārskatītas un pazeminātas arī SPCI inflācijas (neietverot enerģijas un pārtikas cenas) prognozes, atspoguļojot vājākus datus, vājāku aktivitāti, zemāku naftas cenu netiešo ietekmi, kā arī pastāvīgu prognožu pārvērtēšanu.

3. Fiskālā perspektīva

Tiek vērtēts, ka euro zonas kopējā fiskālā nostāja visā iespēju aplēšu periodā būs nedaudz ekspansīva. Fiskālās politikas nostāju mēra kā cikliski koriģētās sākotnējās bilances (neietverot valdības palīdzību finanšu sektoram) pārmaiņas. Paredzams, ka pēc neitrālās fiskālās nostājas 2018. gadā tā 2019. gadā kļūs nedaudz ekspansīvāka galvenokārt saistībā ar tiešo nodokļu samazināšanu, kā arī valsts izdevumu pieaugumu dažās valstīs. Paredzams, ka fiskālā stingrība 2020. gadā samazināsies nedaudz vairāk galvenokārt saistībā ar turpmāku tiešo nodokļu samazināšanu un augstākiem pārvedumiem dažās valstīs. Fiskālā stingrība 2021. gadā visbūtiskāk mazināsies Vācijā saistībā ar lielāku izdevumu kāpumu un nesen apstiprināto solidaritātes piemaksas daļēju atcelšanu, tādējādi samazinot tiešo nodokļu slogu mājsaimniecībām.

Paredzams, ka euro zonas budžeta bilance pasliktināsies visā iespēju aplēšu periodā, bet valdības parāda rādītāja tendence joprojām būs lejupvērsta. Bilances būtiskākā pasliktināšanās vērojama 2019. gadā ekspansīvas fiskālās nostājas dēļ. Pēc tam kopējā budžeta bilance pasliktināsies lēnākā tempā, jo fiskālās nostājas stingrības papildu mazināšanos daļēji kompensēs procentu maksājumu uzkrājumi, cikliskajam komponentam saglabājoties kopumā nemainīgam. Valdības parāda attiecības pret IKP sarukuma tendenci veicina sākotnējā budžeta pārpalikums, lai gan tas laika gaitā samazinās, un labvēlīga procentu likmju un izaugsmes starpība.

Euro zonas fiskālā perspektīva salīdzinājumā ar 2019. gada jūnija iespēju aplēsēm kopumā nav mainījusies. Nedaudz augstāks budžeta deficīts iespēju aplēšu perioda beigās atspoguļo fiskālās stingrības papildu mazināšanos un cikliskās komponentes pasliktināšanos, ko daļēji kompensē zemāki procentu maksājumu izdevumi. Paredzams, ka parāda rādītāja tendence būs nedaudz augstāka salīdzinājumā ar 2019. gada jūnija iespēju aplēsēs prognozēto saistībā ar procentu likmju un izaugsmes tempa starpības augšupvērsto korekciju un mazāku sākotnējā budžeta pārpalikumu.

4. ielikums

Jutīguma analīze

Iespēju aplēses lielā mērā balstās uz tehniskiem pieņēmumiem par noteiktu galveno mainīgo lielumu attīstību. Tā kā daži no šiem mainīgajiem var būtiski ietekmēt euro zonas iespēju aplēses, šo aplēšu jutīguma izpēte attiecībā uz pamatā esošo pieņēmumu alternatīvām attīstības tendencēm var palīdzēt analizēt ar iespēju aplēsēm saistītos riskus. Šajā ielikumā aplūkota ar dažiem galvenajiem pamatā esošajiem pieņēmumiem saistītā nenoteiktība un ar šiem mainīgajiem saistītais iespēju aplēšu jutīgums.

1) Alternatīvas naftas cenu tendences

Šīs jutīguma analīzes mērķis ir novērtēt alternatīvu naftas cenu tendenču ietekmi. Pamataplēšu sagatavošanā izmantotie tehniskie pieņēmumi par naftas cenu attīstību, kas balstās uz naftas nākotnes darījumu tirgiem, paredz neliela naftas cenu krituma tendenci (Brent jēlnaftas cena 2021. gada beigās – aptuveni 56.0 ASV dolāri par barelu). Tiek analizētas divas alternatīvas naftas cenu tendences. Pirmā tendence balstīta uz sadalījuma rindas 25. procentili, ko veido no iespēju līgumiem iegūto naftas cenu blīvumi 2019. gada 19. augustā. Šī tendence nozīmē pakāpenisku naftas cenas samazināšanos līdz 42.0 ASV dolāriem par barelu 2021. gadā (par 25% zemāk nekā pamataplēsē attiecīgajam gadam izmantotais pieņēmums). Ar vairākiem speciālistu makroekonomiskajiem modeļiem iegūto rezultātu vidējie rādītāji liecina, ka šādai tendencei būtu neliela augšupvērsta ietekme uz reālā IKP pieaugumu (aptuveni par 0.1 procentu punktu 2020. un 2021. gadā), bet SPCI inflācija 2019. gadā būtu par 0.1 procentu punktu zemāka, 2020. gadā – par 0.6 procentu punktiem zemāka un 2021. gadā – par 0.4 procentu punktiem zemāka. Otrā tendence balstīta uz tā paša sadalījuma rindas 75. procentili, un tā nozīmē naftas cenas kāpumu aptuveni līdz 69 ASV dolāriem par barelu 2021. gadā (par 22% augstāk nekā pamataplēsē attiecīgajam gadam izmantotais pieņēmums). Šī tendence ietvertu straujāku SPCI inflācijas kāpumu: 2019. gadā tas būtu par 0.1 procentu punktu augstāks, 2020. gadā – par 0.5 procentu punktiem augstāks un 2021. gadā – par 0.3 procentu punktiem augstāks. Vienlaikus reālā IKP pieaugums būtu nedaudz lēnāks (par 0.1 procentu punktu zemāks 2020. un 2021. gadā).

2) Alternatīva valūtas kursa attīstība

Šī jutīguma analīze aplūko ietekmi, ko radītu euro kursa kāpums. Šis scenārijs atbilst no iespēju līgumiem iegūto riska neitrālo euro kursa attiecībā pret ASV dolāru blīvumu sadalījumam 2019. gada 19. augustā, kas nepārprotami liecina par euro kursa kāpumu. Attiecīgās sadalījuma rindas 75. procentile norāda, ka euro kurss attiecībā pret ASV dolāru 2021. gadā pieaugs līdz 1.25 (par 12% augstāks nekā pamataplēsē attiecīgajam gadam izmantotais pieņēmums). Atbilstošais pieņēmums par euro nominālo efektīvo kursu atspoguļo vēsturiskās tendences, saskaņā ar kurām euro kursa attiecībā pret ASV dolāru pārmaiņas atbilst efektīvā kursa pārmaiņām ar elastību pavisam nedaudz lielāku par pusi. Šajā scenārijā ar vairākiem speciālistu makroekonomiskajiem modeļiem iegūto rezultātu vidējie rādītāji liecina, ka gan reālā IKP pieaugums, gan SPCI inflācija 2020. gadā būs par 0.3 procentu punktiem mazāka un 2021. gadā – par 0.4–0.5 procentu punktiem mazāka.

5. ielikums

Citu institūciju prognozes

Pieejamas vairākas starptautisko organizāciju un privātā sektora institūciju sagatavotās prognozes euro zonai. Taču šīs prognozes nav precīzi salīdzināmas cita ar citu vai ar ECB/Eurosistēmas speciālistu makroekonomiskajām iespēju aplēsēm, jo tās nav sagatavotas vienā laikā. Turklāt to pieņēmumi par fiskālajiem, finanšu un ārējiem mainīgajiem lielumiem, t.sk. naftas un citu izejvielu cenām, iegūti, izmantojot atšķirīgas (daļēji nenorādītas) metodes. Visbeidzot, dažādās prognozēs izmantotas atšķirīgas metodes datu koriģēšanai atbilstoši darbadienu skaitam (sk. tabulu).

Kā norādīts tabulā, pašlaik pieejamās vairākuma citu institūciju reālā IKP pieauguma un SPCI inflācijas iespēju aplēses nepārsniedz speciālistu iespēju aplēšu diapazonus (tabulā sniegti kvadrātiekavās). SPCI inflācijas rādītāji 2020. gadam ir būtiski zemāki nekā visas pārējās prognozes, iespējams, tāpēc, ka 2019. gada septembra iespēju aplēsēs izmantoti aktuālāki naftas cenu pieņēmumi.

Euro zonas reālā IKP pieauguma un SPCI inflācijas jaunāko prognožu salīdzinājums

(pārmaiņas salīdzinājumā ar iepriekšējā gada atbilstošo periodu; %)

Avoti: OECD Tautsaimniecības perspektīvas, 2019. gada maijs; MJEconomics for the Euro Zone Barometer, 2019. gada augusta aptauja; Consensus Economics prognozes, 2019. gada augusta aptauja; Eiropas Komisijas Ekonomiskās prognozes, 2019. gada vasara, pagaidu Ekonomiskās prognozes; ECB Survey of Professional Forecasters (2019. gada 3. cet.); SVF Pasaules tautsaimniecības perspektīva, 2019. gada jūlijs.

Piezīmes. Gan Eurosistēmas un ECB speciālistu makroekonomiskajās iespēju aplēsēs, gan OECD prognozēs uzrādīts atbilstoši darbadienu skaitam koriģēts gada pieauguma temps, bet Eiropas Komisija un SVF gada pieauguma tempu uzrāda, neveicot korekcijas atbilstoši darbadienu skaitam gadā. Citās prognozēs nav norādīts, vai tajās uzrādītie dati ir vai nav koriģēti atbilstoši darbadienu skaitam.

© Eiropas Centrālā banka, 2019

Pasta adrese: 60640 Frankfurt am Main, Germany

Tālrunis: +49 69 1344 0

Interneta vietne: www.ecb.europa.eu

Visas tiesības rezervētas. Atļauta pārpublicēšana izglītības un nekomerciālos nolūkos, norādot avotu.

Konkrētu terminu skaidrojumu sk. VUM terminu vārdnīcā (tikai angļu valodā).

HTML ISSN 2529-4512, QB-CE-19-002-LV-Q

- Pēdējais datu aktualizēšanas termiņš attiecībā uz tehniskajiem pieņēmumiem (piemēram, naftas cenām un valūtu kursiem) bija 2019. gada 19. augusts (sk. 1. ielikumu). Cita iespēju aplēsēs iekļautā informācija atbilst stāvoklim 2019. gada 29. augustā. Šīs makroekonomiskās iespēju aplēses aptver periodu no 2019. gada līdz 2021. gadam. Iespēju aplēses tik ilgam periodam pakļautas ļoti lielai nenoteiktībai, un, tās interpretējot, tas jāņem vērā. Sk. ECB 2013. gada maija "Mēneša Biļetena" rakstu An assessment of Eurosystem staff macroeconomic projections ("Eurosistēmas speciālistu makroekonomisko iespēju aplēšu novērtējums"). Atsevišķās tabulās un attēlos izmantoto datu pieejamu versiju sk. http://www.ecb.europa.eu/pub/projections/html/index.en.html.

- Pieņēmums par euro zonas valstu valdības 10 gadu obligāciju nominālajām peļņas likmēm balstīts uz valstu 10 gadu etalonobligāciju vidējām svērtajām peļņas likmēm, kuras svērtas ar IKP gada rādītājiem un paplašinātas atbilstoši nākotnes tendencēm, kas iegūtas no ECB euro zonas visu 10 gadu obligāciju nominālās peļņas likmes, sākotnējo neatbilstību starp abām laikrindām konstanti piemērojot visā iespēju aplēšu periodā. Pieņemts, ka konkrētu valstu valdības obligāciju peļņas likmju un atbilstošo euro zonas vidējo rādītāju starpības visā iespēju aplēšu periodā saglabāsies konstantas.

- Šajā gadā Ķīna paziņoja par fiskālo stimulu paketi 2–3% apmērā no IKP. Taču līdz šim īstenoti un detalizēti izklāstīti tikai daži šīs paketes elementi, t.sk. PVN likmes pazemināšana, sākot ar 1. aprīli, kuras ietekme, kā tiek prognozēts, spēcīgāk izpaudīsies šā gada 2. pusgadā, un vietējo pašvaldību aizņēmumu kvotas palielinājums ar šā gada sākumu, kurš, kā paredzams, tiks novirzīts uz pašvaldību tēriņiem infrastruktūras attīstībai.

- Par absorbētspēju var uzskatīt arī tautsaimniecības spēju mazināt šoka tiešo ietekmi, t.i., līdz minimumam samazināt tiešos produkcijas izlaides un darbvietu zudumus, ietekmējot citus mainīgos, kam ir stabilizējoša ietekme, t.i., reaģētspējīgu darba samaksu un cenas, kreditēšanu un finanšu risku sadali. Sk. Eiropas Komisija (2017).

- Sk. ECB (Frankfurte pie Mainas) 2019. gada "Tautsaimniecības Biļetena" Nr. 2 3. ielikumu "Nodarbinātības pieaugums un IKP euro zonā".

- Sk. Anderton, R. Aranki, T., Bonthuis, B. un Jarvis, V. Disaggregating Okun’s Law: Decomposing the impact of the expenditure components of GDP on euro area unemployment, Working Paper Series, Nr. 1747, ECB, Frankfurte pie Mainas, 2014. gada decembris.